作者:某戴同学

2009年因为媒体连续报道了几起在校大学生使用信用卡非理性透支消费后,由于无法按时还款被发卡银行催收进而影响学业的事件,当时的监管机构发文叫停了商业银行面向在校大学生发行信用卡的行为。从此商业银行的信用卡业务彻底退出了大学校园。

虽然面向在校大学生的信用卡业务被叫停了,但是大学生群体的消费冲动依然存在,对透支消费的需求不断增强。于是商业银行退出后留下的巨大市场空间,迅速被小额贷款公司、互联网贷款平台等机构占领。他们肆意向根本没有还款能力的在校大学生发放高息贷款,在暴利的“校园贷”盛宴中狂欢。与校园贷一起出现的,是针对大学生的暴力催收、裸照骗贷和因无力偿还欠款而走上绝路等一系列恶性事件。基于保护在校大学生的初衷而叫停面向大学生发行信用卡的行为,最终的结果却是将大学生群体推向了更加深不可测的深渊。

当市场需求真实存在时,如果我们不能用阳光的、善意的、可持续的产品去满足这部分需求,那么最终的结果很可能是将这部分市场需求拱手让给那些阴暗的、见利忘义的、不择手段的产品及其提供者们。信用卡代偿市场从某种程度上来说正在呈现这个特点。

信用卡代偿业务在欧美国家和我国的台湾地区早已是一种成熟和规范的信贷产品。规范的信用卡代偿业务是指代偿机构向信用卡持卡人发放一笔用于偿还其信用卡透支余额的贷款,信用卡持卡人用这笔贷款结清信用卡账单后,再向代偿机构分期偿还贷款本金并支付利息(或手续费)的业务。信用卡代偿业务本质上是解决持卡人短期流动性问题,用低成本负债替换高成本负债的工具。从产品逻辑和市场伦理的角度来看,信用卡代偿业务似乎都没有任何问题。

但是在国内市场上开展信用卡代偿业务的,除了上面提到的新发放一笔贷款结清信用卡账单的方式外,还有一种披着信用卡代偿外衣,实为“以卡养卡”的信用卡套现的业务模式。这种业务模式在市场推广过程中也叫信用卡代偿,只不过其操作方式是代偿机构通过帮助持卡人伪造交易背景,利用信用卡账单日与还款日之间的时间差,或者持卡人手中的多张信用卡,将信用卡内的信用额度以支付购物款的形式套取出来,用于偿还持卡人的当期账单,并向持卡人收取一定比例的手续费。这种信用卡代偿业务本质上是信用卡套现,虽然也能解决持卡人短期流动性的问题,但是持卡人的债务负担并没有减轻,甚至会进一步放大。

2019年11月18日中国银联下发的《关于开展收单机构信用卡违规代还专项规范工作的通知》就剑指这类信用卡代偿业务。这类代偿业务,不仅涉及信用卡套现的违规行为,在实际操作过程中,还可能因为代偿机构违规收集、使用持卡人的个人信息、账户信息、交易密码及CVV2信息等情况,造成持卡人个人信息泄露和资金损失等重大风险。这类代偿业务,是一种恶的信用卡代偿业务。而与之相对应的前面那种通过债务替换实现的信用卡代偿业务,由于实现了持卡人债务的良性转换,则是一种善的信用卡代偿。

针对恶的信用卡代偿业务,不仅违规,甚至可能涉嫌违法,监管整治当然势在必行。而针对善的信用卡代偿业务,由于其存在有利于持卡人和信用卡行业自身的发展,则应给予一定的监管政策容忍空间。

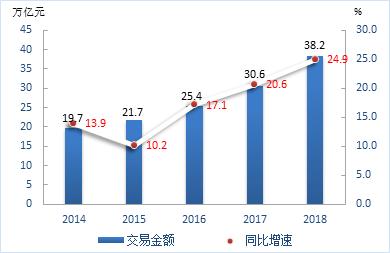

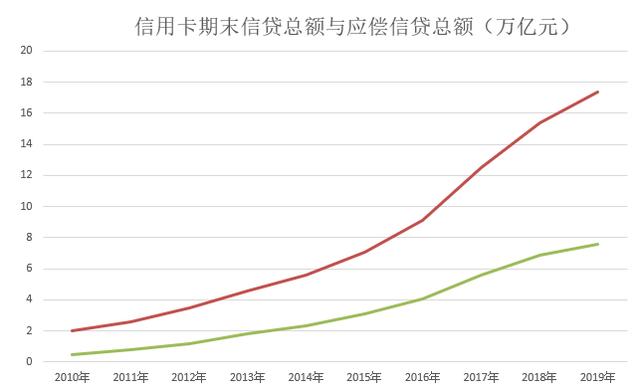

随着近年来商业银行对零售业务尤其是消费金融业务的重视程度不断提高,国内信用卡业务的发展再次进入快车道。截至2018年底,国内信用卡累计发卡量已经达到9.7亿张,同比增长22.8%。人均持有信用卡0.7张,与美日等信用卡发达市场人均持卡量相比有较大差距,这意味着未来几年国内信用卡新增发卡规模仍有较大的增长空间。在信用卡消费额方面,虽然有支付宝、微信支付等第三方支付公司的行业渗透,2018年国内信用卡消费额仍达到了38.2万亿元,同比增长24.9%(图一)。截至2018年底,国内信用卡未偿信贷余额6.85万亿元,比上年增长23.2%(图二)。不断快速增长的信用卡未偿信贷余额为信用卡代偿业务市场带来了巨大的想象空间。

图一、2014年-2018年国内信用卡消费金额及增长情况(数据来源:银保监会网站)

图二、2010年-2019年国内信用卡未偿信贷余额及增长情况

如果没有信用卡代偿业务,持卡人面对无法按时全额还款的问题时,目前可以有三种选择。一种是在账单日到还款日之间致电发卡银行申请账单分期,但需要为此支付约0.6%/期的手续费(各家发卡银行费率略有差异),而且手续费多为首期一次性收取,综合年化成本约14%。第二种选择是按照最低还款额方式还款,但持卡人需要为此承担每天万分之五的透支利息,且按复利计算,综合年化成本在18.25%以上。第三种选择是申请互联网公司和网贷平台的现金贷产品,用于偿还到期的信用卡账单。这种方式持卡人需要承担的成本最高,年化利率都在20%以上。无论客户选择哪种方式,都需要为此承担高额的利息,增加了其债务负担,从而削弱了其消费能力。

信用卡代偿业务则给了持卡人第四种选择,从欧美发达市场的情况来看,成熟的信用卡代偿业务利率水平普遍低于发卡银行的账单分期手续费率和最低还款额的透支利率。以通过信用卡代偿业务成功实现逆袭的美国信用卡公司Capital One为例,在其进入市场以前,美国信用卡市场的透支利率普遍在18%-20%之间,Capital One通过数据驱动的风控模式,面向其他银行的信用卡持卡客户推出了年利率10%的余额代偿产品,从而成功从其他发卡银行的存量持卡客户中争取到了“第一桶客户”。在业务稳定发展阶段,CapitalOne余额代偿产品的年利率也保持在14%左右,远低于传统发卡银行的信用卡透支利率。

经过大数据、人工智能等新技术赋能的信用卡代偿产品,通过低成本的账单贷款替代以往高成本的账单分期、最低还款额还款及申请现金贷的方式,减轻了持卡人的实际债务负担,在其有限的可支配收入中,留出了更多可用于消费支出的资源。

信用卡代偿业务所面向的用户主要是那些还款能力较差但还款意愿较强的存量信用卡持卡客户。这些持卡客户一方面前期经过了发卡银行的风险审核,整体信用状况及潜在的欺诈风险都远低于无卡客户;另一方面,这些持卡客户的用卡习惯和还款表现又与常规的信用卡持卡客户有很大不同,他们的信用卡使用频率高,消费金额大,虽然不能按时全额还款,但也能在银行要求的最低还款额基础上按期偿还欠款并支付手续费,不至于成为银行逾期催收的对象。这部分客户的交易数据、行为数据及还款数据,对于金融机构来说是一种宝贵的资源。

通过收集、分析、处理信用卡代偿业务客户的数据,将数据用于完善客户画像、训练现有风控模型、优化产品规格等领域,能够丰富金融机构信用卡及其他消费金融产品的用户画像维度,增强风控模型的适用性和有效性,进一步扩大消费金融产品的覆盖客群。在三、四线城市及县域地区人们由于个人征信信息覆盖不足导致无法享受信用卡等消费金融产品服务的背景下,信用卡代偿业务数据支持下的大数据风控模式,可以使金融机构有能力面向下沉市场的无卡人群,提供信用卡及其他消费金融产品服务,为下沉市场巨大消费能力的释放赋能。

对于持卡客户来说,信用卡代偿只是一种债务替换从而减轻债务负担的产品;但对于信用卡行业来说,信用卡代偿却是一种促进行业竞争、增强行业活力、提升行业服务水平的产品。

信用卡代偿业务是行业后来者实现弯道超车、后来居上的有利武器。在人口红利逐渐耗尽,优质客群被先行的发卡银行提前圈占的背景下,后来的发卡机构想要拓展市场、扩大发卡规模,必然要直面同业竞争,从其他发卡银行的存量持卡客户中去争抢客户。除了市场活动、用卡权益等传统的信用卡获客方式外,信用卡代偿业务也是一种可供选择的获客路径,尤其是在争抢其他发卡银行的优质客户方面。

后来的发卡机构通过信用卡代偿争抢先行发卡机构的存量持卡客户,而先行的发卡机构为了留住存量客户,则只能通过完善产品功能、优化用户体验、提高服务效率等方式增强客户粘性,从而加大后发发卡机构的获客难度。这又会倒逼后发机构研发出更符合市场需求、更低使用成本、更好用户体验的新的产品和服务。这种良性竞争与互动,将带动整个信用卡行业的活跃与创新程度,促进信用卡行业进入一种健康、高效的发展路径。

信用卡代偿本是一种符合市场需求和金融逻辑的业务,当被正当使用,从降低成本和提高效率的角度提供信用卡代偿的服务时,它表现的是金融产品善的一面。当被不当使用,仅仅从钻政策漏洞和投机套利的角度,通过信用卡套现方式提供信用卡代偿的服务时,它表现出来的则是金融产品恶的一面。针对恶的一面,自然会有监管机构出手打击;但是面对善的一面,则应给予适当的政策容忍与市场发展的空间。

BITGET交易所官网

BITGET交易所官网