来源:智信网

随着监管层严控银行信贷和信托资金违规进入地产领域,各种违规绕道为房地产提供融资的行为正面临严厉处罚。与此同时,房企也面临着空前的资金压力,传统的拿地配资被限,叠加楼市限购限售限贷调控,房企面临着融资收紧与销售回款放缓的双重压力,不仅中小型房企陷入流动性困境,大型房企的资金链也承受着高压。在地产债权投融资受限情况下,股权投融资是大势所趋。本文主要探讨在当前房地产企业的融资需求特点下,房地产并购基金与不同类型房企的合作模式的差异与特点。

近两年房企融资规模不断创下新高,在规模化竞争格局背景下,房地产企业对资金的需求更加迫切。在满足合法合规的基本条件下,目前房地产企业的融资需求主要来自以下四个方面:

(一)拿地阶段支付土地出让金

在拿地阶段房企现金流最为紧张,按照资管新规和基金业协会的政策规定,拿地阶段是不允许配资的,目前拿地阶段通常采用的绕道途径有以下几种:其一,信托公司给符合“432”标准的项目放开发贷,房企内部自行调配周转用于拿地配资或开发建设;其二,房企用自有资金拿到土地证之后,信托或基金以“股加债”的方式进入到项目公司,即以不确定回购的股本+无息股东借款两种方式进入,实际上通过抽屉协议暗保股本+利息。对于多数房地产企业来说,只要咬牙扛过了拿地阶段,到了四证[1]齐全、已经开始建设、筹备销售时,就可以接续融资成本较低的银行开发贷,且由于这时距离预售通常只有两三个月的时间,也可通过其他渠道灵活解决融资问题。

[1] 四证分别指:① 国有土地使用证(即土地证,国土局颁发);② 建设用地规划许可证(规划局颁发);③ 建设工程规划许可证(规划局颁发);④ 建筑工程施工许可证(建设局颁发)。

(二)四证齐全后支付建设费用

很多房地产企业的业务范围向三四线城市下沉,三四线城市的土地出让金通常较低,有些地方政府为了片区开发甚至可以分两期支付。对于一些操作快的大型开发企业,在拿地之前其产品、定位、开发和规划已经基本完成,一旦拿到土地证后会迅速进行规划证和开工证的获取,而这时土地出让金还没有全额支付,同时还需支付建安费用。因此很多大型开发商,在四证齐全后仍然会通过基金模式进行融资。除了基金模式外,也可通过满足四三二条件后信托发放贷款的方式融资。

(三)发行公司债用于公司发展

发行公司债是房地产企业常用的融资方式。2018年以来,包括上海宝龙、合生创展等在内的多家房企中止公司债发行;据媒体报道,6月份碧桂园、富力地产、花样年租赁住宅专项债券被中止审查,房地产企业融资进一步收紧。但7月18日市场消息称,央行窗口指导银行增配符合审核标准的信用债;7月23日,国常会放出信号“保持适度的社会融资规模和流动性合理充裕,疏通货币信贷政策传导机制”;同日,央行通过MLF实现净投放5020亿,是MLF出现以来投放额度最高的一次。种种迹象释放多重宽松信号,未来一段时间,监管将着力引导资金流入实体经济,缓解实体企业融资难、融资贵难题。对于银行来说,房企公司债安全性相对较高,前段时间的融资紧张局面有可能会有所缓解。

(四)利用经营性物业发行CMBS

经过二十多年的房地产开发,多数房地产企业都或多或少拥有一些物业资产,在其他融资渠道受到限制时,拿出收益较好的经营性物业发行CMBS成为一项不错的选择。企业乐于用经营性物业发行CMBS的动力在于:第一,按照目前的房价计算,这些物业的收益率并不高,但实际上其中很多物业都是房企在十几年前就开始持有的,其成本较低;第二,通过银行抵押贷款的方式融资,贷款额度为房产评估价格的50-70%,且贷款期限较短;第三,只要在CMBS产品结构设计层面上符合规定,其取得的融资资金在用途上约束较少。

基金的投资模式

根据合作开发商的实力差异,地产基金作为GP所履行的权利义务以及预期的回报也存在差异:

(一)与品牌开发商的合作

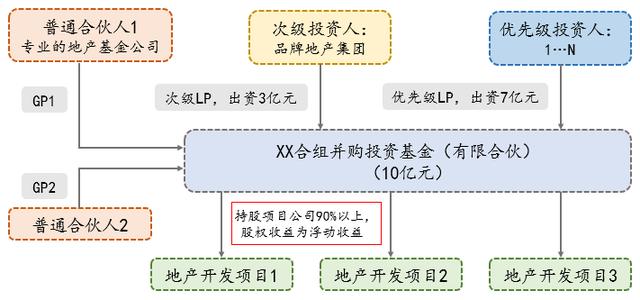

图1 与品牌开发商合作结构(示例)

与品牌开发商的常用合作结构如图1所示,专业的地产基金公司作为GP(执行事务合伙人)管理并购基金,品牌开发商在基金中投资次级,GP寻找稳定可信赖的优先级资金。并购基金及其旗下专属的契约型基金持有项目公司90%以上的股权,品牌开发商负责项目公司的日常运营。

在合伙基金层面可能会出现双GP:一方面银行、信托、保险等金融机构作为优先级投资人,要介入合伙基金的管理;另一方面,开发商除了劣后投资,还要争取体现对项目的参与权利,因此可能会引入其资管公司做GP。至于决策权等权利,通常是双方共同磋商,执行事务合伙人代表由地产基金公司委派,与投资人达成良好共识,开发商也能够接受。

在项目开发过程中及优先级退出时点,采取项目公司融资方式与促销方式实现项目的流动性补足。在运营过程中,由品牌地产商调拨资金支持项目公司的运营。

收益分配上,GP作为执行事务合伙人,在与品牌开发商的合作中收取的管理费较少,如1%/年。在基金层面设置基准收益,在达到基准收益前只向优先级分配,当前市场情况基准收益水平大概为8%-10%。次级投资人在优先级投资人之后获取收益,收益水平大概为12%-15%。在剩余收益的分配上,由于GP收取的管理费水平较低,若协商一致GP也可参与分配,如国内某TOP10地产基金设定的超额收益分配比例——GP﹕优先级投资人﹕次级投资人=1:2:7。

与品牌开发商合作,以下两个合规问题需要注意:

根据《关于规范金融机构资产管理业务的指导意见》第二十一条的规定:“分级私募产品应当根据所投资资产的风险程度设定分级比例(优先级份额/劣后级份额,中间级份额计入优先级份额)。固定收益类产品的分级比例不得超过3:1,权益类产品的分级比例不得超过1:1,商品及金融衍生品类产品、混合类产品的分级比例不得超过2:1。”

若严格按照资管新规的规定,房地产并购基金中优先级与劣后级的出资比例也应为1:1。然而与排名前几十位的大开发商合作时,1:1比例的需求萎缩,目前优先级/劣后级的常见出资比例为7:3。实际操作中,可通过基金超额募集、项目公司通过对外借款的方式借出额外15%或20%,实现杠杆需求同时满足合规要求。

并购基金持有开发项目90%以上的股权,在开发的项目层面不得违反同股同权的要求——即出资比例要和持有股权的比例相同。值得注意的是,同股同权要求覆盖注册资本和追加投资,也就是说追加的投资中基金与开发商需按照优先/劣后的比例同比出资。

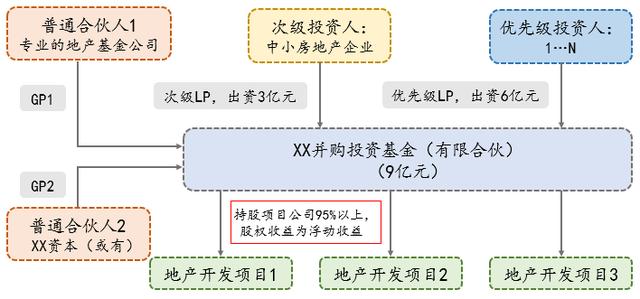

图2 与地方龙头企业项目结构(示例)

与地方龙头型企业合作的结构跟与品牌开发商合作的结构类似,不同之处在于:第一,与地方龙头企业合作,优先级投资人的出资比例会低一些,可能优先/劣后会达到6:3或6:4,甚至直接达到5:5符合监管规定;第二,由并购基金和地方龙头企业共同组建项目公司的管理团队,基金拥有重大事项的决策权。如果项目运营出现偏差,例如降价销售实现回款,或者个别地方企业出现太多关照关联企业,导致招标成本不合理,存在明显的利益输送,或者过于节约成本导致出现问题等,在这些重大事项上,并购基金要能够把控防范风险。

项目开发过程中及优先级退出时点上,由地方龙头房企负责流动性补足。从法律层面来说,最好采取融资或促销方式补足,地方龙头房企没有担任流动性补足的义务,通常通过抽屉协议实现。

这种模式下,基金管理人收取的管理费相对大型开发商要高一些,通常为2%。业绩基准收益较与大型开发商合作高两个百分点左右,即优先级投资人优先分配收益10%-12%。

(三)善意并购小型企业项目

善意并购小型企业,并不是彻底收购后将小公司“踢出”,而是在双方良好磋商的基础上,把小企业吸纳为基金层面的股权分享人,让其能够继续分享项目的收益。从表面上看,小开发商持有的股权比例似乎降低了,但其真实的股权价值是大幅提高的。

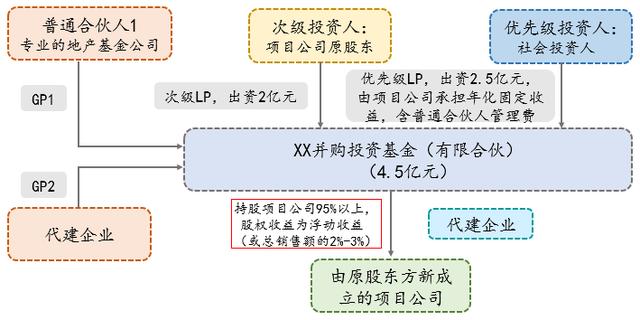

图3 善意并购小型企业项目结构(示例)

股权价值提升的原因在于:第一,引进外部品牌管理后,其项目的销售价格和销售速度迅速提升,在很多二三线城市,品牌企业的销售价格通常能高出小企业20%,销售速度能提升一半;第二,品牌开发商管理下,成本管控做得更好,有时小开发商迫于地方政府的推荐,不得不与一些成本高却质量低的企业合作,而品牌开发商可采用集团采购等多种方式降低成本。此外,部分小企业还会担心,当基金持有项目公司的大股权时,自己是否还拥有话语权、股权收益能否保证?通常情况下,信誉较高的基金管理人有较强的项目把控能力,且在事前都会签订好头投后管控协议,明确约定双方权利。

与小型房地产企业合作相比大中型企业有着明显差异,以下几处关键点须格外注意:

小公司可能存在隐形债务的担保,在调查时很难发现,因此需要成立一个新的项目公司以防范或然债务风险。新成立公司的方式主要包括两种:

第一种方式则是针对已经具备四证、开发了一部分的项目,当投资已经达到25%,符合在建工程转让的政策[1],可以将在建工程项目转移到新的主体名下。

[1] 《中华人民共和国城市房地产管理法》第三十八条规定:“以出让方式取得土地使用权的,转让房地产时,应当符合下列条件:(一)按照出让合同约定已经支付全部土地使用权出让金,并取得土地使用权证书;(二)按照出让合同约定进行投资开发,属于房屋建设工程的,完成开发投资总额的百分之二十五以上,属于成片开发土地的,形成工业用地或者其他建设用地条件。转让房地产时房屋已经建成的,还应当持有房屋所有权证书。”

还有一种是采取购买股权的方式,主要涉及到与拥有土地的工业企业合作。部分企业名下工业土地所在区域不再适合做工业开发,政府也希望其实现工改商或工改住宅,再加上对于工业企业来说,筹措土地出让金难度较大,因此这些企业有意愿与并购基金合作开发。以原有工业企业全资控股的方式成立新公司,将土地办理到新公司名下,之后再通过地产基金购买新公司股权实现资产转移,并补交土地出让金实现工改商或工改住宅。

当然,成立新公司是防范风险的最高要求。个别情况下,通过在当地进行全面的调查,若该公司确实不存在债务,也不会有在外提供担保的可能性,对该公司老板的起家、赚钱渠道较为了解,再加上地方的担保公司能够为其或然债务提供担保,这种情形下也有可能接手原有的壳。

在与小型房地产企业合作的结构中,通常必须与品牌代建企业合作,品牌房企代建费用计入项目公司成本。对于大房企和地方龙头来说,因为代建企业可能并不如其本身号召力强,因此必要性并不大,这是与小企业合作的一大不同点。基金管理人也可利用自身的资源,把自身品牌转递给项目,助力项目销售宣传。

个别情况下,如使用品牌上市房企作为代建,有些上市房企可能会持有股份;项目公司原股东也可能持有部分股份。但无论如何,并购基金续持有项目公司绝大部分股份,且拥有对项目公司完全的运营决策权。项目公司的总经理多半不会来自项目公司的原股东,可能会来自代建公司,也有可能是基金管理的人。原股东可以参与部分环节,如分管开发手续的副总经理可担任原职务,负责对接地方政府资源,提高效率。

这种合作模式下,在项目开发过程中及优先级退出时点,流动性补足不由原股东或品牌开发商承担。因为并购基金有着绝对的决策权和运营权,因此在开发计划与现金流计划方面要做得非常到位,才能够使得退出时点有足够的现金流。出现意外情况下,项目公司需进行重大决策,例如如果当地政府对销售价格进行限制,可选择推出再融资方案,坚持到可以销售时再以满意的价格进行销售,资金成本由项目公司承担。

BITGET交易所官网

BITGET交易所官网