2020年,银行业的零售金融(或称个人银行)经历了业绩分化的一年。

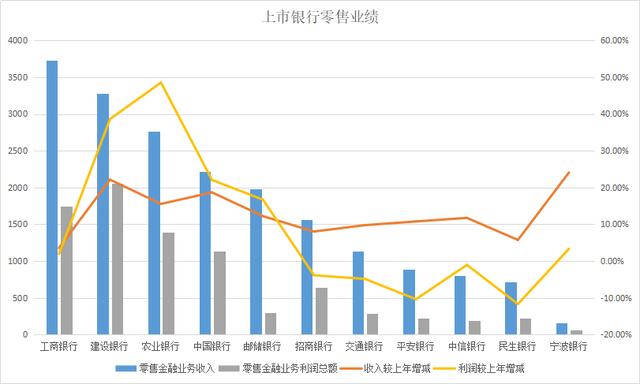

一方面,六大国有行的零售业绩呈现大幅分化,除工行个人金融业务收入、利润增速低于4%,中行未发布详细数据外,其余农建交邮等四大行均是双位数增长。另一方面,股份行零售业绩貌似“洗澡”——受理财回表、不良压力等因素影响,各大银行加大计提金融投资减值损失,股份制银行零售利润集体负增长。

但更能体现银行零售转型的指标,零售客户总资产(AUM)仍在快速增长。值得注意的是,国有大行AUM的主要驱动力是个人存款;股份制银行AUM的驱动力主要是代销基金、信托、理财等财富管理业务。

其中,来自私人银行的AUM逐渐成为零售银行AUM核心贡献来源,呈现二八分化特点。平安、招行私人银行AUM占比分别超40%、30%,其余股份行超20%。

经历零售银行业绩结构性变化的一年,加之去年消费信贷等方面较低基数的因素,多位银行业内人士对2021年信用卡、消费贷款等零售业绩表现出一定的乐观情绪。不过,去年股市大涨带来的代销基金大卖今年难以为继,银行财富管理如何增长面临考验。

工行建行差距缩小,大行零售金融谁是第一?

六大国有银行中,工行、建行两家大行常被在“大零售”业务领域比较。二者差距正在快速缩小。

财报显示,六大行2020年度个人金融业务中,“宇宙行”中国工商银行收入、利润仍是第一,但均个位数增长;中国建设银行收入增长最快,增速达超22%;中国农业银行个人金融业务利润增长最快,增速达48.5%;交通银行个金业务利润同比下降4.89%。

工行、建行两家大行中,继工行提出“第一个人金融银行战略”,建行定位为“最大零售信贷银行”后,二者在零售金融上的差距越来越小。个金收入差距由2019年的920余亿元缩小至2020年的456亿元。2020年,工行、建行个人金融业务收入分别是3731.54亿元、3275.33亿元,同比分别增长3.54%、22.13%。

值得注意的是,六大国有行中,工行有意收紧个人业务,利润增速不及2%;除中行未披露详细数据外,其余大行个人金融业务零售增速均在两位数。其中,农业银行、建设银行个人金融业务利润分别达936.23亿元、1486.42亿元,增速分别为48.54%、38.62%。

交通银行个人金融业务利润负增长。2020年,交行个人金融业务收入1137.15亿元,同比增长9.75%;利润289.45亿元,同比下降4.89%。此外,邮储银行个人金融业务收入1981.06亿元,同比增长12.20%;利润293.13亿元,同比增长16.68%。

导致国有大行个人金融业绩大幅分化的原因,是零售金融业务策略出现分化。工行大幅收缩了资产端收益率较高的消费贷增速,信用卡透支规模几无增长,其余大行反而大力度投放。

建行零售信贷投放已超过工行,信贷重点投放向消费贷、经营贷。具体是,2020年,建行个人贷款和较上年增加7565.17亿元,增幅11.68%。其中,个人住房贷款较上年增加5257.64亿元,增幅9.91%;信用卡贷款较上年增加845.13亿元,增幅11.40%;个人消费贷款较上年增加749.93亿元,增幅39.56%;个人经营贷款较上年增加904.28亿元,增幅188.18%。

工行零售业务呈现结构性调整。一方面,该行将个人贷款投向按揭、经营贷。2020年度,工行个人贷款比上年末增加7316.55亿元,增长11.5%。其中,个人住房贷款增加5620.36亿元,增长10.9%;个人经营性贷款增加1757.42亿元,增长50.8%;但个人消费贷款1837.16亿元,下降5.06%;信用卡透支6816.10亿元,微增0.54%。另一方面,在手续费及佣金收入中,工行个人理财及私人银行收入增长8.4%,但银行卡手续费下降14.4%。

农行、工行个贷投放结构大致类似。2020年,农行个人贷款较上年末增加8070.66亿元,增长15.0%。其中,个人住房贷款增长12.0%,个人经营贷款增长43.6%,个人卡透支增长14.4%,主要是由于信用卡分期业务保持较快增长。

理财回表,股份行零售利润集体负增长

披露零售业务数据的股份制银行中,招商银行、平安银行、中信银行、民生银行的零售业务利润均是负增长,但收入多在10%附近。

股份制银行利润负增长的原因,主要是计提了较多的信用减值损失。信用减值损失增加的原因是除不良贷款外,主要来自理财回表。

招行财报称,零售金融业务营业收入增长而税前利润下滑,主要原因是零售金融业务本期计提的信用减值损失较多。2020年,招行零售金融业务税前利润638.34亿元,同比下降3.89%,占税前利润的52.13%,同比下降4.57个百分点。信用减值损失中,招行贷款和垫款信用减值损失468.82亿元,同比下降13.52%;金融投资信用减值损失153.67亿元,同比增长137.11%,主要是对理财回表资产按照其风险情况,基于预期信用损失模型计提了减值损失。

平安银行零售金融业务收入885.75亿元,同比增长10.76%;利润总额224.52亿元,同比下降10.39%。该行去年零售金融业务信用及其他资产减值损失352.13亿元,同比增长30.21%。该行财报也表示,进一步加大信用及其他资产减值损失计提和不良资产核销处置力度,特别是针对理财回表等非信贷不良资产,计提非信贷资产减值损失272.70亿元,同比增加210.31亿元。

其余股份制银行中,2020年,中信银行零售银行业务实现营业净收入774.34亿元,较上年增长12.52%;税前利润194.22亿元,同比下降1.07%。民生银行零售业务收入711.81亿元,同比增长5.72%;利润总额218.05亿元,同比下降11.72%。

其中,2020年,中信银行计提金融投资减值损失84.93亿元,比上年增长99.04%,主要是对回表的理财资产按照其风险情况计提了减值损失。民生银行财报称,加大贷款、投资(包括回表的非保本理财产品存量资产)等业务减值准备计提力度,积极推进不良资产的处置,主动化解风险,信用减值损失929.88亿元,同比增加48.05%。其中,贷款减值损失769.90亿元,同比增加161.40亿元;金融投资减值损失108.84亿元,同比增加102.50亿元。

实际上,理财回表除对中小银行的冲击更大。哈尔滨银行、广州农商银行去年净利润均大幅下降。哈尔滨银行称,去年利润下降,主要原因是增加资产减值准备计提、加大不良资产处置核销力度、向实体经济让利等;而广州农商行除了向实体经济让利,利润下降原因还有按照监管要求,处置存量表外理财业务,导致资产减值损失增加。

有华南银行业人士对记者表示,去年理财、非标资产回表较多,有两方面因素,一是在金融业向实体经济让利的监管导向下,银行业利润增速较低,一些银行借此核销不良贷款、对理财回表一次性计提,“做低”利润增速。二是监管要求今年要完成非标资产回表和处置,既然回表是必须要做的,那就一次性完成回表,减轻了以后的业绩压力,今年的财报会更好看。

去年7月,央行发布通知,考虑到新冠肺炎疫情冲击,金融机构资产管理业务规范转型面临较大压力,因此将过渡期延长到2021年底。监管还与部分银行以窗口指导的形式,沟通过部分难消化老资产的解决期限问题,如果超过2021年底资管新规过渡期尚未处置完,可采取“一行一策”的措施,最晚放宽到2025年。

决战AUM,存款还是财富管理驱动?

不过,多位业内人士对记者表示,业绩受政策、经济周期因素较大,商业银行当前更看重的零售业务评价指标是零售客户总资产(AUM)。尤其是去年上半年,银行净利润整体下滑,但部分银行AUM逆势增长。

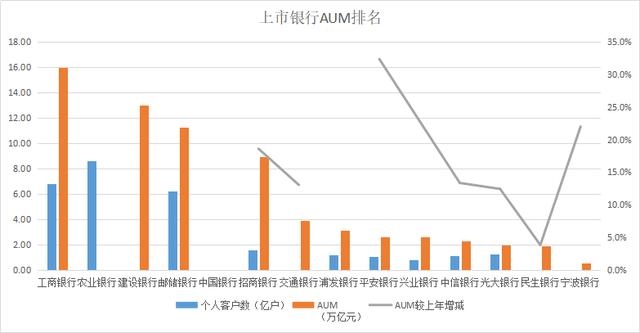

以AUM作为观察指标,工行AUM达16万亿元,在上市银行中遥遥领先,处于第一梯队。建行、邮储紧随其后,AUM规模11-13万亿元。招行AUM总额逼近9万亿元,远远领先于交行、其他股份制银行。

《21世纪经济报道》记者注意到,国有大行AUM的增长主要来自个人存款,招行等股份制银行较多来自理财、代销基金和信托等财富管理业务,通过做大AUM提升自然派生存款。

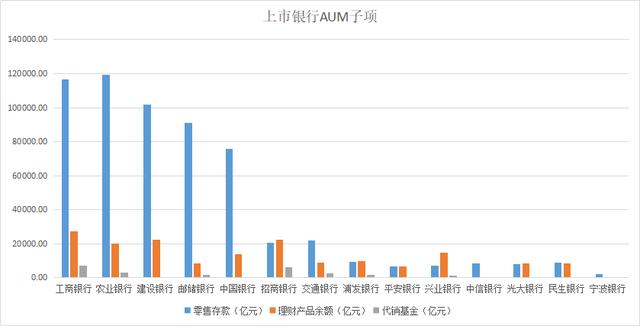

工行、建行零售业绩差距虽在缩小,但工行、建行AUM分别达16万亿元、13万亿元,而这差距仍达3万亿元。原因在于,工行个人存款11.66万亿元,比建行多1.48万亿元;工行理财产品余额2.71万亿元,比建行多3845.79亿元;工行代销基金6856亿元,建行未披露代销数据。

工行财报称,去年末个人存款时点余额突破11万亿关口,时点增量创历史新高。个人存款快速增长带动个人金融资产持续扩容,个人金融资产余额达16万亿元。建行财报称,个人存款、个人客户金融资产规模和个人客户效益贡献均实现较快增长,去年末,境内个人存款余额10.18万亿元,较上年新增1.48万亿元,增幅16.99%;个人客户金融资产突破13万亿元,个人银行业务利润总额占比为61.21%。

农行、招行未披露AUM数据,但农行是个人客户最多的银行。截至2020年末,农行个人客户总量达8.6亿户,超过工行的6.80亿户、邮储的6.22亿户。农行个人存款11.93万亿元,较上年增长9.37%;中行个人存款7.59万亿元,较上年增长8.59%。

被业内称为“零售之王”的招商银行,AUM结构与其他银行大不相同。该行2020年AUM达8.94万亿元,当年增量超1.4万亿元。其中,个人存款2.03万亿元,较上年增长12.53%;理财产品余额2.22万亿元,较上年增长17.72%;代销基金6107.04亿元,较上年增长177.88%;代销信托4691.20亿元,较上年增长38.19%。

在此情况下,招行去年财富管理手续费及佣金收入285.24亿元,同口径较上年增长35.68%。其中,代理基金收入94.34亿元,同比增长99.45%,主要是资本市场活跃,非货币基金销售较好;代理理财收入56.99亿元,同口径较上年增长57.89%,主要是代理理财规模稳中有升,业务转型成效显现;代理信托计划收入76.26亿元,同比增长12.58%,主要是在资本市场带动下浮动收益类产品业绩表现较好。

此前,招行零售策略是以MAU(月活跃用户)为北极星目标。自去年开始,该行更加强调提高用户留存率,通过财富管理手段提升AUM(零售客户总资产)规模。今年3月,《21世纪经济报道》独家报道,招行刚完成调整其零售银行组织架构,将原一级部门零售金融总部的大部分团队、原财富管理部合并组建财富平台部。

其余银行中,交行、浦发、平安、兴业、中信银行AUM规模均在2-4万亿元之间;光大、民生银行AUM超1.9万亿元。

交行AUM3.90万亿元,较上年增长13.04%,但仍不及招行AUM的一半。不过,交行AUM中理财、基金、保险、信托等财富管理产品规模增量同比提升24.40%,在零售AUM增量中占比63.94%,成为AUM增长新引擎。

浦发银行AUM也突破3万亿元。截至2020年末,浦发银行管理个人金融资产余额(含市值)达到3.13万亿元,保持稳步增长;其中个人存款余额达到9390亿元,个人理财产品余额9928.06亿元,基金保有规模突破1500亿元。

平安、兴业银行AUM相差无几,分别为2.62万亿元、2.61万亿元,二者个人存款均在7000亿元附近,但AUM结构有一定差异。其中,平安银行代理非货币公募基金销售额1494.06亿元,同比增长155.8%;非保本理财产品余额6481.85亿元,较上年末增长9.8%。兴业银行表外理财产品余额1.48万亿元,同比增长10.35%。兴业银行代销非货币基金1188亿元,同比增长179%。

光大、民生银行AUM亦相差无几,分别为1.92万亿元、1.91万亿元。二者零售存款分别为8054.93亿元、8806.15亿元,理财产品余额分别为8362.73亿元、8611.32亿元。此外,中信银行AUM日均余额2.24万亿元,较上年增长13.34%。

二八分化:私人银行AUM占比提升

值得注意的是,私人银行已成为银行业最大的AUM来源之一,是带动零售业务增长的重要驱动力。其中,平安银行、招商银行私人银行AUM占比分别超40%、30%。

多位业内人士指出,财富管理领域呈现明显的二八定律,私人银行客户AUM占比不断提升。目前各家银行私人银行业务的划定门槛不一,主要包括可投资金融资产600万元(如光大、平安、浙商)、800万元(如民生)及1000万元(如招行)三种。

《21世纪经济报道》记者统计,上市银行中,私人银行AUM最大的是招行,私行AUM占比最高的是平安银行,二者总部均位于深圳。

其中,截至2020年末,招行私人银行客户10万户,私行AUM达2.77万亿元,较上年末增长24.36%,占全部AUM的比重是30.98%。平安银行私行达标客户5.73万户,较上年末增长30.8%,私行客户 AUM 规模突破万亿至1.13万亿元,较上年末增长 53.8%,占全部AUM的比重是43.01%。

其余股份制银行的私行AUM均在1万亿元以下,占比大多在20%以上。交行私人银行客户资产 8338.01 亿元,较上年末增长 25.93%,占全部AUM的比重是21.40%。股份制银行中,兴业银行、民生银行、浦发银行、光大银行私行AUM总量分别是6337.20亿元、4914.54亿元、近4700亿元、 4371.76亿元,分别占全部AUM的比重是24.28%、25.73%、15%、22.80%。

与股份行相比,国有大行的私行AUM占比均为13%左右。其中,私行AUM排在招行私行之后的是工行。截至2020年末,工行最近半年内月日均AUM曾达600万元及以上的个人客户 18.2 万户,管理资产2.2万亿元,增长14.9%。建行私行AUM达1.78万亿元,较上年增长17.89%。

更多内容请下载21财经APP

BITGET交易所官网

BITGET交易所官网