美元剪羊毛

记得在优酷还是长视频王者的时代,宋鸿兵的《货币战争》《鸿观》等作品广为追捧,“美元剪羊毛”成为家喻户晓的词汇,这里不对宋鸿兵和他的作品做过多的评价,就美元剪羊毛而言,确实像那么回事。

美元怎么剪羊毛的呢?这就涉及到美国量化宽松到加息的美元周期:美联储采取宽松的货币政策,大印钞票,为全球金融市场提供流动性,美元进入新兴国家,推高资产价格,新兴市场出现牛市,吸引更多的资金入市,以至于出现资产泡沫;美联储开始加息、缩表,美元进入紧缩周期,美元走强,吸引美元回流,新兴市场资产被抛售,泡沫破裂,最后美国又开始新一轮宽松周期,美元流入到新兴国家抄底低位资产。

美元在这一轮循环中,赚到了汇率差价和资产升值的钱,这里面还伴随着经济衰退、通缩和经济过热、通胀的经济周期。

尽管这可能只是一个客观的过程,是美元作为最强大的世界货币带来的一种效用,但如果主观去看,确实像割羊毛。

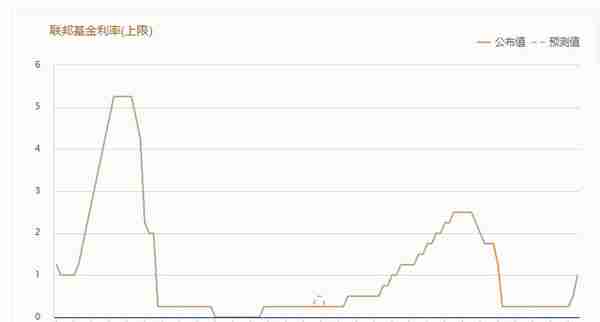

随着3月份美联储调高联邦基金利率25个基点,美元正式进入紧缩周期,美元割羊毛已经开始了,强美元对我新兴国家资产的影响已经开始了,而虚拟货币等资产泡沫破裂还有路要走。

资料来源:汇通财经

从欧美央行滥发货币开始说起

- 潮起

2020年2 月下旬新冠疫情在全球范围内加速扩散,3月全球股市暴跌,就连最为强大的美股都出现多次熔断。

为了应对新冠疫情对经济以及资本市场造成的严重冲击,全球主要国家央行不约而同选择了无限量化宽松来刺激经济,在如汪洋般流动性支撑下,全球股市很快就从疫情的冲击中恢复了过来并创下新高。

以美联储为例,美联储采取一系列非常规措施进行流动性支持,大规模回购计划、降息至零利率、公布7000亿美元QE(5000亿国债+2000亿MBS)、重启CPFF、PDCF,创设 MMLF 等,并于3月23日推出无限量QE和创新工具 PMCCF、SMCCF、TALF等,这些都加速本轮美联储扩表。

根据招商证券统计,截至 2021 年 5 月 26 日,美联储资产负债表总规模 7.9 万亿美元,相比 2020 年初的4.17 万亿增长了近 89%,近乎翻倍。从下面的图也可以看出,这一轮量化宽松美联储所的印钱速度远超前三轮,几乎是印了一倍的钱。

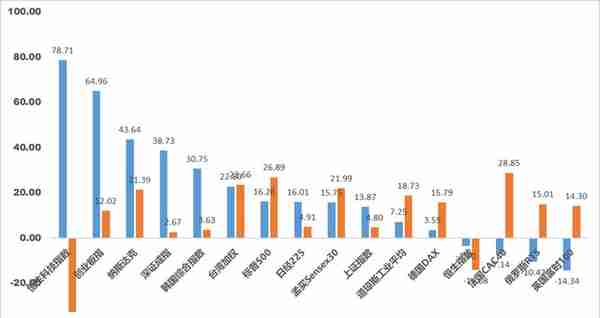

其结果是,2020年,在全球经济还挣扎在新冠疫情的烂泥里的时候,但全球多数国家股市都走出大牛市。2020年恒生科技指数涨幅为78.71%,创业板指涨幅为64.96%,纳斯达克指数涨幅为43.64%,A股、港股、美股三大股市的科技指数牛气冲天,领涨全球。2020年下半年,我国央行已经率先实现货币政策正常化,而欧美央行直到2021年底还在“吸”。

资料来源:Choice数据

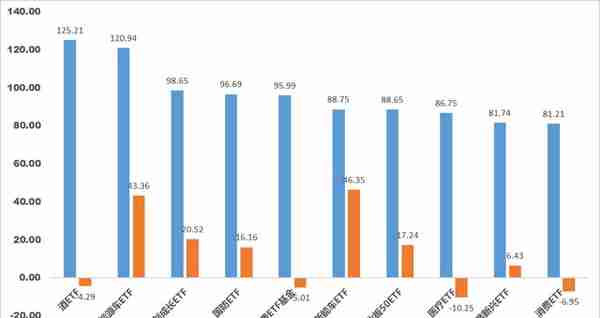

前两年,在欧美日央行无限量化宽松,流动性可以说是肆虐的情况下,有了白酒、医药核心资产大牛市,有了新能车、半导体、军工高景气赛道大牛市,有了茅台YYDS、苹果YYDS、特斯拉YYDS。

资料来源:Choice数据

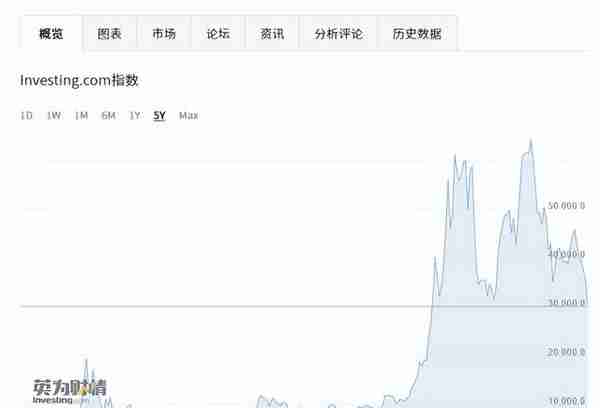

不仅仅是股市,黄金、债市、原油以及其它大宗商品都在涨,其中以比特币为代表的虚拟货币更是暴涨几百上千倍,掀起新的造富浪潮和挖矿浪潮。以比特币为例,由2020年3月份的不足5000美元,最高飙升到6万多美元,其他的就不一一列举了。

- 潮落

但是,从2021年11月美联储开启Taper后,就宣告着这一轮美元宽松周期要逆转了,也意味着这一场流动性盛宴到了散场阶段,好巧不巧的是,比特币也是在2021年11月见顶,其实深谙美元周期的人门儿清,倒是被吸引过来的韭菜买单了。

2022年3月美联储调高联邦基金利率25个BP,5月份调高联邦基金利率50BP,并在6月份开始缩表,这意味着美元正式进入紧缩周期,流动性也进入收紧周期,但市场早有反映。

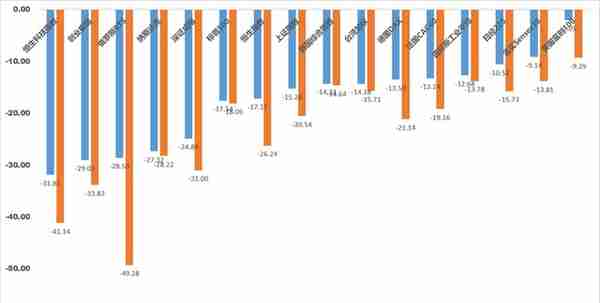

与2020年、2021年全球股市普涨不同的是,今年这五个多月全球普跌,除了俄罗斯外,全球主要股市指数中跌幅最大的三个恰恰是2020年涨幅最大的三个-恒生科技、创业板指、纳斯达克。

资料来源:Choice数据

至于领跌的行业,这里就偷个懒,无非新能车、光伏、半导体、军工等高成长赛道。科技成长股对流动性最为敏感,赚钱的时候一定要牢记流动性是爹,中短期来看,流动性是资产价格的晴雨表,钱多了就会涨价。

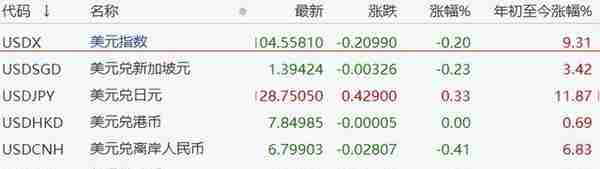

除了股市外,各国货币兑美元都有贬值,其中日元贬值最多,人民币年初三个月还比较坚挺,从上海疫情爆发后,也开始大幅贬值,近20日贬值超6%。

资料来源:Choice数据

伴随着昨天全球股市、大宗商品暴跌,虚拟货币也是暴跌。昨天还闹了个大新闻,Luna一天归零,恐怖如斯。

美国劳工统计局公布数据显示,美国4月CPI同比升8.3%,较上月8.5%的增幅有所缓和,但高于市场预期的8.1%。剔除食品和能源价格后的核心CPI同比升6.2%,较上月6.5%的峰值略有回落,但仍超出市场预期的6%。

根据美联储官员和鲍威尔最新表态,在未来两次美联储议息会议上会各加息50个基点,到年底达到2.5%的中性利率水平,全球流动性退潮仍将继续。

后话

记得去年管清友说过一句话:股市上赚钱基本是三种方式:流动性宽松时赚央行的钱;业绩高增长时赚公司发展的钱;零和负和博弈赚交易对手的钱。现在的股市由于流动性拐点出现无法赚到央行的钱,高估值导致无法赚到企业的钱,所以只能去赚交易对手的钱——而你就是那个交易对手。

放到其它资产也是同样道理,牢记!

BITGET交易所官网

BITGET交易所官网