在今后数年里,如果只让鬼妹搞一只基,那一定是中证500。

确切地说,是以中证500指数为标的的指数基金。

诚然,在近两年,市场的天平是偏向上证50、沪深300等蓝筹风格的指数的。一方面是近年来市场风险偏好下降,市场成交额集中在现金流更好、盈利能力更稳定的大型企业;另一方面,A股机构投资者比例提升,特别是MSCI和富时在此阶段都向A股抛出了橄榄枝,外资一向偏爱蓝筹,后续的建仓也会为相关指数继续提供一定的上涨动力。

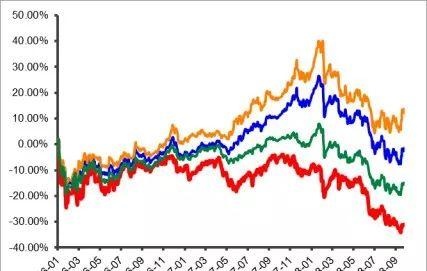

数据来源:wind(下同),统计区间2016.1.1-2018.9.26

但是。

长期来看,股东的超额回报一定来自于上市公司市值的长大,背后一定是企业价值的提升,是远期可持续的自由现金流的折现价值提升;而中国经济、产业模式的转型,需要依靠具有创造力、成长性强的优秀企业。而中证500就汇集了这样一批有潜力的成长型企业。

更何况,作为A股成长股集中营,中证500的估值正处于历史最低位置,是难得一遇的投资窗口。

所以,此时不搞,更待何时?

为何是此刻——中证500的第三次历史低估机会

首先确认一个理论前提——估值对于宽基指数投资的有效性。低估值率策略有效的基础,是构建一个较为分散的股票组合,从而对冲掉单个企业的不确定性,避免陷入估值陷阱。

9月26日数据,中证500市盈率19.85倍,市净率1.79倍,均位于2007年以来底部区域。这样的估值区域,在历史上出现过三次。

第一次低估区间:2008年第四季度,PE低于20倍,PB低于1.5倍

上一次指数市盈率低于20倍,还是十年前。

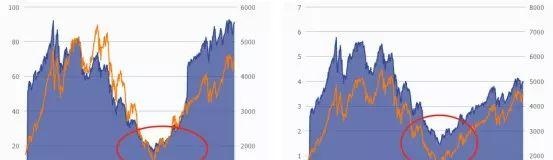

2008年10月10日,中证500估值首次跌破20倍PE,为19.44倍,一直持续到11月14日重新回到20倍PE,期间最低估值达到16.61倍,对应的指数点位为1513.50点。而2008年第四季度的大部分时间,中证500的市净率都在2倍以下,甚至达到1.44倍PB极端最低估值,可见当时市场情绪之悲观。

然而,在PE重回2倍之后的9个多月中,中证500指数立即开始了一路震荡向上,突破4000点,涨幅近170%。

第二次低估区间:2012年-2014年

2012年初开始,中证500估值开始了长期较低位置的波动,2011年底至2012年2月期间,PE低于25倍,此后长期在30倍左右徘徊。此外,2012年底的一个多月时间里,PB跌至2倍以下,此时指数点位来到了此区间内的最低点2749点,也就是市场最悲观的时刻。但从2013年开始至2014年年中,尽管市场依旧震荡,但指数中枢点位开始抬升。再往后,便开启了一波牛市,从2749点到最高点11516点,涨幅超过400%!

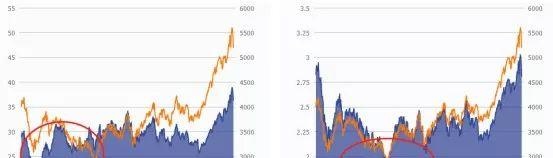

第三次低估区间:此时此刻

从5月底开始,中证500指数的市盈率便跌破25倍,市净率跌破2倍,进入常规意义上说的低估区间。从9月初开始,市盈率持续低于20倍,历史上第二次。

为何是中证500——成长投资的内在逻辑

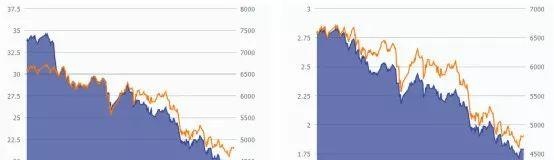

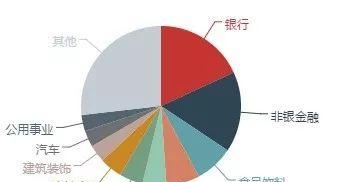

先来看沪深300的行业分布。可以看到,沪深300成分股很大部分权重由金融行业构成,银行+非银权重占比达34.36%,28个申万一级行业中,前十大的行业权重占比73.2%。

沪深300成分股行业分布:

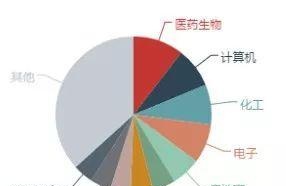

再看中证500行业分布,权重排名前三的行业分别为医药生物(10.45%)、电子(8.1%)和化工(8.26%),前十大行业权重占比为63.3%,成分股行业分布更为均衡。而这些行业,也是大牛股频出的行业。

市场对于成长股的认知,总会限于科技、IT等行业中,或者更简单粗暴地将创业板等同于成长股。实际上,中证500前20大成分股中仅有2只创业板股票,而涵盖的细分行业,也涉及医疗、能源、消费、工业材料等方方面面。

真正意义上的成长,涵盖了技术创新和需求升级两大方面,而这两方面也隐含了成长股长期投资的内在逻辑。

1)技术创新型成长股。历史表明,任何一个国家的经济加速增长动力均来自于供给端的革命性突破,而绝非现有经济结构下的总需求管理。好比200年前,人们对运输速度的认知局限于马匹的最高竞速上,而汽车的诞生打开了全新的需求。技术创新可以帮助企业在激烈的市场竞争中获得产品差异化的竞争优势,体现在5G、新能源汽车、3D 打印、大数据等技术前沿领域。

2)需求升级型成长股。需求转型升级使得增长点由投资转向消费,由低端转向高端,由产品转向服务,医药、餐饮旅游、日化、食品饮料、文化教育娱乐等行业均有很大空间,需求转型升级将从收入端拉动这些行业内的优质公司快速成长。

在估值部分有谈到,宽基指数能有效避免落入估值陷阱,而中证500的编制机制也能保证成分股有突出的成长性——在剔除了沪深300成分股后,两市非st股票根据最近一年日均成交额进行排名,剔除排名后20%的股票,也就剔除了中小市值股票中成交不活跃的个股,保障了成分股的流动性;然后再从中选出市值靠前的500只股票。指数成分股每半年调整一次。

根据Wind数据,9月26日的指数总市值为67,662.40亿元,成分股平均市值为135亿元。

只选一只基——定投+增强

第一要素:定投。相对于蓝筹风格的宽基指数,中证500的波动更大,而成长股的净利润增速取受经济形势影响很大,在经济形势尚未明朗、不确定性因素尚未消除的当下,没什么比定投更简单、稳妥的了,既可以摊薄成本、降低波动,也可以及时把握住预期修复带来的反弹。

第二要素:增强。实践证明,好的增强策略,可以在下跌时跌得少,上涨时涨得多。定投是个长期活儿,日积月累,增厚收益的部分也是很可观的。

*市场有风险,投资需谨慎

BITGET交易所官网

BITGET交易所官网