长期以来,人民币黄金价格持续高于国际上按汇率折算的美元黄金价格。

这是有原因的。

早期的原因,在于黄金管制,在于人们对人民币的信用预期低于对美元的信用预期(具体可参考今天伊朗、委内瑞拉的比特币本币价格与美元价格差异)。

1950年4月,中国人民银行下发《金银管理办法》,冻结民间金银买卖,明确规定,国内的金银买卖统一由央行经营管理。即便在改革开放之后,1983年6月,《中华人民共和国金银管理条例》出台,依然明确规定:“国家对金银实行统一管理、统购统配的政策”。

在这一政策下,我国机关、部队、团体、国营企业、事业单位、城乡集体经济组织等的一切金银的收入和支出,都纳入国家金银收支计划;境内机构所持的金银,除经人行许可留用的原材料、设备、器皿、纪念品外,必须全部交售给人行,不得自行处理、占有。凡需用黄金的单位,必须按照规定程序向人行提出申请使用黄金的计划,由人行进行审批、供应……

2001年4月,人民银行宣布取消黄金统购统配的计划管理体制,同时组建上海黄金交易所,为黄金生产、加工和消费企业和单位团体,提供人民币价格撮合平台,而上海黄金交易所的金价,此后成为了人民币黄金现货的定价基准。

2002年10月,上海黄金交易所正式开业。

2003年开始,各大商业银行陆续推出了面向个人的黄金业务(黄金宝、纸黄金、账户黄金、实物黄金、个人黄金递延业务代理等),这意味着我国的黄金市场面对投资者全面放开。

2003年,《国务院关于取消第二批行政审批项目和改变一批行政审批项目管理方式的决定》(国发[2003]5号)发布,我国正式取消了黄金生产、加工、流通等环节的审批制度,中国国内的黄金市场开始进入全面市场化阶段。

在各大商业银行开发之下,居民对黄金的投资热情高涨,中国的黄金市场迎来了大发展。由于中国黄金市场个人投资者占比较高,而且以做多黄金为主,国际美元金价上涨时,国内人民币价格跟风追涨;但国际金价下跌时,国内金价却不愿意跟随,结果就出现了国内外的黄金价差。

自金交所成立以来,在绝大部分交易日里(占比90%),黄金递延费(可以理解为多头持有黄金的过夜仓储成本)都处于多付空的情况。这意味着,国内看多黄金的投资者,除交易所显示的人民币金价之外,还需要支付额外的成本给看空者。

2008年,上海期货交易所又推出了人民币计价的黄金期货——类比国际黄金市场,金交所的金价类似于伦敦金银协会(LBMA)所主导的美元伦敦金价格,而上期所的黄金期货价格,类似于纽约商业交易所(Comex)的美元期货价格。

2010年,人民银行等部委出台了《关于促进黄金市场发展的若干意见》(银发[2010]211号),中国黄金市场进入市场化新阶段,初步形成了上海黄金交易所黄金业务、商业银行黄金业务和上海期货交易所黄金期货业务共同发展的格局。

注意,这里所说的商业银行黄金业务,并不单单是指面向个人投资者的纸黄金、实物黄金及金交所黄金交易代理业务,更主要的是指黄金的抵押、借贷、租赁、资产管理等业务。

简单来说,就是中国以一己之力,形成了央行所主导的金交所现货+上期所期货+商业银行黄金业务的人民币黄金定价体系,对比于国际上英国+美国一起形成的伦敦金现货+纽交所期货+商业银行黄金业务的美元黄金定价体系。

不过,以过去多年人民币汇率计价,金交所的黄金现货交易量远远低于伦敦金的交易量,其黄金库存量,与LBMA的更是有着两个数量级的差别(LBMA有近万吨黄金库存,金交所则不足千吨);同样,上期所的黄金期货交易量和黄金,也远远低于纽交所的交易量和库存。

正因为有着交易量和库存量上的巨大差异,当前国际黄金价格的定价权,依然牢牢地被纽约和伦敦控制,而不是上海。

除了人民币和美元的信用预期价差之外,还有个进口成本的问题。

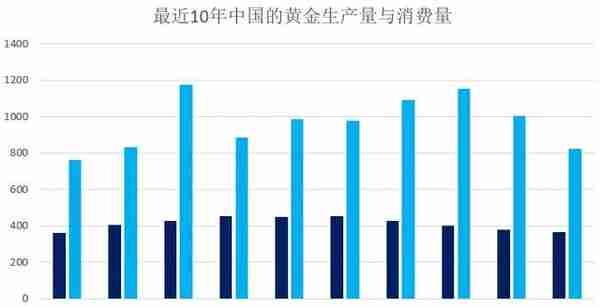

很多人知道澳大利亚、南非的黄金储量丰富,都先后成为世界上最大的黄金生产国。然而,很多人并不知道,从2007年起,中国就已经取代南非,成为世界最大的黄金生产国,一直到2020年,中国连续14年位居全球第一大黄金生产国。

即便是最大的黄金生产国,生产的黄金也远远不够中国人消费,因为中国已经连续多年位居全球第一大黄金消费国,而且每年的消费量远大于生产量。

生产与消费之间的差额,除了旧金回收之外,只能是进口,但黄金的进出口又涉及外汇管控。直到2015年之前,国内的黄金进出口,都是由中国人民银行统一进行管理的。

2015年3月4日,中国人民银行和海关总署联合发布了《黄金及黄金制品进出口管理办法》,对黄金及黄金制品进出口实行“准许证”制度,只有那些获得许可证的单位和机构,才被赋予了限定额度的黄金进出口权利。这样一来,从国外进口黄金,自然需要把企业进口的成本都算上,这也会导致国内人民币黄金的价格按照汇率计算高于国际价格。

除黄金管制导致的国内金价持续高于国际金价之外,需求同样会影响金价。

国内黄金用途偏重于做首饰,所以遇到婚庆嫁娶,或者逢年过节(如春节和国庆节),黄金的消费量比较高,会造成国内金价高于国际金价,这类似于印度的排灯节、十胜节期间,印度以卢比计价的金价都会明显高于国际金价。

还有,需要说明的是,国内黄金长期溢价还有一个原因,是上海金与伦敦金的成色不一样。

上海金的交易对象,是重量为1千克且成色不低于99.99%的金锭,而伦敦金是含金量不低于99.50%的400盎司(约为11.34千克)金锭,同样的可交割的1千克黄金,国内因为纯度更高,所以也会比伦敦金略贵。

简单总结,人民币金价长期高于国际金价,属于正常状况,其主要原因在于:

1)人民币信用与美元信用差异;

2)散户为主的投资者结构,让上海金跟涨不跟跌;

3)黄金进口成本;

4)节假日消费影响;

5)国内标准金锭纯度高于国外。

但是,但是,关注黄金价格的人应该知道,就在过去两天,不管现货价格还是期货价格,按当前人民币美元汇率折算,人民币金价居然开始低于美元黄金价格!

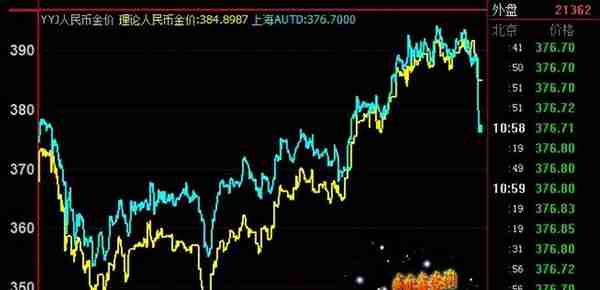

尤其是最近两天,在国际金价变动不大的情况下,人民币金价却出现了明显的下跌,有人就根据汇率变动,做出小时线级别(1小时之内我们认为套利者应该能填平价格差)人民币金价与理论金价(美元金价折算人民币金价)的对比。

就6月4日各大交易所的收盘价来看:

伦敦金收盘价为1890.6美元/盎司;

纽约商业交易所12月份到期期货价格1897.7美元/盎司;

不考虑汇率兑换损失及交易手续费,按照1金衡制盎司=31.1035克、人民币美元离岸汇率6.3873计算,国际金价的人民币理论价格应该如下:

国际黄金现货人民币价格应为388.2元/克;

12月份到期黄金期货人民币价格应为389.7元/克;

对比之下,6月4日上海金交所及:

上海金收盘价为383.8元/克;

上海期货交易所12月份到期期货价格为384.7元/克。

伦敦金和纽约金的一周收盘时间,均为周六早上3:00,而上海金和上期所的黄金期货的收盘时间均为周六早上2:30,半个小时的时间,不足以解释高达约5元/克的价差。

在当前汇率情况下,这种国内金价大幅低于国际金价的情况,给了跨市场的黄金投资者一个罕见且无风险的套利操作机会:国内交易所买入黄金,在国际市场等量卖出黄金。

当然,你懂的,这个套利空间不可能很大,但确确实实是一个套利的机会。但更值得探讨的是,为什么会出现这样极其反常的情况?

答案,在人民币汇率这里。

因为,国内预期人民币相对于美元的汇率将在近期出现升值,这反常的大约1.5%的国际国内黄金价差,正是体现的这种预期。

如果按照往常人民币金价相比较于美元金价会贵出来1.5%左右来计算,当前的黄金国内外价差,隐含着黄金市场对于人民币相对于美元升值的预期,在3%左右。

要是这个预期正确的话,人民币兑美元的汇率很可能进入到6.2时代。

进一步问了,为什么市场有这么强烈的人民币升值预期呢?

不过是过去一年美联储疯狂印钞+中国出口强劲的结果而已。

BITGET交易所官网

BITGET交易所官网