南都讯2月5日,南都记者获悉,去年3月富国、建信、广发和中银等4家基金公司上报的上海金ETF已集体获批。与传统黄金ETF不同,上海金ETF采用集中定价交易方式,将有利于丰富参与投资者的多样性和活跃度。同时,南都记者亦发现,去年10月获批的三只黄金ETF仍未发行。

历时一年,等待已久的上海金ETF终于获批!2月5日,南都记者获悉,去年3月富国、建信、广发和中银等4家基金公司上报的上海金ETF已集体获批。

证监会官网于2019年12月16日发布的基金募集申请核准进度公示表

其中,一家基金公司向南都记者表示已拿到纸质批文,但发行档期仍未确定。另一基金公司则表示,还未拿到纸质批文,猜测由于肺炎疫情特殊时期影响可能还有邮寄路上,但应该是同一批获批。

有业内人士向南都记者表示,上海金ETF的发行给投资者投资黄金提供了更多选择。

上海金ETF获批:丰富参与投资者的多样性和活跃度

谈及为何要发行上海金ETF时,建信基金认为,从当下投资时点来看,新型冠状病毒事件可能导致短期经济增长放缓,市场的避险情绪增加,黄金抵御资产尾部风险的功效将得以发挥。而从中长期来看,美联储迫于经济下行的压力有可能重启降息,加速实际利率的下行,奠定了黄金中长期的投资价值。

而资产配置专家亦认为,上海金ETF的发行可以引入更多金融机构参与上海金集中定价交易,将有利于丰富参与投资者的多样性和活跃度,提升“上海金”基准价格的国际影响力。

此外,资产配置专家也提到,上海金ETF的推出对提升我国在国际黄金市场上的影响力也有着重要意义。上海金集中定价交易形成的“上海金”价格,是重要的黄金价格参考基准,这是我国积极融入全球一体化进程的重要尝试,也是我国顺应国际黄金市场深刻变革和全球黄金市场“西金东移”发展趋势的必然要求。

上海金ETF与黄金ETF最大的不同在于交易方式

去年9月,几家公司的基金经理分别赴京答辩,当时业内预计上海金ETF推出的节奏或将有所加快。据了解,当时答辩主要问题集中在上海金ETF与黄金ETF投资范围区别、产品风险点、公司系统搭建以及运营准备情况等方面。

“与黄金现货相比,上海金最大的不同在于其集中定价交易的方式。”建信基金指出,上海金ETF按照以价询量、数量撮合的集中交易方式,在达到市场量价相对平衡后,最终形成的价格即是人民币计价黄金的基准。这也是2016年4月上海黄金交易所发布的一种新的交易方式。

此外,建信基金认为,通过集中定价交易形成的上海金价格,也为我国甚至全球的黄金投资者提供了重要的参考。

对比传统的黄金ETF,现货合约黄金99.99是以价格优先、时间优先的自由报价、撮合成交的交易方式。

除了交易方式外,上海金ETF与目前国内市场上已有的黄金ETF相比,在投资标的、交易主体以及交易时间等也有所不同。

在投资标的上,上海金ETF主要投资上海黄金交易所挂盘交易的上海金集中定价合约;而已有的华安、国泰、博时、易方达等四只黄金ETF主要投资的是黄金现货实盘合约AU99.99。

在交易主体上,上海金只能由上金所审批通过的定价成员和提供参考价成员参与交易;现货合约黄金99.99则没有特别的审批规定。

在交易时间段上,上海金只有上午和下午两个时段;现货合约黄金99.99则在早中晚三个交易时段连续交易。

三只黄金ETF获批后三月余仍未发行

事实上,在上海金ETF获批不久前,传统黄金ETF也在去年10月获批了三只新产品,分别是前海开源的金雅黄金交易型开放式基金及其联接基金、华夏的黄金交易型开放式基金(联接基金)和工银瑞信的黄金交易型开放式基金(联接基金)。

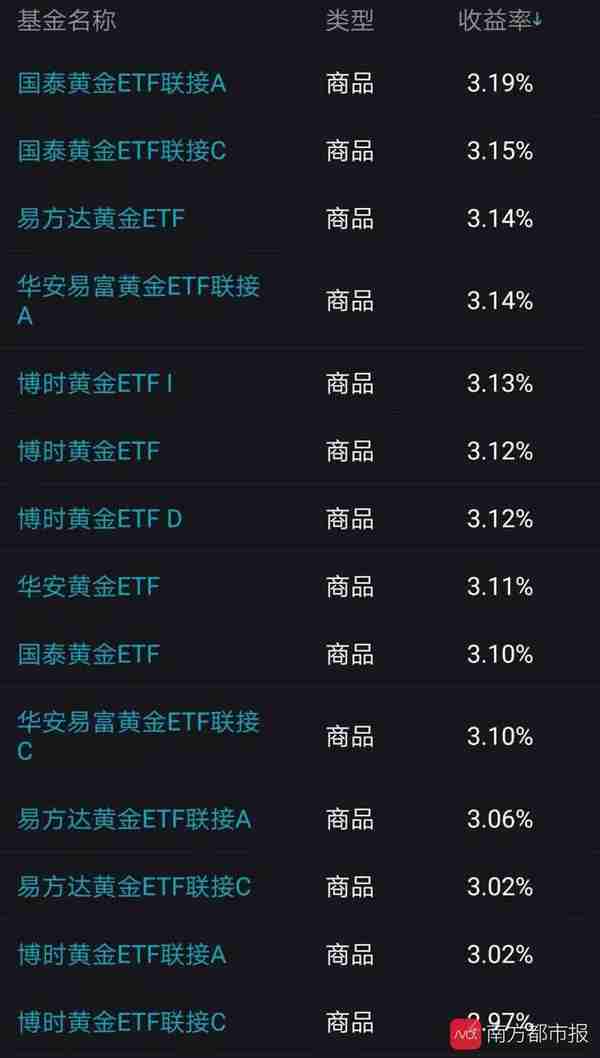

然而,南都记者发现,从2019年10月22日获批至今已超过3个月,但三只产品并未发行。目前市场上仅有四只黄金ETF,分别是博时黄金ETF、易方达黄金ETF、国泰黄金ETF和华安易富黄金ETF。

按照证监会要求,需自批复下发之日起6个月内进行基金的募集活动。有市场人士分析称,如果一个产品好的话,肯定很快发。但如果渠道不积极,也能说明其中存在同质化等很多问题。

采写:南都记者 黄桂煊

BITGET交易所官网

BITGET交易所官网