小编前言:清楚的知道自己贷款的年化利率,尽量选用便宜的就可以省钱,就能远离利率陷阱!

经常有人问,为什么要信用卡TX,分期不行吗?今天我来给大家算一笔账!

年化利率:本金持有一年所产生的费用的百分比。

常见的比较低的利率:住房公积金贷款是固定年华利率3.5%,银行商贷4.9%左右。

注意:

- 法律规定,借贷双方规定的年利率不应该超过24%。

- 房贷算是利率最低的贷款了:首先银行资金成本低(银行活期利率0.35%),其次房贷无风险(银行抵押了房子不还钱就卖房),低进高出已经是躺着赚钱了!(2018年工商银行平均每天利润8.15亿)

(1)日利率:就是年化利率除以365即可。

支付宝借呗和微信微粒贷主推的利率,比如有的人每天万5(折合年利率1*0.0005*365*%=18.25),比如有人每天万4(折合年利率14.6%)。

(2)费率贵的原因:

相对房贷他们风险高(逾期和催收成本高),资金来源成本高(非直接从公民手上存款,相当于从银行批发过来加价卖),所以费率相对来说贵一些。

注意:

- 要清楚的知道自己贷款的年化利率,这样才能选用利率最低的那个。

- 不同的人费率不一样,因为风险不一样。

问:我的支付宝是每天万4利率,折算年利率是14.6%。为什么我借款1万元12个月,利率不是10000*14.6%*1=1460元呢?

回答:因为您中途不断的还款,借款本金逐渐减少,这样每月的利息就会不断下降,这就是小鄢说的日利率比较良心的地方。具体就是第一个月是按照1万计算利息,第二个月就按照9千计算利息,利息逐渐减少。

万变不离其宗:年华利率是永恒不变的,所以贷款利息高低,比较年华利率即可!

(1)月利率!=年华利率/12

月利率已经被带偏了,已经不是字面上那个意思了。月利率表示,本金*月利率=每一期的利息。也就是这种计算方式,月还利息并不会因为本金的减少而减少。假如月还利息因为本金减少而减少那么月利息=年化利率/12

(2)月利率*24约等于年华利率:

具体公式:每月费用*12/一半的本金。

信用卡分期月利率0.41%-0.75%在银行分期美女客服的推销中让我们晕头转向,市面上好多小额贷款公司也经常用,从0.89%-2.3%经常有提及!

举个例子:

比如分期一万利率0.41%(活动价),可以看到0.41%*12=4.92%仿佛比房贷还便宜,然而这就是陷阱!这一年来你第一个月相当于银行借你一万利息41,第二个月相当于借你9千(还了一千)利息41……第十二个月相当于借你1千(还了9000)利息41。一年总共花了41*12=492元利息,实际平均给了5000块,这样约等于的年华利率492/5000%=9.84%

注意:月利率1%就折算是24%年化利率,已经是法律规定的上限了。一些公司打擦边球,把利息拆分为利息+服务费,其实就是违法的。

问:房贷不也是每月固定金额么,跟这个月利率有什么区别?

回答:房贷如果选择等额本息,那么每月还款总额固定,但是可以看到里面本金和利息比例在变化,刚开始本金还的少,后来本金还的多,可以关注下。

而这个地方的月利息,每月还固定的本金,每月利息却固定不变。

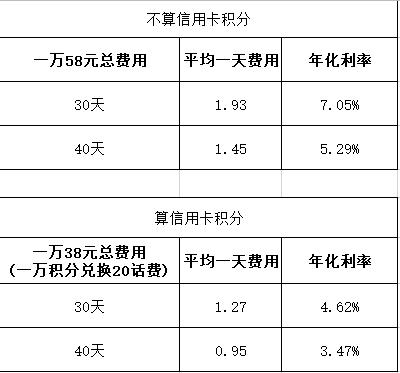

以一万元,手续费58元计算(通易付的最高费率)如图所示,利率堪比房贷!

ps:因为不同时间刷卡免息期不同,以上只举例30天和40天两种情况,可以看到费率真的低的接近房贷!

正是利率如此低,信用卡才成为我们普通人融资的重要渠道!玩得好,0首付买房,0首付买车!

注意:

- 这个也算银行里面巨大的漏洞了!

- 正是因为利率如此便宜,银行才会对刷卡行为进行限制,严重的直接降额封卡!

- 多元化消费。各种类型的消费都要有,真实的消费和虚假的消费混在一起,银行很难分辨!

- 负债尽量低。欠了个个地方的款,银行当然怕你还不清。信用卡额度使用最好别超过80%,欠款越多风险越大。

- 尽量有积分的消费:积分是银行的风向标,什么有积分就刷什么,别人才喜欢你!

- 偶尔分期:分期就像跟银行暗示,我不是一毛不拔,我有无限的跟你创造利润的可能,分个三五千块期限最短1年。长期合作。(分期是银行主要收入,而pos手续费是基础业务,这个里面还有交给银联、支付公司等,银行本身并不怎么赚钱)

- 交易额度要适当:不能一期账单就一笔刷空了,太假了。多一些交易次数。建议单笔别超过2万。

BITGET交易所官网

BITGET交易所官网