中国基金报记者 李树超

实习生 周倬睿

随着今年半年报的陆续披露,首家国有大行理财子公司的财务数据新鲜出炉。

8月22日晚间,邮储银行发布2022年半年度报告,邮储银行旗下中邮理财财务数据公布,2022年上半年,成立满两年半的中邮理财营收超过10个亿,净利润6.7个亿,在资管新规正式实施的元年2022年,中邮理财净值型产品规模超8500亿元,同时在产品结构、客户拓展、投研能力、助力养老建设、服务实体经济等方面亮点纷呈。

除了中邮理财外,今年上半年招银理财净利润超过20亿元,杭银理财净利超过7个亿,平安理财、南银理财净利润也在4个亿左右,多家机构的理财产品规模都出现了10%以上的增长势头。

营收10.19亿 净利6.71亿首家国有大行理财子财务数据出炉

8月22日傍晚,邮储银行发布2022年半年度报告,营收和净利润同比皆出现两位数增长。

数据显示,截至2022年6月末,邮储银行今年实现营业收入1734.61亿元(中国企业会计准则,下同),同比增长10.03%;实现归属于银行股东的净利润471.14亿元,同比增长14.88%。另外,手续费及佣金净收入达到178.80亿元,同比增长56.44%;不良贷款率0.83%,继续保持行业优秀水平。

2022年半年度,成立已满2年半的中邮理财也交出成绩单:截至2022年6月末,中邮理财资产总额116.69亿元,净资产111.49亿元;2022年上半年,实现营业收入10.19亿元,实现净利润6.71亿元。

从管理规模看,2022年上半年,中邮理财净值型产品规模8518.16亿元,较上年末增长10.96%。产品类型以固定收益类产品为主,规模较上年末增长1150.34亿元,占比提升至89.13%,“固收+”产品占比总体维持上升趋势。

在产品结构上,中邮理财全面搭建“中邮鸿”产品体系,对标邮政金融主客群偏好,兼顾其他客群需要,着力增加“固收+”、偏固收混合产品,适度研发偏权益混合、权益及个性化指数产品。

产品方向上,中邮理财积极支持绿色金融发展。积极支持基础设施建设,其中累计投资基础设施REITs规模3.66亿元,上半年新增2.19亿元。践行普惠金融,助力乡村振兴,发行19支惠农产品,募集规模76.84亿元。布局养老金融,积极筹备养老理财产品的申报发行,支持国家第三支柱养老建设。2022年上半年,中邮理财为客户创造收益约110亿元。

从客户结构看,截至2022年上半年,个人理财客户总数规模达595.45万人,较上年末增长6.63%。整合公司内部资源、通畅协作机制,为客户提供具有市场竞争力的专属理财方案,形成了覆盖央国企、头部互联网公司、现金流充沛的上市公司三大主力客群,机构客户数量6829家,较上年末增长36.91%。

投研体系建设方面,中邮理财形成投研一体化决策机制和多资产多策略的大类资产配置体系,持续优化投研团队;二是深入开展投研业务流程的优化与再造,重构授权体系,增强信息化管理水平赋能前台,不断提升投研核心专业能力。截至报告期末,中邮理财多支固定收益类产品收益表现优异。三是持续提升风控合规能力,以产品绩效评价和风险偏好管理为核心,严控回撤,深化全面风险管理。五是积极落实理财业务整改转型、产品发行与销售、投资运作、信息披露、估值管理、风险管理等方面的监管要求,确保理财业务洁净起步。

2022年是资管新规正式实施的元年,中邮理财坚持“稳增长、促改革、控风险、提能力,以高水平引领高质量发展”的经营方针,全面提升公司综合竞争实力,积极探索一条差异化、特色化的发展道路。

公开信息显示,2019年12月3日,邮储银行收到中国银保监会《关于中邮理财有限责任公司开业的批复》。于2019年12月18日,中邮理财正式注册成立,注册资本80亿元,是邮储银行的全资子公司。

银行理财产品存续余额29.15万亿同比增长12.98%

除了中邮理财外,目前还有招银理财、平安理财、杭银理财、南银理财等多家银行理财子公司的财务数据也陆续披露。

据公告信息统计,目前已经公布的半年报中,招银理财管理的理财产品余额2.88万亿元,较上年末增长3.60%,在目前管理规模暂居首位;平安银行则公布了平安银行和全资子公司平安理财合并报表数据,集团非保本理财产品余额9472.76亿元,较上年末增长8.6%,其中符合资管新规要求的净值型产品规模9305.49亿元,较上年末增长11.0%,目前暂居其次;中邮理财净值型产品规模8518.16亿元,暂列第三。

城商行中,杭银理财的发展势头强劲,杭银理财通过不断丰富代销渠道,持续推进“转型+、固收+、科技+”建设,理财规模实现新突破。

数据显示,截至2022年上半年,杭银理财存续的理财产品余额达到3549.07亿元,较上年末增加481.86亿元,增幅15.71%;从财务数据看,杭银理财营收10.44亿元,净利润7.41亿元,甚至超过了部分国有大行理财公司的财务数据。

南京银行旗下南银理财也加大产品丰富度与特色化、建设多样化销售渠道以及夯实合规管理等方面持续发力,截至2022年6月末,南银理财的理财产品总规模近3800亿元,较上年末增幅超16%。

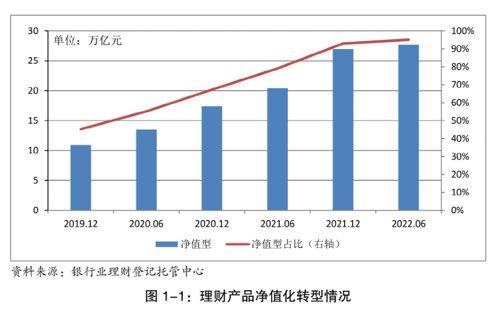

事实上,多家银行理财子公司财务数据优秀的背后,是银行理财净值化转型的大背景。

近日,银行业理财登记托管中心公布的《中国银行业理财市场半年报告(2022年上半年)》数据显示,截至2022年6月底,理财产品存续3.56万只,存续余额29.15万亿元,同比增长12.98%。

作为资管新规过渡期正式结束后的第一年,2022 年上半年理财业务转型持续深化,净值型产品存续规模及占比均已达到较高水平。截至2022年6月底,净值型理财产品存续规模 27.72万亿元,占比95.09%,较年初增加2.13个百分点,较去年同期增加16.06个百分点。

从投资者端来看,投资人数也在持续增长,投资收益基本稳健。数据显示,2022年上半年,理财投资者数量稳步增长,截至2022年6月底,持有理财产品的投资者数量为9145.40万个,较年初增长12.49%,同比增长49%。理财产品累计为投资者创造收益4172亿元,较去年上半年增加34亿元。

一位银行业内人士对此表示,在今年上半年,资管新规开始全面施行,理财业务转型逐渐深化,国内银行理财的市场规模也保持了增长的态势,理财公司作为银行理财净值化转型的主要载体,目前已经成为银行理财市场第一大机构类型,理财公司的理财产品也成为行业主流,并将在理财产品净值化转型中,继续承担重要的历史使命。

编辑:舰长

BITGET交易所官网

BITGET交易所官网