8月17日上午,央行开展7000亿元一年期中期借贷便利(MLF)操作,利率为2.95%,与上期保持一致,利率未下调,相当于宣告本月20号公布的贷款市场报价利率(LPR)不下调。

关于MLF的分量,央行在二季度货币执行情况报告上早就有解说:

MLF 利率作为中期政策利率,与作为短期政策利率的公开市场操作利率共同形成央行政策利率体系,传达了央行利率调控的信号。并且 MLF 在期限上与 LPR 匹配,适合作为银行贷款定价,即银行体系向实体经济提供融资价格的重要参考。在 MLF利率的基础上,报价行可根据自身资金成本等因素加点报价。

如果说MLF利率影响批发价,那么LPR利率则是影响零售价。对于普通老百姓来说,最关心LPR利率,因为它直接影响我们在银行借的钱贵不贵,房贷利率高不高。

按照计划,每个月20号会公布最新一期的LPR利率,而央行一般会提前3天公布新的MLF操作利率,为的是影响LPR利率走势。所以说,本次MLF利率不下调,意味着本月的LPR利率也不下调,当然也意味着你的房贷利率不会降。

为什么不降息?

1、除了稳增长,央行还有别的活

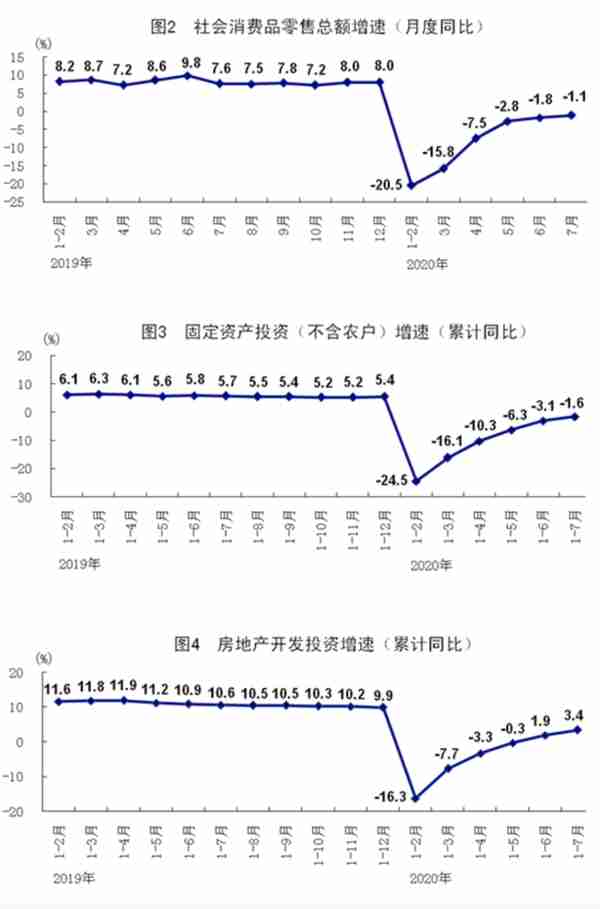

继二季度的GDP好于预期后,最新公布的投资、消费等数据都在稳定向好的过程,按照目前的态势,今年中国GDP保持正增长问题不大。于是,货币政策的着力点终于可以在稳增长中解脱出来。它可以把一些精力放到防风险、防通胀上。

7月份的CPI上涨2.7%,高于6月份。猪肉价格上涨85.7%,二师兄开始反弹,影响居民消费,如果降息,无疑会让猪价更高,菜价更贵。所以这时间需要矜持,否则前期CPI稳步走低的局面就有可能被破坏。

2、防风险任务也很重

受疫情影响,今年央行降准降息,虽然让经济较快恢复,但副作用也明显。正如银保监会主席郭树清所言:

预计今年总体杠杆率和分部门杠杆率都会出现较大反弹,金融机构的坏账可能大幅增加。2019年银行业新形成2.7万亿元不良贷款,出现疫情“黑天鹅”后,资产质量加倍劣变不可避免。由于金融财务反应存在时滞,目前的资产分类尚未准确反映真实风险,银行即期账面利润具有较大虚增成分,这种情况不会持久,不良资产将陆续暴露。

原来,广义货币M2增速(印钞增速)一般略高于GDP增速(财富创造速度)增速,但是今年上半年,则高于10%以上。这意味着过量的钱,有的进入楼市,导致房价上涨,房地产出现泡沫。郭树清也言道,房地产泡沫是威胁金融安全的最大“灰犀牛”。

另外,过量的钱,由于实体经常不能消化,最后形成债务,导致社会杠杆率上升,影响金融稳定。

所以,7月份我们看到,房地产政策和金融政策发生了重要变化,一批房价热点城市收紧了限购、限贷。银保监会严查违规资金进入楼市,而央行拒绝降息也是防风险的一部分。

为了控制房地产企业有息债务的增长,最近在金融圈了广为流传监管部门给房企划定了“三条红线”。

“三条红线”是:

第一,房企剔除预收款后的资产负债率不得大于70%;

第二,房企的净负债率不得大于100%;

第三,房企的“现金短债比”小于 1 倍。

总之,就是为了控制债务。

3、子弹不要一下子打完

应对新冠疫情,美欧等国家的做法是,零利率或负利率,并且无限制印钞。这相当于把所有的弹药都亮出来。中国的情况略有不同,虽然也降准降息,但是存款基准利率根本没动,贷款基准利率也只是小口小口地吃。

因为都大家都很明白,现在的降准降息都是“救急的饭”,既然是救急一定要在最需要的时候用,目前疫情被控制了,且经济也在恢复的过程中,这时候不是需要“输血”,而是需要“修养“。

新冠疫情仍在全球蔓延,世界经济极度惨淡,世界银行预测,2020年全球经济将收缩5.2%,我国外贸环境严峻。加上美国大选临近,特朗普政策变化莫测,这让中国必须留一手,即中国不会把子弹一下子打光,要留到“最坏的时候“。

央行不降息意味着什么?

不降息对楼市明显是利空。疫情之后,印钞速度加快,楼市曾一度偷乐。但7月之后,随着一系列政策的收紧,楼市和开发商的苦日子就要来临。表现在房价上涨的脚步被放慢,居民购房的门槛变高,房贷的成本更大,居民借钱买房的难度更高,开发商融资的成本也加大。

未来股市将迎来利好。证监会原主席肖钢最近表示:

中国从来没有像今天这样需要资本市场,这是我国进入工业化后期实现经济创新驱动、产业转型升级和高质量发展的必然选择。肖钢设想,中国资本市场将会成为全球人民币资产配置中心,可以海纳百川,兼收并蓄。

银保监会主席郭树清提到:

不断完善资本市场基础制度,引导理财、信托、保险等为资本市场增加长期稳定资金。加快养老保险第二和第三支柱建设,推动养老基金在资本市场上的占比达到世界平均水平。

时代变了,以前,你的钱可能交给银行,然后银行借钱给开发商建楼,居民买房。以后你的钱,可能交给基金、银行理财子公司、保险理财,然后通过资本市场给到企业。

以前你的投资偏向于低风险、低收益,未来则偏向于高风险高收益。

如果你觉得文章很棒,对你有帮助,可以关注作者的微信公众号:小白读财经(ID:xiaobaiducaijing),订阅更多的优质原创推文!

BITGET交易所官网

BITGET交易所官网