稳健的债基波动变大,通常都含有可转债

谈起债基,大部分持有人的第一印象都是安全、稳健、低回撤。但有部分债券型基金却出现类似股基的情形,回撤较大(显著大于同类平均),波动性也大。

究其原因,是因为这类债券基金中配置高比例的可转债,而可转债兼具债性和股性,可以说是一把双刃剑。在股市行情好的时候,可转债可以放大债基的收益。但反之,当股市行情下跌时,高比例的可转债波动性趋近于股基。

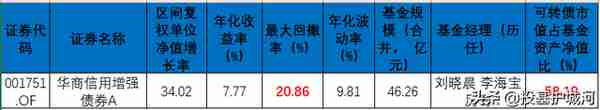

图表.业绩表现 高可转债比例偏债债券型基金(2018.1.29~2021.12.17,下同)

(注:筛选标准为规模大于30亿元;指标“可转债市值占基金资产净值比”统计时间为2020四季度~2021三季度简单平均值;其他统计起始时间2018.1.29为阶段性牛市高点时间节点,便于比较基金控回撤表现。)

从可转债占比高的债基看,基金的最大回撤、波动性更大些。

但另一方面,可转债占比高的债基收益率一般也更高。可转债占比20%以上的偏债债券基金,最近几年年化收益率都在8%~10%区间,可以看出,可转债是债基增强收益的主要来源。

灵活调节可转债比例,适度增强债基收益

要回答“可转债占比高的债基是否值得买”这个问题,首先持有人自身要明确一个态度,你买债基的初衷是啥?

如果你是冲着高收益买可转债债基,那为何不直接买股基?起码大部分偏股型基金的收益率,选股能力都好于可转债债基。

如果你是求稳健买债基,那可转债占比高的基金就不符合这逻辑,显著高于同类平均的高波动性,会让持有人体验感很差。

那是否意味着含有可转债的债基就完全不能碰呢?那倒不是。前面我们已经分析了,可转债是债基中增强收益的来源,只要控制好可转债的比例,那这类债基是可以适度控制回撤,并且获取比同类平均更高的合理收益。

那么可转债的占比到底多少才合适?这个要看个人的风险偏好,如果风险承受能力较高的,可以选择可转债占比较大的债基,反之则选择占比较低的。

一般而言,建议可转债占基金净值比在20%~30%之间浮动,比较合适,既能保证一定的超额收益,也能适当控制波动。

可转债占比太高,还是得谨慎些

下面我们就拿几个可转债占比较高的代表基金做分析,看看这部分基金为何出现高波动。

图表. 业绩表现 华商信用增强债券A

首先是回撤幅度最大的华商信用增强债券A,2018年期间最大回撤接近21%,2021年期间的最大回撤也超过10%。对于一只债基而言,如此跌幅已经大幅超过同类平均,甚至跟偏股基相差不大。

图表. 回撤表现 华商信用增强债券A

(注:红框部分为2018年、2021年期间表现)

对于股票仓位有控制的债券型基金而言,讨论择时对基金控回撤的意义不大。我们应该把更多精力放在分析债基的券种配置上。

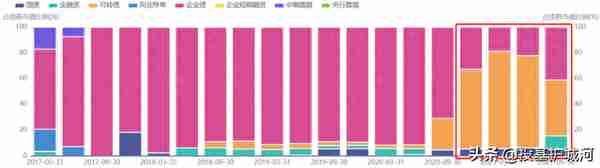

图表. 券种配置 华商信用增强债券A

(注:红框部分为2020年四季度至今变化)

造成2021年回撤大的原因比较直观,华商信用增强债券超配了可转债,基金波动也大。但是在2018年期间,该基金并没有配置可转债,但是基金的回撤比2021年期间还要大。

这其实是客观原因造成的。回顾下历史事件,大家有兴趣可以查阅下2018年债券违约风波,华商基金其他产品曾经踩雷。进而导致华商基金产品短时间内集中赎回,尤其是债基,造成旗下多只偏债基净值大幅下跌。

可转债比例高,但回撤小的债基,主要靠择时及择券

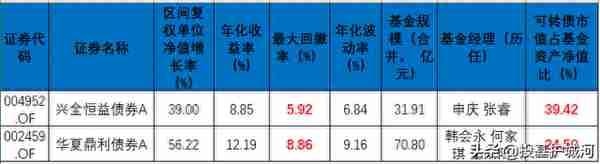

再来看看部分可转债占比高,但回撤小的债基,是如何做到的?代表基金是兴全恒益债券、华夏鼎利债券,这两只基金的可转债都在25%及以上,但是回撤都控制在6%~9%以内。以这种高可转债比例,依然能取得低回撤的业绩并不多见。

图表. 业绩表现 兴全恒益债券A、华夏鼎利债券A

先说说兴全恒益债券。2018年股市走熊,兴全恒益债券的低可转债仓位帮助基金逃过一劫,熊市初期的可转债仓位低于20%,同期基金净值的最大回撤约6%,也是基金经理择时控回撤的策略。

图表. 券种配置 兴全恒益债券

(红框部分依次为2018年、2021年期间表现)

到了2019年至今,兴全恒益债券的可转债占比逐渐提升,常年保持在40%~50%之间。不过,即便遇到2021年初的股市回调,兴全恒益债券的回撤也很低(5%左右),远低于偏股基金平均水平。

图表. 重仓可转债明细 兴全恒益债券2020年报

(注:标红部分为金融类可转债,标黄部分为能源类可转债)

究其原因,虽然兴全恒益可转债占比高,但是重仓的可转债多为金融类、能源类的品种。这类可转债虽然也具备股性,但是估值不算高,安全垫也高,相比其他行业的可转债更安全。

另一个代表基金是华夏鼎利债券。虽然华夏鼎利债券的回撤稍大(约9%),但是年化收益率也高,约12%。这个收益水平显著高于同类平均,甚至跟平衡型基金趋近。

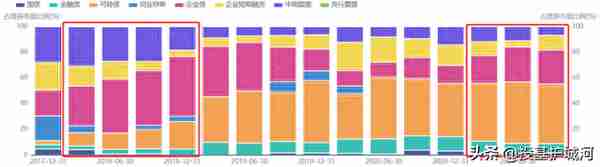

图表. 券种配置 华夏鼎利债券

(注:红框部分依次为2018年、2021年至今变化)

从券种配置来看,华夏鼎利债券的可转债仓位偏离度较大,通过调整可转债仓位比例来控制回撤。一般而言,择时比较考验基金经理对大类资产配置的判断,并且是高难度动作。还需要拉长时间维度来考核基金经理的管理能力。

BITGET交易所官网

BITGET交易所官网