一、绝对收益VS相对收益

绝对收益策略,就是策略长期以绝对收益为投资目标,在投资中注重安全性,控制组合波动性和最大回撤。无论市场是涨是跌,绝对收益基金的基金经理都以获得“正”收益为目标。但需要强调的是绝对收益策略并不会承诺策略不出现亏损,只是在运作中更注重回撤的控制,还是完全有可能出现短期的亏损,绝对收益只是一个目标,一种策略。

如果说绝对收益是“和自己比”,那么相对收益就是“和基准比”。相对收益策略一般是和市场代表性指数作对比,在指数上涨时,力求超越指数涨幅,在指数下跌时,也要控制回撤,力争做到比指数抗跌。相对收益策略更注重相对市场的投资机会,往往会捕捉市场的结构性机会,以期超越其业绩比较基准。但因为市场波动同样会影响策略的波动水平,在市场出现大幅下跌时,即使策略收益率超越了市场基准指数的水平,策略可能仍旧会发生亏损。

绝对收益追求的是正向回报,相对收益追求的则是在同类产品中的排名,两者的出发点不同。

在一些行情低迷的年份,甚至可能出现一种情况,虽然某只基金相对收益排名第一,但当年的收益率却是负的。

打个比方,最近刚刚结束高考,其实高考就是一个相对收益的例子。高校招生依据的是每个考生在各个省、自治区、直辖市里的排名,而不是看绝对的成绩。而绝对收益策略就如每次都要考到一定分数分以上才算成功的考试,比如您参加的驾驶员考试、从业资格考试等等。

可以关注绝对收益策略产品的投资者都有哪些?

1、对回报稳定性有一定要求、对回撤容忍度较低的投资者。

如果您的投资追求低风险、低波动及相对应的合理收益,那么可以关注追求绝对收益基金。在大风大浪的资本市场中,风险与收益如影随形,而绝对收益基金,就是在严格控制产品组合波动的前提下,争取最大回报。千万不要小瞧了低波动。不仅可以帮助普通投资者获得良好的持有体验,还能给投资者长期持有的理由和信心。

2、长期投资者。

绝对收益基金并非每天都有正收益,资本市场难免出现短期回撤,但长期来看产品追求正收益。时间越长,越能体现此类产品追求“绝对收益”的特点。或许短期无法让投资者“激情心跳”,但如果正收益的“雪球”越滚越大,也能带给投资者一份“小确幸”。

3、需要在资产配置中降低波动的投资者。

为了避免“把鸡蛋放在同一个篮子里”,风险偏高的投资者也可以关注绝对收益类产品以降低组合波动及风险。

对于大部分普通人来说,过去十年最常用的理财渠道就两种:买房和买理财产品。2013年一些货币市场基金的收益一度超过5%,银行理财产品6%以上的收益率十分常见。随着《货币市场基金监督管理办法》、《关于规范现金管理类理财产品管理有关事项的通知》等监管法规的颁布,对产品投资流动性要求的不断提升,和市场情况的变化。货币基金和银行理财产品收益率不断走低。

但是货币市场基金的7天年化收益平均值仅剩2.09%,不足高峰时的一半,1万元一天的利息就5毛多一点。

随着利率的不断下降,低风险理财的吸引力有所降低。,但想要有个较好投资体验又相对低风险投资渠道,对普通人而言又很难寻找到。

如果是3-5年闲置的资金,在市场低位时直接买入股票型基金或许是不错的选择。但很多人的情况,并不适合大比例的投资于高风险的股票型基金。

1、比如老人的退休积蓄,指望这些钱养老,过大的波动超过了老人的风险承受能力。

2、比如一年之后要买房要结婚等有明确使用目的钱,有明确的使用期限,如果遇到股市大幅向下波动,将会十分被动。

3、或者虽然没有明确用途,但却是家庭的备用金,不求高收益,只想稳稳的幸福。

如果你也是这种情况,虽然是闲置资金,可以承担一定的波动,但并不想承担过高的风险,但是又想有较好的投资体验。那么“绝对收益”策略或许适合你。

二、可以追求绝对收益的策略类型1——固收+策略

什么是"固收+"?“固收+”的本质是在整体风险可控的前提下,通过一定的资产配置,提高整体收益率。"固收+"策略可分为“固收”和“+”两个部分。“固收”指的是大比例的资金投资于固定收益产品,以期望获取一个相对稳定的回报。“+”指的是将小比例资金投资于权益类资产,当市场向上时提高整体收益,当市场走差时,权益类资产的部分亏损可以期望由固收部分的收益来弥补。

总体来说,中低风险偏好投资者可以关注固收+策略。组合以大部分资产配置债基和二级债基为底仓,力争获取稳定的收益的同时有效降低整体组合的波动和回撤。

三、可以追求绝对收益策略2——量化对冲alpha策略

量化股票对冲(中性)策略以穿越股市牛熊为目标的投资策略。所谓“量化对冲”其实是“量化”和“对冲”两个概念的结合。

其中“量化”投资是区别于传统“定性”投资而言的。量化投资通过借助统计学、数学方法,运用计算机从海量历史数据中寻找能够带来超额收益的多种“大概率”策略,并纪律严明地按照这些策略所构建的数量化模型来指导投资,力求取得稳定的、可持续的、高于基准的超额回报,其本质是定性投资的数量化实践。量化投资的最大的特点是强调纪律性,即可以克服投资者主观情绪的影响。对于一般投资者,甚至是部分金融从业者来说,量化投资都是一门高大上的技术,充斥着模型代码和算法假设,门槛非常高。

而“对冲”的概念最早由Alfred W. Jones 于1949年创立第一只对冲基金时提出,他认为“对冲”就是通过管理并降低组合系统风险以应对金融市场变化。

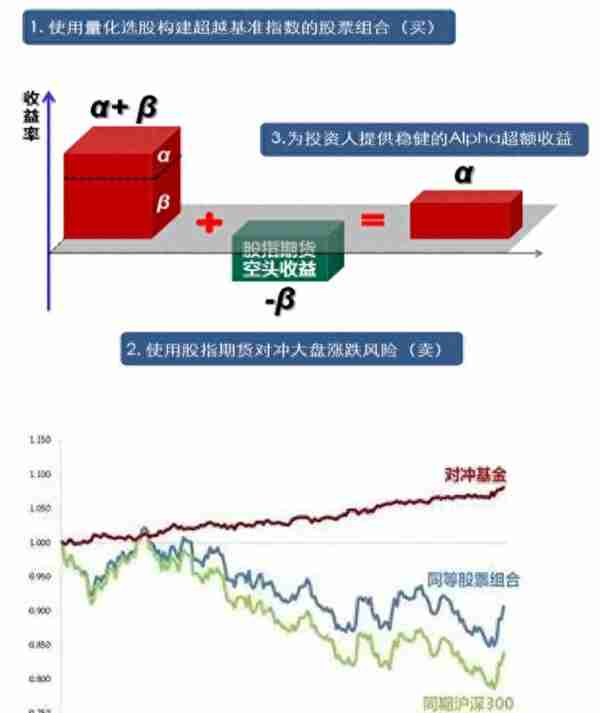

资本资产定价理论(CAPM)告诉我们,投资组合的期望收益由两部分组成:其中收益为投资组合超越市场基准的收益,收益为投资组合承担市场系统风险而获得的收益。虽然优秀的基金经理可以通过选股、择时获得收益,但无法避免市场下跌带来的系统风险。

而通过对冲手段可以剥离或降低投资组合的系统风险(收益),获取纯粹的收益,使得投资组合无论在市场上涨或下跌时均能获取正收益,因此对冲基金往往追求绝对收益而非相对收益。

量化对冲基金追求获取绝对收益,而且是追求穿越牛熊的绝对收益。

总体来说,量化对冲产品有以下几方面特点:1、投资范围广、投资策略灵活;2、以追求绝对收益为目标;3、更好的风险调整收益;4、与主要市场指数相关性低、具备资产配置价值。

在股票市场中大部分人运用的投资策略,都是股票多头策略。这是一种只有进攻,而缺少防守的策略,这种策略在股市处于牛市末期,或熊市初期的时候投资者的资产总值不断下降,长期积累下来的财富看着天天在缩水,这些时间段投资体验较差。

股票对冲策略则目标是做到攻守兼备。

为什么要采用股票投资中性(对冲)策略?

(1)、打仗、下棋、踢足球,以及所有对抗性体育竞技比赛,都不会只有进攻的策略而没有防守策略,那么,为什么股票投资就可以只讲进攻而不讲防守呢?

(2)、股市历来就是波动不断的,中性策略可以使投资者较好的应对股市的单边下跌状态。

(3)、对冲,也就是对比,与股票市场使用最多的著名指数比拼,就能知彼知已。因为去除了市场波动的影响,运用对冲策略投资的人,能更好地认知自己的投资能力。

(4)、股票中性策略在牛市尾端,熊市初期,可以有更出色的表现。

四、CTA(管理期货策略)

CTA策略(Commodity Trading Advisor Strategy)称为商品交易顾问策略,也称作管理期货。CTA策略对商品期货、股指期货等投资标的走势做出预判,通过期货期权等衍生品在投资中进行做多、做空或多空双向的投资操作,为投资者获取来自于传统股票、债券等资产类别之外的投资回报。

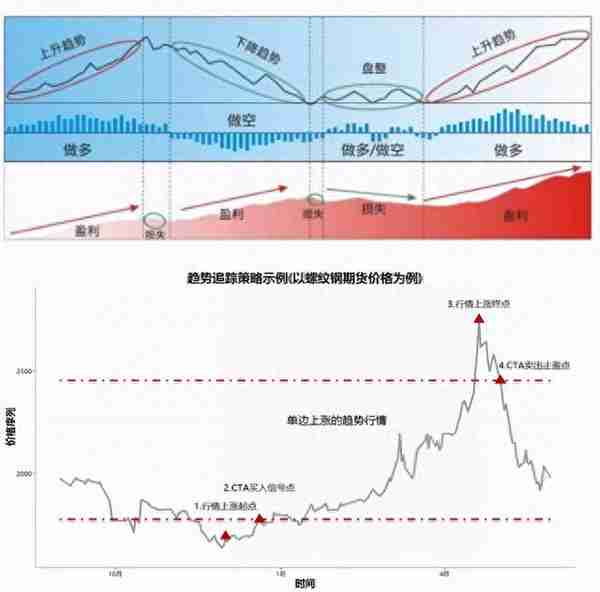

量化CTA中用的比较多的策略是趋势交易策略,趋势交易就是用大量各种策略模型寻找当前的市场趋势,判断多空;趋势策略目标是穿越牛熊,力争在有上涨或下跌的行情获利。这种策略特别在牛熊快速转换或者趋势明确时,优势非常大。总之,趋势在、就可能获得收益。但如果趋势不明显,或者是震荡市场,那么这种策略可能会因为来回不停的止损而出现回撤。

五、套利策略

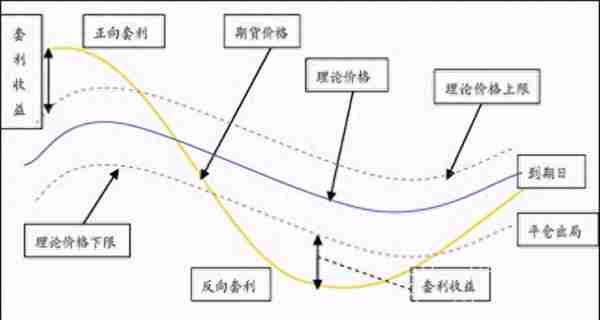

套利指的是在某种实物资产或金融资产(在同一市场或不同市场)拥有两个价格的情况下,以较低的价格买进,较高的价格卖出,从而获取收益。其实这个定义仍然比较狭义,无法囊括我们后面会提到的统计套利。

套利的核心逻辑是一价定律(Law of One Price),一价定律指的是在竞争市场上,如果两项资产是等同的,那么它们将倾向于拥有相同的市场价格。而一价定律之所以成立,则是因为套利者的存在,套利者寻找等同资产的价格差异,卖出价格高的资产,买入价格低的资产,从而使得等同资产价格收敛。套利者为了捕捉市场短期无效性而存在,而他们的套利行为又使得市场回归有效。

按照交易资产分类,套利策略可以分为期货套利、期权套利、基金套利、可转债套利等等。还有一类比较特殊的风险套利策略称为统计套利。

统计套利与传统套利策略不同,他寻找的是两类或多类资产的价格相关性,在这些资产的价差出现较大偏离时,卖空高估资产,买多低估资产,然后在资产价差回复到正常水平时平仓,获得收益。“统计”的意义是,这些交易可能不是100%赚钱的,需要通过不停交易,以盈利的交易弥补亏损交易或止损交易的成本,通过统计效应赚取收益。

六、上述各类追求绝对收益策略的比较

我们认为固收+策略还不是真正意义上的绝对收益策略,因为固收+策略不可避免的带有股票市场的单边多头敞口,其策略核心逻辑是要通过权益资产的上涨来获取超越固收资产的那部分收益,一旦权益市场出现系统性风险,固收+策略将很难获取正收益。此外,若债券市场的收益率大幅上行,投资者还可能面临债券部分的估值亏损,以及债券还有信用风险、流动性风险等等。

因此,从绝对收益的角度出发,需要真正剔除策略中的股票Beta成分,实现纯粹的ALPHA收益,这样的策略只有量化对冲策略、CTA策略和套利策略,只有上述三种策略与股票市场涨跌的相关性极低,即无论股票市场的涨跌如何,其都以获取正收益为目标。

但是,量化对冲、CTA和套利策略也存在单一策略的市场适应性问题,即他们各自策略在某一特定市场环境下可能会面临短期不挣钱或小幅回撤的问题,比如当股票市场成交量或波动率下降,股指期货基差扩大等情形下,量化对冲策略会出现回撤,当期权市场波动率突然上升,期货品种价差扩大等情形下,套利策略也会出现回撤,而当商品市场长期横盘的情形下,CTA策略将很难盈利。综上所述,如果我们仅投资单一策略,很容易会出现一段时间不挣钱或亏钱的情况。因此,人们想到了一个方法,即通过FOF的形式将上述策略搭配在一起,就可以降低长时间无法盈利的可能性,毕竟所有策略在同一时间出现回撤的概率是极低的。

如果对策略再进行细分,并尽量选取相关性低的策略组成一个FOF组合,就可以在力争不牺牲收益的情况下,大幅改善组合的波动和回撤,这就是1990年诺贝尔经济学奖获得者哈里马科维茨的名言:“资产配置多元化是投资的唯一免费午餐”。

风险提示:基金有风险,投资需谨慎。本文章中的信息或所表达的意见仅供参考,并不构成任何投资建议。本文章仅限于基金管理人与合作平台开展宣传推广之目的,禁止向第三方机构单独摘引、截取或以其他不恰当方式转播。本文章中的信息或所表达的意见仅供参考,并不构成任何投资建议。投资人购买基金时应详细阅读基金的基金合同和招募说明书等法律文件, 充分考虑自身状况选择与自身风险承受能力相匹配的产品。本公司作为基金管理人承诺恪尽职守、诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金产品存在收益波动风险。我国基金运作时间较短,不能反映股市发展的所有阶段。

BITGET交易所官网

BITGET交易所官网