2022年,资管新规正式落地,在打破刚兑的要求下,理财产品不再如以往“兜底保本”。于是与较低的风险偏好有机结合在一起,并具有弹性的想象空间的替代产品,则成为银行理财产品转型的重要方向。

01 何为“固收+期权”理财?

该类理财产品本质上是一种“固收+”的理财产品,即理财产品主要投资固定收益类资产,同时一部分资金用于期权等衍生品投资,既追求本金的相对安全,又有一定机会获得浮动高收益,是一种比较适合想要兼顾稳健投资和高潜在收益需求的理财产品。

这样说可能大家不是很好理解,举个例子:

小明的母亲买了一款业绩比较基准为6%的固定收益类理财产品,于是100块钱一年后较大概率可以变成106块钱。这其中,小明悄悄地拿出了一块钱去买了彩票,如果中奖,奖金将是5块钱,如果没中奖就一分钱没有,于是小明母亲的这100块钱,最终有可能拿到105块钱,也有可能拿到110块钱。

这时,可能有人会问小明,如果赌输了的话,你母亲知道了不会打你吗?小明自信满满地说,赌错了的话,105也能交代过去。

看到这里,或许已经大致明白了,这里的业绩比较基准为6%的固定收益类理财产品就是追求本金的相对安全,而彩票就是浮动高收益,也就完全体现出了兼顾稳健投资与高潜在收益理财需求。

从这里也可以看出,这类产品的好处在于,能较为安全地获取一个较低收益,同时扩大可能的获利空间。

另外,该类回报率通常取决于挂钩资产(挂钩标的)的表现,挂钩标的包括权益类、商品类或债权类等资产,目前主流挂钩标的是大家较为熟悉的权益市场标的,如沪深300指数,中证500指数等。

从结构上看,常见的期权结构有价差、二元、鲨鱼鳍等,可以做看涨看跌两个方向,甚至也可以做区间震荡的区间累积、区间阶梯、双向鲨鱼鳍等结构。

今天我们主要来聊聊价差型固收+期权产品。

价差型结构

这类理财产品收益表现主要与挂钩标的种类有关,收益表现的好坏也与挂钩标的的涨跌及波动率有较大关系。通常情况下,在不同时期,挂钩标的会有不同的表现,也影响了相应理财产品的收益变化。

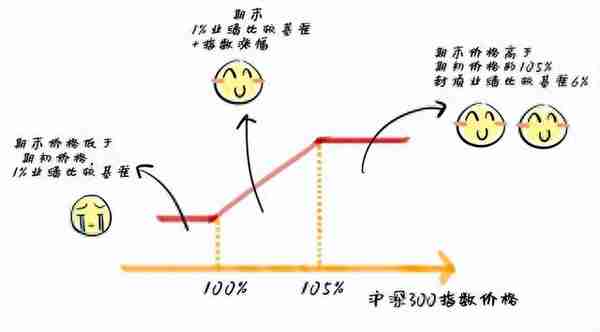

价差型结构也是如此,是根据期末价格来判断是否获得高收益,收益与挂钩标的的涨/跌幅度有关,一般而言,挂钩标的实际涨跌方向与预计方向一致时,幅度越大,到期收益也越高,但涨/跌幅度超过一定程度后收益就不变了。

举个例子,李阿姨买了一只挂钩沪深300指数的期末看涨价差结构化理财产品(假设固收资产仅投资存款),期限是一个月,期初价格是3000(起息日收盘价),约定如果期末价格低于或等于3000,将获得1%的年化收益,而如果高于3000,将在1%年化收益的基础上加上与涨幅相同的收益,总收益6%封顶。

我们来看看一个月后李阿姨的收益将会出现哪些情况。

一个月后,如果沪深300指数上涨了4%,达到了3120,那么,李阿姨将获得年化收益4% + 1% = 5%,而如果指数上涨超过了5%,那么李阿姨最多能获得6%的封顶年化收益。但还有一种情况是,如果沪深300指数一个月后低于3000,那么李阿姨也能拿到1%的年化收益。

由此可以看出,关键还要看投资者对标的指数收益判断情况,如果李阿姨能够准确判断出一个月后沪深300将大涨,那么可以毫不犹豫地选择价差型结构性产品,这种情况下,指数涨的越多产品收益也越高,最高收益可以达到6%。

但是如果他没有判断对期限或期末涨跌方向,比如很不幸的是,指数在期间涨了5%后又在期末跌回原点了,那就拿不到高收益了。

看涨价差产品收益示例 资料来源:招银理财

可能投资者会有疑问,怎么才拿到高收益,这也要看挂钩标的的走势情况。

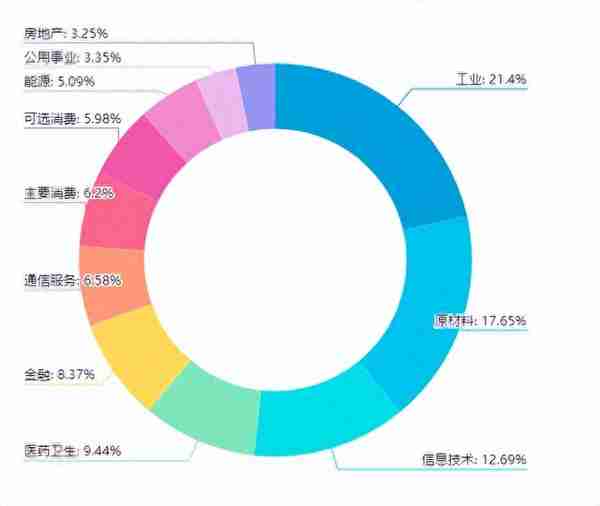

拿中证500举例来看,中证500指数由全部A股中剔除沪深300指数成份股及总市值排名前300名的股票后,总市值排名靠前的500只股票组成,综合反映中国A股市场中一批中小市值公司的股票价格表现。

成分股覆盖材料、工业、信息技术、可选消费、金融等行业,其中,工业、原材料、信息技术、医药以及金融占比较高,具有较大的业绩弹性。

数来源:中证指数官网,截至2022年4月26日

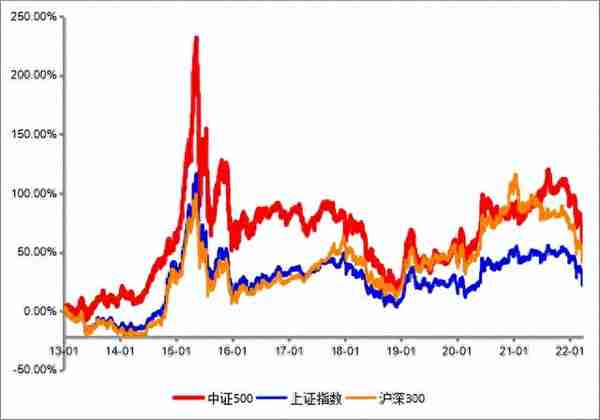

另外,从估值水平来看,中证500指数目前处于历史极低估值水平,以2022年4月22日估值水平看,处于历史0.59%分位数,估值便宜,是较合适的发行时点。

数据来源:Wind,统计区间:2013.1.31-2022.4.26

02 适合哪一类投资者?

一般来说,固收+期权类产品,风险等级为R2,使用固收收益去买入期权从而参与权益市场。

以看涨价差期权为例,当指数出现下跌亏损时产品无需承担相应损失,尤其当下市场处于震荡期,情绪脆弱,避险情绪浓厚,适合部分风险偏好较低但又希望参与权益市场的客户,及对收益有一定要求但同时也追求稳健的客户(具体产品的要素请以相关产品的销售文件为准)。

所以,投资者如果已经了解产品衍生结构的设计,并对挂钩标的走势有较清晰的判断,那么,不妨选择适合自己的产品,来力争获取潜在的高收益吧。

(本文文字版权属招商银行所有。版权所有,未经授权不得转载。在任何情况下,本文资料中的信息或所表述的意见不构成广告、要约、要约邀请,也不构成对任何人的投资建议,仅供交流使用。)

BITGET交易所官网

BITGET交易所官网