南方财经全媒体记者、研究员 黄桂煊 广州报道

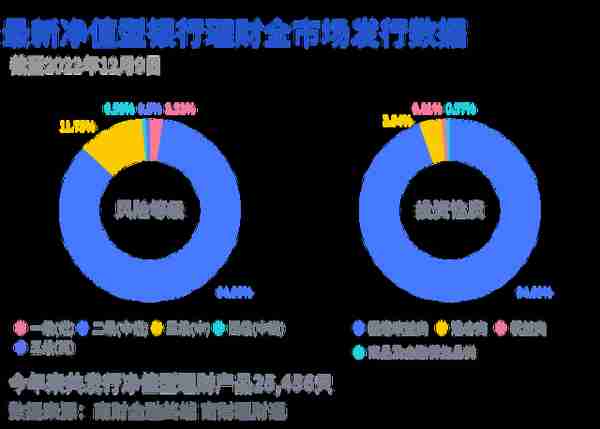

南财金融终端、南财理财通数据显示,截至2022年12月9日,今年以来全国发行净值型银行理财产品25,456只。其中,一级(低风险)产品占比2.31%,二级(中低风险)产品占比84.86%,三级(中风险)产品占比11.75%,四级(中高风险)产品占比0.58%,五级(高风险)产品占比0.5%。

投资性质方面,固定收益产品占绝对主流,占比94.88%;混合类产品占比3.94%;权益类产品占比0.81%;商品及金融衍生品类占比0.37%。

工银理财多款临近到期产品由封闭式变更为开放式 或因业绩不达预期

近期,课题组监测发现,工银理财有多款临近到期产品改变产品类型,产品运作模式从封闭式变更为开放式。

根据课题组统计,在工银理财原定于9月-11月到期的封闭式产品中,有28只产品变更为开放式。其中,9月有14只,10月有4只,11月有10只。具体来看,28只产品中50%为固收类产品,50%为混合类产品,涵盖工银理财“鑫尊享”“全球添益”“全球安盈”“全球精选”“全鑫权益”“核心优选”等多个系列。产品募集方式均为公募型,风险等级均为R3(中风险),投资周期均在1-2年之间。

以产品代码为21GS8113的产品为例,该产品原名称为“工银理财·全球精选固定收益类封闭净值型理财产品(21GS8113)”,产品投资性质为固收类,运作模式为封闭式净值型,投资周期为600天,业绩比较基准为年化4.4%,产品成立日为2021年4月2日,产品到期日为2022年11月22日。

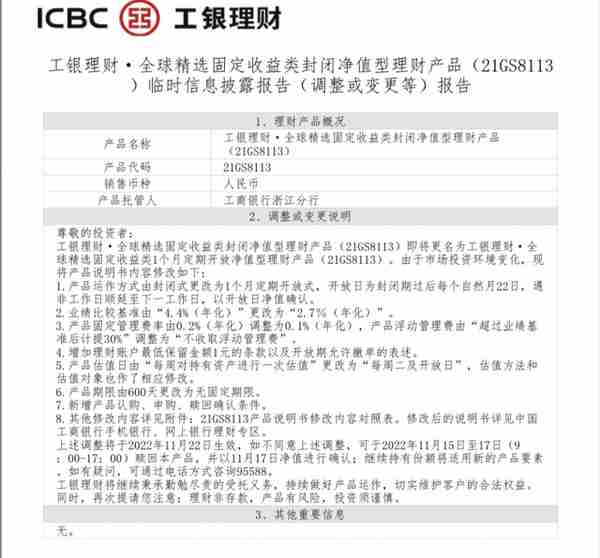

在临近到期的2022年11月9日,工银理财发布了临时信息披露报告,表示由于市场投资环境变化,将该产品更名为“工银理财·全球精选固定收益类1个月定期开放净值型理财产品(21GS8113)”。

产品说明书具体修改内容如下:

1、产品运作方式由封闭式更改为1个月定期开放式,开放日为封闭期过后每个自然月22日,遇非工作日顺延至下一工作日,以开放日净值确认。

2、业绩比较基准由“4.4%(年化)”更改为“2.7%(年化)”。

3、产品固定管理费率由0.2%(年化)调整为0.1%(年化),产品浮动管理费由“超过业绩基准后计提30%”调整为“不收取浮动管理费”。

4、增加理财账户最低保留金额1元的条款以及开放期允许撤单的表述。

5、产品估值日由“每周对持有资产进行一次估值”更改为“每周二及开放日”,估值方法和估值对象也作了相应修改。

6、产品期限由600天更改为无固定期限。

7、新增产品认购、申购、赎回确认条件。

(“工银理财·全球精选固定收益类封闭净值型理财产品(21GS8113)”临时信息披露报告截图)

对此,课题组联系工银理财了解产品类型变更的具体原因,但截至发稿尚未得到回复。课题组认为,工银理财变更产品类型或是由于产品业绩不达预期。

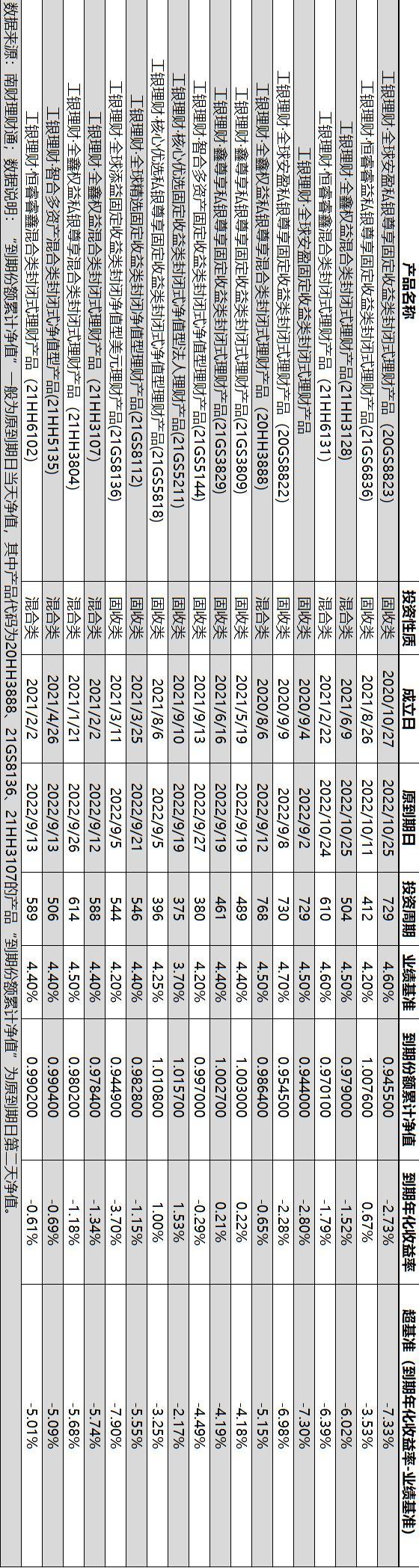

以原定9月和10月到期的18只产品为例,若以原到期日份额累计净值计算,仅有5只产品到期年化收益率为正,且最高仅为1.53%,其余13只产品收益均告负。相比业绩基准看,18只产品均未达业绩基准。其中,“工银理财·全球添益固定收益类封闭净值型美元理财产品(21GS8136)”偏离业绩基准幅度最大,达790bps。

(数据来源:南财理财通)

不少业内人士在接受课题组采访时表示,确实有可能是业绩的原因,如果终止的话客户就是实亏,如果延期的话可能收益就是正的或者比货币收益率更高。同时,也有业内人士提到,也有可能是客户的诉求,愿意继续持有。

此外,某大行理财公司产品经理猜测,除业绩之外可能还有两点原因。一是因为封闭式产品底层有部分资产临近到期,但因各类原因难以处置,通过改为开放式延长产品期限,争取资产处置时间;二是封闭式产品占比较高,到期之后规模流失压力较大,选择部分转型为开放式产品,保留部分规模,降低重新募集的压力。

变更理财产品类型情况少见 监管未有明确规定

不过,变更理财产品类型、运作模式、投资周期等做法在行业内并不多见。多位理财公司内部人士表示,一般不会这么操作,而且监管方面也不太允许。

某国有行理财公司产品部人士表示,这种情况比较少见,而且我们也不敢这么做。

“正常情况下如果产品到期了,我们会新发一个产品而不是去修改它的运作模式,而且我们之前也和监管部门聊过,他们不是很允许修改产品的运作模式、投资周期之类的。”另一股份行理财公司人士表示。

从监管文件看,《理财公司理财产品流动性风险管理办法》和《商业银行理财业务监督管理办法》均提到过理财产品运作方式相关内容,但并未针对产品类型变更进行明确规定,仅在《商业银行理财业务监督管理办法》第三章第三十七条中提到,不得擅自改变理财产品类型。

《理财公司理财产品流动性风险管理办法》第三章第十五条提到,理财公司应当在理财产品设计阶段,在综合评估投资策略、投资范围、投资资产流动性、投资限制、销售渠道、投资者类型与风险偏好、投资者结构等因素的基础上,审慎确定开放式、封闭式等产品运作方式,合理设计认购和赎回安排,制定相应的流动性风险应对措施。

《商业银行理财业务监督管理办法》第三章第三十七条提到,理财产品销售文件应当载明产品类型、投资范围、投资资产种类及其投资比例,并确保在理财产品成立后至到期日前,投资比例按照销售文件约定合理浮动,不得擅自改变理财产品类型。第四十三条提到,商业银行应当在理财产品设计阶段,综合评估分析投资策略、投资范围、投资资产流动性、销售渠道、投资者类型与风险偏好等因素,审慎决定是否采取开放式运作。

本文榜单排名来自理财通AI全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

根据南财理财通数据,截至12月11日,理财公司存续的权益类公募产品(包含母行划转的老产品)共有25只。其中,光大理财有5只,产品数量最多;招银理财次之,有4只;宁银理财和华夏理财各有3只;信银理财、贝莱德建信理财、青银理财和民生理财各有2只;工银理财和高盛工银理财各有一只。截至12月11日,存续期限超过6个月的产品有23只。

青银首款权益产品近6月收益居首

从权益类理财表现看,23款产品收益分化明显,近6月平均净值增长率为-0.6%。具体来看,青银理财成立于2022年5月17日的权益类产品首上权益类公募产品近6月业绩榜单且排名首位,近6月净值增长率为5.85%。该产品成立以来收益率大幅跑赢业绩基准,三季度末持仓公募基金比例达到91.38%。不过,该产品规模较小,11月24日最新资产规模仅为535.36万元。课题组曾在《青银理财低点新发权益产品 理财公司需更高效的结算方式丨机警理财日报(11月28日)》中对青银理财的权益产品进行分析。

从风险指标看,榜首产品近6月年化波动率小于10%,相对同类产品净值波动较小,同时该产品最大回撤率也较低,仅为4.9%,略高于华夏理财的打新策略产品和光大理财的公募REITs主题产品,具有一定的抗风险能力。

此外,信银理财两款权益类产品亦表现相对稳健。“百宝象股票优选周开一号”和“睿赢精选权益周开”近6月收益分别排名第二位和第八位,且波动和回撤幅度较小,在同类产品中处于中上水平。其中,“百宝象股票优选周开一号”收益率同样高于5%,达到5.13%;波动率略高于10%;最大回撤率为6.95%。

作者:黄桂煊

编辑:汤懿兰

数据分析师:张稆方

实习生:王晓琪

更多内容请下载21财经APP

BITGET交易所官网

BITGET交易所官网