纵观今年的行情,公募基金重点配置的新能源、消费、医药等赛道表现较弱,拖累了主动权益类基金的表现。

中证指数公司网站公布的数据显示,截止8月29日,偏股基金指数今年以来表现为-7.76%,近3年年化收益为-6.55%,整体情况相当惨烈。

不过,也有多只偏股型、股票型基金年内净值逆势创下新高。它们的基金经理是谁?是怎么做到净值创新高的呢?业绩还有持续性吗?

今天bo姐就给大家详细盘一下。本文全部干货,数据较多,建议耐心看完。

哪些基金今年净值创了新高?

首先,我们有必要设立一个初筛池。

既然是讨论偏股型基金,那么今年以来股票仓位要大于50%。

同时,为了保证基金经理投研框架一致性并减小干扰,我们只选取2020年之前成立、2020年以后基金经理没有变更、且目前规模大于2亿元的基金。

然后,我们需要对净值逆势创新高下一个准确的定义。

从中证偏股基金指数(930950.CSI)过去的走势来看,2021年年初是一个阶段性高点。因此,我们要求基金今年的净值,要一度超越2020-2022年高点。

满足初筛条件的主动权益基金共有791只,其中55只今年净值创了新高,占比6.95%。产品名称和相应的基金经理如下:

来源:Wind,浙商证券,截止2023.8.18

这些基金经理的投资方法主要包括四大类:

1、主题投资。这类基金经理大部分都成功把握了今年的主线行情,重仓了半导体、人工智能、中特估等热门板块,因而产品净值有较大增长。

2、行业轮动。这类基金经理或是通过对产业趋势的判断,积极地配置即将爆发的行业,或是通过分析行业整体投资价值,选取一批相对低估的行业潜伏。

3、个股挖掘。这类基金经理的配置是自下而上的,个股进行产业趋势分析的目的仅仅是辅助对上市公司未来经营状况的判断。

4、其他冷门策略。这类基金经理通常采取一些类似量化基金的策略,例如底部反转、高低切换,也有的干脆就是主动量化基金。

下面,bo姐就这些不同的投资方法,深入分析一下代表性产品过去的超额收益来源,看看它们的稳定性如何,未来还会有超额收益吗?

参与主题投资的产品,超额收益来自哪里?

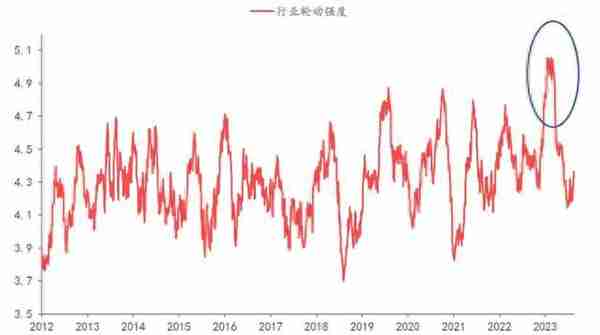

通过统计申万一级行业近5个交易日的涨幅排名变动率,浙商证券研究发现,今年以来,行业轮动的强度远高于近10年水平。这也对基金经理的操作提出了新的考验。

来源:Wind,浙商证券

事实上,在一个热门主题赛道上涨之初就介入,并在相对高点兑现收益,还是比较困难的。上半年一批新能源、医药赛道的基金经理调仓到人工智能,有些可能成功增厚了净值,有些则遭到两头打脸。

在今年净值曾创新高的主题投资型基金经理中,有11位今年以来收益为正。他们分别是:

来源:Wind,浙商证券,截止2023.8.18

可以看到,大部分基金经理的收益都来源于TMT,但也有一些基金经理,通过配置其他板块做出了还不错的超额收益。

从过去的操作历史看,不少主题投资型基金经理,要么是追涨买入,要么是在行情起爆点买入。此时向上趋势往往已经形成,因而短期业绩爆发力较强。

进行行业轮动的产品,超额收益来自哪里?

除了主题投资基金经理外,也有不少行业轮动型基金经理上半年重点配置了TMT。其中5位基金经理管理的产品今年产品净值创新高,且获得正收益,他们分别是:

来源:Wind,浙商证券,截止2023.8.18

这几位中,鲍无可、杨鑫鑫、许文星都是老熟人了,他们也都不约而同地提前配置了今年的热门主线,因而获取了非常不错的超额收益。

行业轮动型基金经理与主题投资型基金经理,看似投资方向比较接近,但其投资逻辑有很大不同。

行业轮动型基金经理,往往是基于深度价值进行投资,只要资产价格低于他们认可的价值,就会买入并持有,只要资产价格高于他们认可的价值,就会卖出。

他们的收益一般是来源于行业估值的回归和冷门股的定价错误。了解的行业更多,自然可以获取的阿尔法收益也更多,但人的精力终究有限,因此这种投资方法对基金经理的时间分配是极大的考验。

由于是基本面打底,买点又往往在底部区域附近,且持仓相对分散,这类基金经理管理的产品,波动率较主题投资型基金经理会低一些,相对更适合稳健型的投资者。

进行个股挖掘的产品,超额收益来自哪里?

在价值投资者中,还有一部分基金经理是自下而上的模式。他们首先注重认可个股的价值,行业趋势分析的目的仅仅是补充个股价值分析的不足之处。

有7名基金经理今年产品净值创新高且获得正收益,他们分别是:

来源:Wind,浙商证券,截止2023.8.18

其中,丘栋荣、徐彦、周海栋等人已经比较知名了,而周云、徐治彪、张媛、汤志彦可能有些朋友不太了解。

这类基金经理通常擅长挖掘冷门小盘股。这是因为小盘股券商研报较少,出现定价错误的概率较高,胜率和赔率都比较合适。其实他们的选股思路本质上是带有绝对收益思想的,只不过小盘股本来弹性就大,又有跟随大盘的倾向,因而净值波动趋势往往还是与大盘保持接近。

由于同样重视基本面,这类基金也具有相对稳健的特点,稳健型投资者如果不希望在单一行业上有过多的风险暴露,则可选择此类产品。

但小盘股风格整体策略容量上限偏低,当基金经理管理规模不断扩大,超额收益可能会明显下降,这也是我们要警惕的地方。

还有哪些其他策略?

此外,还有一些另类策略基金经理,今年以来业绩表现不错,且净值创下2020年以来新高。他们分别是:

来源:Wind,浙商证券,截止2023.8.18

这类基金经理各有各的特别之处,像金元基金的缪玮彬擅长挖掘微盘股,招商基金的王平则是一名量化基金经理。冷门的策略交易拥挤度很低,因而他们可以赚那些别人赚不到的钱。

由于篇幅关系,今天先简单给大家分析到这里。下期,我们将详细分析主题投资型基金经理的投资框架,看看他们究竟有何过人之处,又有什么缺点,分别适合哪种投资者。

敬请期待!

风险提示:

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险。基金资产投资于港股或海外市场,除以上风险外,还会面临汇率风险,提请投资者注意。

板块/基金短期涨跌幅列示、个股短期业绩仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的预测或保证。

以上观点仅供参考,不构成投资建议或承诺。在投资相关基金产品前,请您务必关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力,投资与自身实际情况相匹配的基金产品。基金有风险,投资需谨慎。

BITGET交易所官网

BITGET交易所官网