《基金经理投资笔记》资产配置系列

数理逻辑中寻找规律,发现潜在投资价值

不久前,短期美国国债收益率大幅上涨,收益率曲线一度趋于平缓、甚至出现短暂倒挂,引发了市场投资者对美国出现经济衰退的怀疑与恐慌,彼时更有部分投资者已开始考虑调整投资组合的可能。但近日长短收益率上升,收益率曲线又重返陡峭。市场频繁波动是常态,先锋领航团队认为,投资者不必对收益率曲线的变化过度反应与担忧。

投资者对美国收益率曲线的关注反映市场对美国经济基本面的担忧。从过往经验来看,收益率曲线倒挂的确可以看作是经济衰退的风向标,但要正确解读这一信号并非易事,尤其是当前的形势还面临着美联储政策、劳动力市场以及国际冲突等诸多不确定因素。面对不同寻常的局势,我们更加需要审慎地借鉴过往历史经验。

通常情况下,收益率曲线呈向上的形态,因为投资周期越长,投资者要求的回报就越高,长期债券往往会涉及更高的通胀风险。一般来说,收益率曲线的走陡反映了市场对经济前景的良性预期,而曲线趋平甚至倒挂,则体现出市场的担忧情绪。

经济衰退与否尚未有定数

历史经验表明,收益率曲线倒挂(即长期国债收益率低于短期国债收益率)通常预示着经济在未来一至两年内或将走向衰退,并反映了投资者在短期内对经济长远发展前景日益趋于悲观。

然而,收益率曲线的趋平也受到其他因素的影响。一方面,美联储在过去的两轮利率周期中实施了量化宽松政策,其中第一次旨在应对全球金融危机,而第二次则是为了应对新冠疫情;而鉴于短期国债收益率已经趋零,美联储只能降低长期国债收益率来刺激经济发展,由此导致了收益率曲线趋平。另一方面,随着后疫情周期的到来,量化宽松政策加速、加之海外市场与养老基金对国债的强劲需求也进一步拉低了长端利率水平。

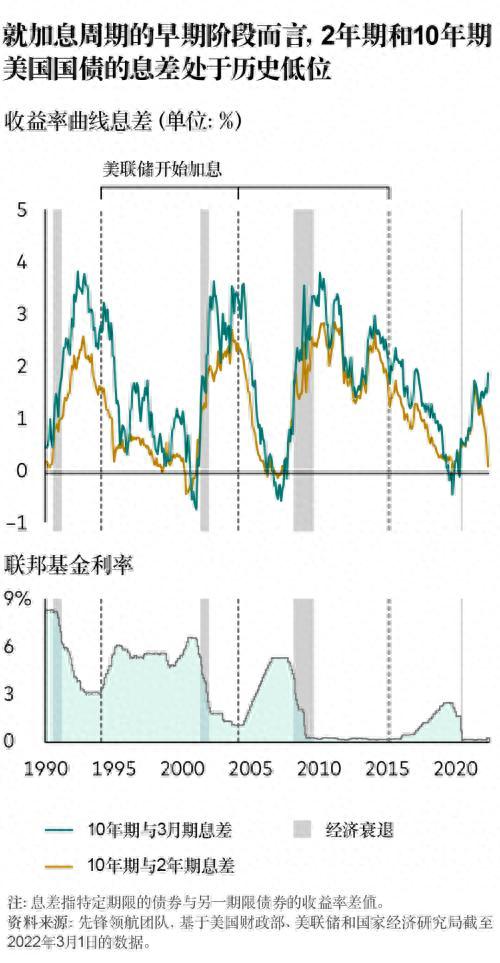

目前美联储货币政策收紧程度的不确定性,也推动了收益率曲线的趋平,短期利率上升幅度已然超过了长期利率上升幅度。美联储已经对外释放信号,计划将利率提高至中性利率以上,达到约2.75%的水平。而风险在于:通胀正处于近40年高位,美联储的加息幅度有可能将高于原本的预期水平。从结果上看,美国2年期和10年期国债的息差在近期迅速收窄,3月29日时收缩至仅6个基点,并在本月早些时候发生了短暂倒挂。(备注:一个基点等于0.01%)

美联储本轮联邦基金利率上调周期尚启动不久,但本次息差和常规情况相比明显收窄。从而导致许多投资者担忧,经济衰退或已成定局。

然而,收益率曲线倒挂往往还可能产生于经济进一步扩张的阶段,彼时利率水平已经处在相对高位。我们当前讨论的倒挂情况基于联邦基金利率趋近于零的背景下,显然低于共识的中性利率水平 。(备注:中性利率水平通常表示联邦基金利率的均衡水平,即不刺激经济也不抑制经济时的利率水平。)

3月期和10年期国债之间的息差,或许才是更好的经济放缓预警信号。这是由于3月期国债较2年期国债的期限更短,因此3月期国债对美联储政策的动向更为敏感,从而更能体现当前的经济状况。因此,3月期与10年期国债息差的收窄,更适合用于评估经济的潜在衰退风险。而我们看到,前段时间3月期与10年期国债的息差呈现扩大趋势,收益率曲线在短端实则变得更为陡峭。

投资者该如何决策

虽然加息环境在短期内对债券投资带来了挑战,但我们认为投资者仍应继续持有固定收益资产。就目前的局势来看,在多元化投资组合中配置短期债券资产或将产生更好的回报,因为短期债券受加息的影响相对较小。然而,即使是在股债双杀的情况下,债券资产也能为投资者的多元化投资组合提供一定的缓冲,因为固定收益投资的损失往往小于股票投资的损失。

同时,利率的上升对于长期债券投资者和储蓄者来说是利好,因为投资者能够以更高的利率对当前与未来的收入进行再投资。对于固定收益投资者而言,短期可能会比较痛苦,但放眼长期来说,更高的利率则意味着更高的潜在回报收益。

注:

·所有投资都有风险,包括损失本金。

·多元化并不能保证收益或免受损失。

·债券投资涉及利率、信用以及通胀风险。

【了解作者】

王黔(博士),先锋领航投资策略及研究部亚太区首席经济学家、先锋领航资本市场模型(VCMM)研究团队全球主管,拥有斯坦福大学工商管理博士学位、杜克大学经济学硕士学位,以及北京大学国际经济学学士学位。

本文源自金融界

BITGET交易所官网

BITGET交易所官网