11月份以来,债券市场在短期内遭遇大幅度调整,近九成债券基金出现净值明显回调,半个月亏损几个月收益。

文/每日财报 楚风

今年以来,以美国为代表的主要市场都在加息,而中国逆势“降息”, 给国内债券市场带来一波“小牛市”。不过,随着市场利率抬升,叠加A股上演反攻行情,近期债券市场出现明显波动,债券基金净值也相应回调。

据Wind数据,11月份以来,在中长债基金中,将近九成产品净值下挫,334只产品回调超过1%;短债基金数量约为300只,只有13只产品净值未回调;可转债基金表现较好,但近一周以来也有所回调。

这一场债市调整风波,让许多投资者叫苦不迭。有基民发帖询问,到底发生了什么事?权益基金已经亏了不少,现在连债券基金都要调整?还有基民晒出收益图,11月以来债券基金净值已经跌去1/3,半个月亏掉过去好几个月的收益。

理财魔方金融研究院对《每日财报》表示,从长期来看,经济复苏是大势所趋,年底央行货币市场工具到期量较大,如果资金的流动性收紧,短期债券市场仍有回调的可能,建议保持谨慎操作。

近九成债基都在回调

自11月1日起,债券基金就开始持续调整,中证纯债债券基金指数(930609)在11个交易日内累计跌幅达到0.60%。其中,11月14日跌幅最为显著,中证纯债债券基金指数单日下跌0.26%。

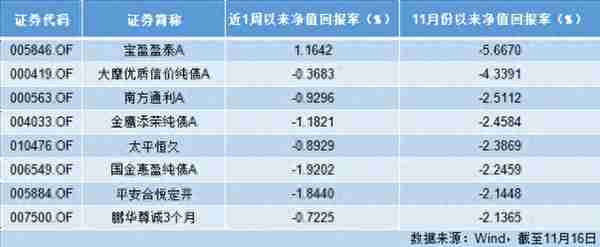

经《每日财报》梳理,截至11月16日,中长债基金数量共有1626只,11月份以来平均收益率为-0.66%,仅有200只基金净值未回调,占比仅有12.30%。其中,共有334只产品净值回调超过1%,8只产品净值下探超过2%。

其中,宝盈银泰纯债债券净值回调最为显著,11月份以来下调5.67%。事实上,该产品一直表现欠佳,近1年以来净值下挫11.63%,主要是因为投资了地产债。今年第三季度,该产品转变了投资方向,主要重仓国债和国开债。

大摩优质信价纯债回调幅度也达到-4.34%,在中长期债基中排名倒数第二。在11月2日及3日,该产品分别回调1.75%、2.56%。

从整体来看,短债基金回调幅度要低于于中长债基金。据Wind数据,11月份以来,在294只短债基金中,共有281短债基金净值下跌,平均收益率为-0.36%。其中,共有6只短债基金回调超过1%。

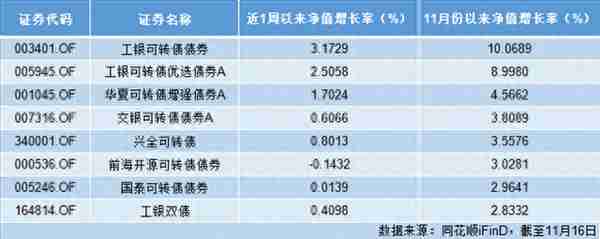

可转债基金整体表现良好,但短期仍有回调压力。据同花顺iFindD数据,11月份以来,50只可转债基金平均收益率为1.51%,39只实现正增长。其中,工银可转债债券、工银可转债优选债券收益率位居第一、第二位,收益率分别达到10.07%、9.00%。

从近一周的情况来看,可转债基金依然有所回调,平均收益率为-0.48%,共有38只基金净值下挫。值得注意的是,工银瑞信基金旗下两只可转债基金仍逆势增长,净值分别上涨3.17%、2.51%。

短期调整原因何在?

在债券市场回调的同时,各期限国债收益率普遍上行。据英为财情数据,以收盘价算,十年期国债收益率从10月31日的2.650上涨至11月16日的2.858,累计上行0.208;一年期国债收益率从11月3日的1.713上涨至11月16日的2.172,累计上行0.459。

与此同时,A股风险偏好好转,上证指数重新站上3100点,这也是债券市场回调的重要原因。对此,理财魔方研究院表示,十月美国通胀回落,市场对于美联储放缓加息的预期再次升温,美股迎来反弹,同时也提振了A股在内的全球股票市场的交易情绪。

股市和债市在大部分时间存在“跷跷板效应”。当股市风险较大时,投资者更倾向于转向债券市场“避险”,推动债市的收益率上行;但投资者风险偏好较强时,资金更愿意流向股票市场。因此,近期股票市场反弹,对债券市场造成影响。

理财魔方研究院还表示,近期出台的优化疫情防控“二十条”、“第二支箭”和金融稳地产“十六条”等于经济密切相关的重磅政策,一系列支持政策有望助力经济基本面回暖和信用环境的改善。

今年债券迎来“小牛市”,一个重要投资逻辑便是国内经济下行。在国内外大环境影响下,中国实现全年GDP5.5%的增长目标,尚存在一定压力。国家为了稳住经济,减少企业融资压力,增加居民消费,货币政策易松难紧。

随着政府一系列重磅政策出台,一旦经济上行,企业预期盈利改善,对融资的需求增加,居民也会增加消费、减少储蓄。这就会导致债券收益率上升,而债券收益率上升,债券价格就相应下跌。

11月11日,“十六条措施”正式出台,目的是支持房地产市场平稳健康发展。当前房企面临融资受阻、偿债压力大的困境,且销售市场未见好转,今年“金九银十”销售数据不及预期。该政策出台有利于稳住房企经营信心,提振经济增速。

博时基金也表示,过去压制经济表现的两个重要因素:防疫政策和地产政策。这种政策突变容易引发估值面和情绪面的冲击,市场资金在交易疫情放松后经济复苏及地产边际改善的预期。

机构:中长期无需过度担忧

近期,国家出台多项重磅政策,表现出对维护经济健康发展的决心。从长期来看,经济复苏是大势所趋,但机构认为拐点尚未到来。短期来看,债券市场将以震荡为主,中长期来看不必过于担忧。

华夏基金认为,整体来看债市调整是暂时的,更多的是情绪面的推动,目前市场利率还不具备快速大幅抬升的基础。短期来看,未来仍以震荡为主,在风险因素充分释放后依然存在结构性机会。中期来看依然保持谨慎乐观,在实体经济出现实质性拐点之前,仍有比较充足的空间去应对,不必过于担忧。

多家机构指出,当前国内经济还处于复苏阶段,地产销售及社会消费尚未得到根本性扭转。近期,多项重磅政策出台,有利于推动市场风险偏好,但政策落地效果和扭转趋势仍需观察。

博时基金认为,除了一些产品赎回冲击的余波外,债市的调整基本告一段落,与历次债市走熊的高久期高杠杆有本质区别。

理财魔方金融研究院表示,如果投资者只是将债券作为资产配置的一部分来长期持有,则无需过度担忧中短期的调整。从长期来看,债券仍是获得稳定收益,对冲权益资产波动的不二选择。

BITGET交易所官网

BITGET交易所官网