中国基金报记者 方丽 张玲

备受市场关注的混合估值法债券基金迎来首只成立的产品。

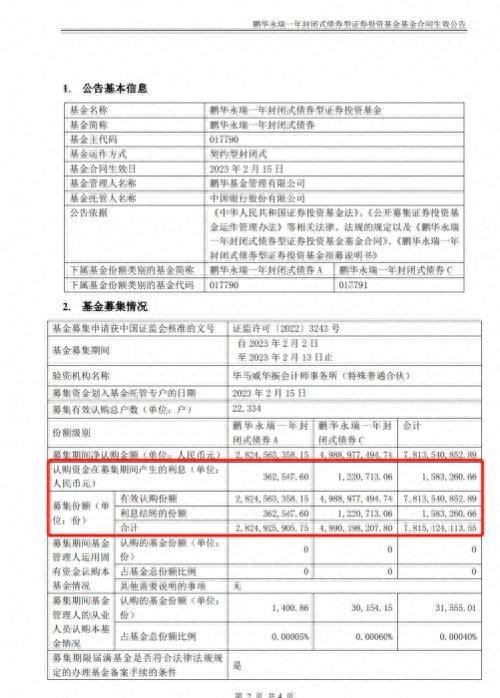

鹏华基金日前公告称,鹏华永瑞一年封闭式债券型基金合同正式生效,意味着首只混合估值法债券基金成立,这只基金募集规模逼近80亿募集上限,为78.15亿元。

据中国基金报记者根据WIND数据发现,若算上鹏华永瑞,目前已经发布公告的混合估值法债券基金达到7只,一些已经进入发行的头部基金公司旗下产品募集情况较好,或也会产生募集规模逼近上限的产品。

据业内人士认为,混合估值债基兼具摊余成本法债基、市值法债基的优点,在净值稳定的情况下探寻更大投资收益空间,也可以在市场震荡时有效降低收益波动,在目前市场环境下颇具吸引力,未来拥有不错的发展空间。

首只混合估值法债基宣布成立

混合估值法债券基金自上报、受理、获批等都受到市场关注,这类创新品种在2月份正式走上台前,目前已经出现首只成立产品。

据鹏华基金日前公告,鹏华永瑞一年封闭式债券型基金合同正式生效,这是目前率先成立的混合估值债券基金。该基金发行日期为2月2日至2月13日,成立日为2月15日,在募集期间合计获得78.15亿元申购,持有人户数达到22334户。

早在2月14日,该基金还专门宣布提前结束募集,该基金原定募集截止日为2月15日。而根据统计,截至2月13日,该基金募集的基金份额总额和认购户数均已达到基金合同生效的备案条件,因此提前至2月13日。

鹏华永瑞一年封闭式债券型基金在基金招募说明书中,明确了该基金的投资组合比例为:投资于债券资产比例不低于基金资产的80%,且投资于采用摊余成本法估值的债券资产不低于基金净资产的50%(如因基金资产价格波动等原因导致摊余成本法计量的金融资产被动低于上述50%比例的,应在1个月内调整至符合比例要求),采用交易策略、相应以市价法估值的债券资产不低于基金净资产的20%;该基金投资于可转换债券及可交换债券的合计比例不超过基金资产的10%等。

在支付宝平台上,鹏华基金还专门发布了“鹏华稳永瑞基金经理的一封信”,其中写道,随着国内居民家庭资产的不断增长,个人投资者理财需求不断扩大,个人投资者对风险偏好较低、追求低波动的投资品种有迫切需求,混合策略债基成为重要的资产配置工具。

专门写道,混合策略债基所投债券的投资策略可分为两个子组合,分资产采用买入持有策略并相应以摊余成本法估值,可一定程度降低基金的净值波动:同时,部分资产仍使用交易策略并用市价法估值,可灵活捕捉交易机会、增厚投资效益机会。并且混合策略债基是采取封闭运作方式,避免投资者频繁申赎对产品投资的冲击及对潜在收益的耗损,可使得基金经理更好的专注长期投资管理。此类债基较好兼顾了买入持有策略下持有资产收益的可预见性和交易策略下可灵活捕捉交易机会两种债券投资策略的混合优势。

展望未来,债市在逐步回暖,国内这一轮的经济企稳向上的预期比较确定。经济自然规律也是从 2021年的上半年到达上一轮经济景气的高点之后持续往下走,多方面叠加的力量都推动这一轮经济向上。本基金可以较好利用建仓时间点的收益率优势,克服债券市场或有风险,以较好锁定中短期收益率,并一定程度降低收益率波动带来的净值大幅调整的风险。

多只混合估值基金发行中

除了鹏华永瑞之外,还有易方达、富国、南方、招商等多家基金公司的混合估值法基金在售中。

WIND资讯数据显示,若包括鹏华永瑞一年,目前已经宣布发行或者进入发行期的产品达到7只。其中2月2日开始发行的有招商招商恒鑫30个月、易方达恒固18个月、南方恒泽18个月;而富国汇诚18个月、国联安聚利39个月纯债分别为2月3日、2月6日开始发行,工银瑞信泰丰一年则将在2月27日开始发行。其中不少产品将在2月底结束募集。

目前来看,这些基金基本设置了80亿的募集上限,托管银行上,农业银行托管了南方和工银瑞信的两只产品,其他工行、中行、中信银行、浦发银行、光大银行等也有托管。

从渠道传出的消息表示,一些已经进入发行的头部基金公司旗下产品募集情况较好,或也会产生募集规模逼近上限的产品,可能未来几天陆续会有混合估值法新基金成立。

对于混合估值法债基发行火爆,沪上一家基金公司表示,混合估值债基兼具摊余成本法债基、市值法债基的优点。对持有至到期类资产采用摊余成本法估值,保证了基金整体净值波动相较全部以市值法估值的债基要更加平稳,可以有效降低组合波动;对交易性资产采用市值法估值,可以不受债券持有期限的限制,争取通过调整久期或者波段操作等策略来获取资本利得以增厚收益。而在债市调整的情况下,混合估值基金相比市值法债基可以降低组合回撤及波动,能较好地匹配低风险投资资金的需求。

“实际上,混合估值法已成熟运作多年,在银行理财相关产品中,混合估值产品由于其净值波动低、持有体验好,持续受到低风险偏好投资者的欢迎。”上述基金公司人士表示,公募推出混合估值基金,进一步丰富了公募低波动系列产品线,也有利于吸引更多投资者,丰富债券类产品的投资者结构,提升公募产品的竞争力。

还有一公募基金经理直言,该产品具有三大特色:第一,混合估值基金最大特征体现为估值方法不同;第二,混合估值基金较采用单一估值方法基金相比,能够实现在有效控制风险的情况下,通过对部分资产采用摊余成本法计价减少组合整体估值波动;第三,混合估值产品有利于实现资产负债久期匹配,降低久期错配风险,采用摊余成本法计价的资产原则上只能持有至到期,投资期限不超过产品开放周期,而公允价值计价资产操作更加灵活,可以通过资产品种或久期选择获取资本利得,为投资经理增厚组合收益提供一定空间。

未来发展潜力巨大

谈及混合估值法基金的前景,业内人士纷纷表示该类产品具有较强的发展潜力,市场空间前景广阔。

据一家基金公司相关人士表示,混合估值基金有望成为重要的低波动投资理财工具,满足投资者低回撤、稳收益投资需求的同时,也为投资者提供了新的资产配置选择,预计具有较好的发展潜力。

“从需求端来说,混合估值基金未来的市场空间较大。”上述人士进一步表示,资管新规后,理财净值化转型加速,公募基金一直被认为是承接理财端资金的适配方向之一。一方面,混合估值基金波动较小,期限较现有大部分摊余成本法债基更短,和稳健型投资者的风险收益偏好适配,对其而言具备一定吸引力。另一方面,在当前利率震荡的市场环境中,部分资金对净值稳定且相对收益较高的策略和资产存在配置需求,混合估值基金的推出可以较好地承接。

另一家基金公司也从需求端解读,认为随着公募基金行业的不断发展壮大,产品种类不断细分和创新,越来越多的居民、企业等各类投资者逐渐认识到公募基金的投资价值。混合估值基金因其鲜明的特点和稳健的风险收益特征,有望满足广大投资者对相对低风险投资品种的旺盛需求。同时伴随着居民财富的不断积累,混合估值基金的市场空间十分广阔。

“混合估值基金未来的发展前景是比较乐观的。”华南一家基金公司相关人士分析,在理财净值化的大背景下,组合净值的波动水平一方面需要考虑基本面因素,一方面需要考虑散户大量申购赎回导致的净值波动的非理性放大。

上述人士表示,在房住不炒和政府债务管控的大方向下,经济基本面长期存在下行压力,叠加海外形势的错综复杂,2023年市场的波动水平仍需要关注,因此以追求平抑净值波动为主要特点的混合估值类产品,预计会拥有相应的市场空间。

此外,另一位公募基金经理表示,目前了解到投资者对混合估值基金具有一定偏好,基金的发展前景受到产品特点、基金业绩以及投资者认可度等多方面因素影响。

他也仔细分析市场空间表示,当2019年3月第一只摊余成本法债基审批通过,5月正式成立,7月以后发行明显扩容,2019年内发行规模达2601亿元。经过多年发展,目前在中长期纯债基金和短债基金中,摊余成本法债基规模达到1.22万亿元,规模占比接近22%,成为债券型基金重要组成部分。

“混合估值法基金与存续基金主要不同在于估值方法,而非投资范围,若能够取得投资者认可,相信混合估值基金的发展前景和市场空间非常值得期待。”该公募基金经理称。

编辑:小茉

BITGET交易所官网

BITGET交易所官网