本文来源:消费者报道 作者:黄成宏

2023年9月1日,6家国有大行纷纷下调存款利率,1年期下降10个基点,3年期下降25个基点。

小红书上关于“存款”的笔记高达103万+篇,关于“定期”的笔记高达344万+篇。在利率下行、货币贬值的当下,银行存款利率的变动被年轻人所关注。市场上甚至衍生出一种“特种兵式”的存款情况,即为了更高的存款利率,从一个城市到另一个城市存款。

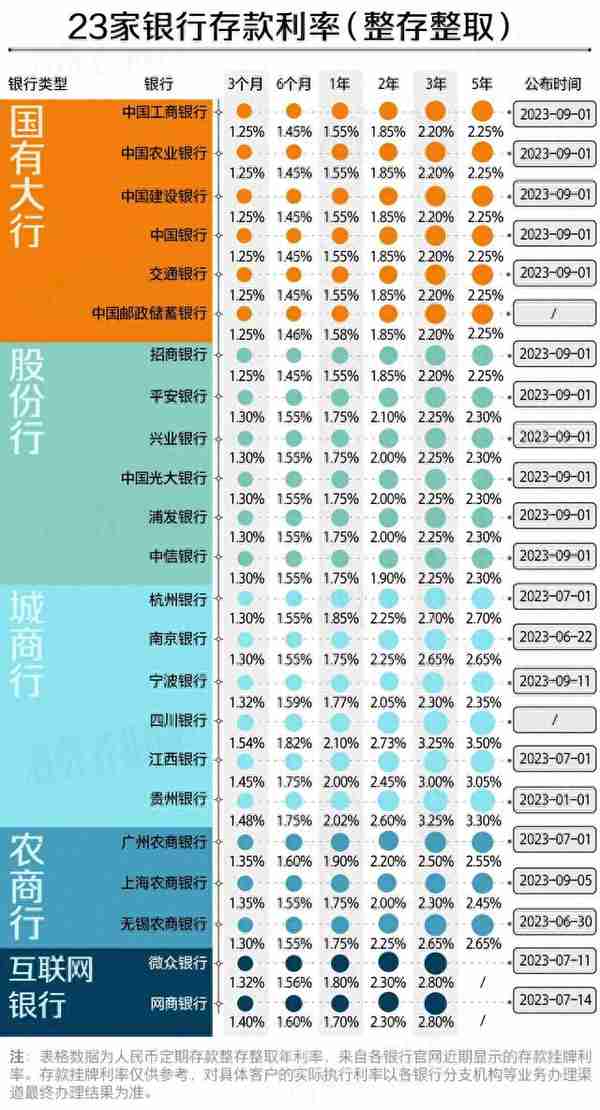

2023年9月,《消费者报道》对23家银行的存款利率进行了汇总和比较。测试的23家手机银行涉及国有大行、股份行、城商行、农商行、互联网银行这5类。

其中6家国有大型银行(国有大行)包括中国工商银行、中国农业银行、中国建设银行、中国银行、交通银行、中国邮政储蓄银行;6家股份制商业银行(股份行)包括招商银行、平安银行、兴业银行、中国光大银行、浦发银行、中信银行;6家城市商业银行(城商行)包括杭州银行、南京银行、宁波银行、四川银行、江西银行、贵州银行;3家农村商业银行(农商行)包括广州农商银行、上海农商银行、无锡农商银行,2家互联网银行包括微众银行、网商银行。

国有大行几乎没区别,城商行利率可高达3~4%

根据中国人民银行官网公布的2023年7月金融统计数据报告,目前人民币存款余额277.5万亿元。其中前七个月人民币存款增加18.98万亿元,同比多增1290亿元。另外,2023年1月的统计数据显示,我国住户存款累计金额超过120万亿元。

可见我们越来越喜欢存钱了,但存款利率却越来越低。不少年轻人焦虑:哪家银行的存款利率更高呢?跨市跨省存款是否值得?国有大行、股份制银行、城商行的存款差距大不大?

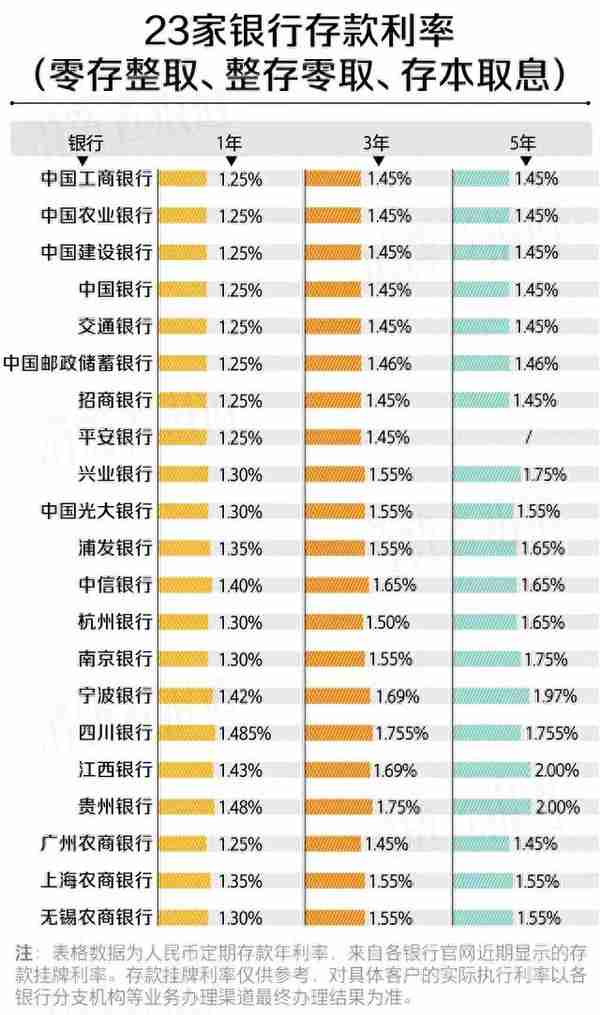

个人的人民币储蓄存款可分为以下几类:活期存款、定期存款、大额存单、协定存款和通知存款等。定期存款又分为整存整取、零存整取、整存零取、存本取息等。

以较常见的整存整取为例,人民币整存整取定期储蓄存款是一种在存款时约定存期,一次性存入本金,全部或部分支取本金和利息的业务。存期可分为三个月、半年、一年、二年、三年、五年。不同银行、不同币种、不同存款期限的利率标准不同,可详见各个银行公布的利率表,一般在银行的储蓄所挂牌公示,又叫“挂牌利率”。

整存整取计息公式为本金×存期(年)×年利率,例如利率为2.20%,本金为10万,3年后的定期利息为10万×3(年)×2.20%=6600元。你还可以利用手机银行App或官网的存款工具查看存款利率和计算利息。

2023年9月,《消费者报道》对23家银行官网公布的最新定期存款利率进行了汇总和比较。相比于6月份公布的利率,6家国有大行及统计的6家股份行均下调了存款利率。

6家国有大行的存款利率普遍偏低,且差距很小。其1年及以内的存款利率在1.6%以下,3到5年的定期存款利率也只有2.20%~2.25%。如果你在国有大行存下10万,3年后就只能拿到6600元的利息。

除了招商银行,其余5家股份行的存款利率均高于国有大行的存款利率。招商银行的存款利率基本与国有大行一致。而平安银行、兴业银行等股份制银行的存款利率高于国有大行的存款利率,例如1年期的存款利率,国有大行为1.55%,而股份行为1.75%。

城商行、农商行内部差距较悬殊,杭州银行、南京银行、宁波银行这3家城商行的存款利率跟股份行差距不大,四川银行、江西银行、贵州银行这3家城商行存款利率则上了一个台阶,1年期的存款利率可高达2%左右,3年期的存款利率可高达3%左右。

值得注意的是,国有大行、股份行的存款利率公布时间较近,均为2023年9月1日,更新较迅速,而城商行、农商行公布利率的时间距离现在有段时间,可能更新不迅速,实际利率以各银行的线下网点或银行App办理结果为准。农商行、互联网银行的存款利率跟城商行差距不大,此次不再赘述。

除了常见的整存整取,还有零存整取、整存零取、存本取息等类型的定期存款,这几类定期存款的利率较同期的整存整取的利率低,例如存5年的利率在2%或以下,不太建议。如果有这个需求,也建议选择利率更高的城商行或农商行。

存20万到城商行,比国有大行多2000~5000元利息

简单来说,存款利率从高到低为:城商行、农商行>股份行>国有大行。

大致估算,以20万存3年为例,假设国有大行利率2.20%、股份行利率2.25%、城商行利率3%,则到期利息分别为13200元、13500元、18000元。国有大行跟城商行能差出4800元。如果能抢到3年4%利率的产品,就能多出1万元。

因此不少人跨市、跨省、跨行存钱来赚取利率,希望找到利率4.0%的产品,还有人跑到外地抢大额存单。大额存单的利率比同银行的定期存款利率更高,例如中国工商银行、中国农业银行等国有大行的大额存单3年利率高达2.65%,南京银行等某些城商行的大额存单的3年利率高达3.1%,均高于同银行的3年整存整取存款利率。

但是大额存单一般有20万起存的要求。“个人大额存单”是银行面向个人客户发行的以人民币计价的记账式大额存款凭证,是具有标准化期限、最低投资金额要求、市场化定价的存款产品,按照人民银行相关规定,大额存单纳入存款保险范围。某些大额存单还可在银行规定的平台进行转让。

值得一提的是,以上分析根据各银行官网最新公布的存款挂牌利率。存款挂牌利率仅供参考,对具体客户的实际执行利率以各银行分支机构等业务办理渠道最终办理结果为准。实际利率一般比挂牌利率更高,也就是说,咨询各营业部网点可能得到更高的存款利率。

特色存款利率更高,但有限定条件

《消费者报道》记者咨询了广州珠江新城地区的几家银行网点的定期存款利率,工商银行客服表示,3年期的利率可高达2.60%(挂牌利率为2.20%),需要存款5万以上,其他存期的定期存款的执行年利率也可能跟随存入金额变动。招商银行客服则表示,可以选择招商银行的特色存款,部分产品2年期高达2.55%,1000元起存,到期后自动入账。具体大家可咨询各个银行线下网点或在手机银行App上查询。

更高的实际利率不少都有限定条件,例如四川银行的“定期宝”产品,利率高达4.0%,为整存整取差异化储蓄产品,起存金额为1万元,期限为五年。四川银行客服回复《消费者报道》记者,该产品需要到四川当地线下网点开户,目前不同地区的网点开户要求也不同,开户成功率并不高。

有些人担心小银行的存款安全,根据《存款保险条例》,存款保险实行限额偿付,最高偿付限额50万元。意思是,只要你存钱的银行参加了存款保险制度,50万以下的本息是保证赔付的。

利率下行趋势明显,“特种兵存款”兴起

存款利率是不是真的越来越低呢?

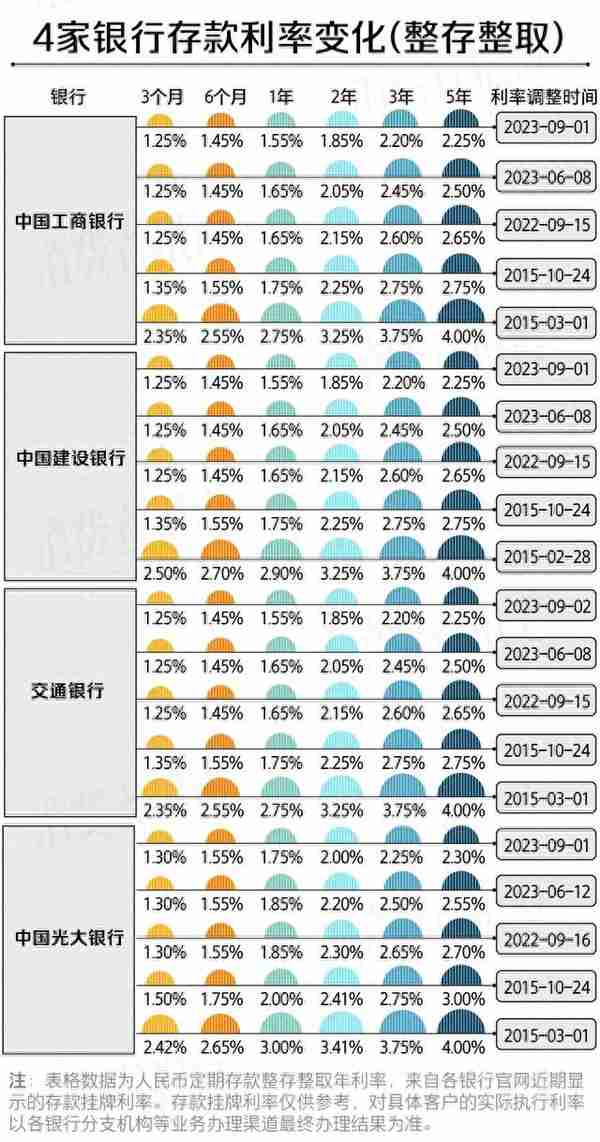

《消费者报道》统计了4家银行的近8年期间(2015-2023)的存款利率变化。可以发现,这几家银行的利率调整时间相近,例如均在2023年9月、2023年6月、2022年9月、2015年10月有过利率调整行为。

结果显示,4家银行的利率整体均呈现下行趋势。以“宇宙行”中国工商银行为例,3年期的存款利率,在2015年3月为3.75%,在2015年10月利率调整为2.75%,在2022年9月调整为2.60%,在2023年6月调整为2.45%,在2023年9月调整为2.20%,下行趋势明显。

商业银行本质上就是通过利息差赚钱,吸收储户的存款,然后再把它贷出去,贷出去的利息比吸收存款的利息高。贷款利率持续降低、存款增加较快,近期不少银行净利差已收窄至1.7%附近,因此银行下调部分期限存款利率才能保住利润。

对于普通人,利率长期下行及货币宽松的趋势不可避免,现金购买力又被不断摊薄。一般的银行存款利率跑不赢通货膨胀,人们的焦虑可以理解,也就产生了“跨行存款”“跨市跨省存款”“特种兵存款”等情况。

所谓“特种兵存款”,指的是由于大银行降息,人们跑到外地,来回奔波找利率高的小银行存款,类似“特种兵旅游”的概念。这是一种“套利”行为,在社交平台上,不少博主“炫耀分享”抢到四点多的高利率存款产品。

网友在某社交平台分享“抢到”四点多利率的存款

除了利息的差距,大家还可以看看存定期存款所赠送的类似于积分、礼品(例如行李箱、背包等)、车票、购物卡之类等东西,计算背后的价值。差距不大的话,那就选一个离家近、态度好的银行吧。

《消费者报道》建议

(1)同一家银行存款不要超过50万。由于存款保险的最高偿付额度为50万元,建议在各个小银行放50万以内的存款。如果是50万以上的金额,建议存国有大行。

(2)不建议设置自动转存。到期后自动转存的利率一般默认为挂牌利率,通常比之前商量好的协议利率低。最好提前和银行协议好。

(3)可以存多笔不同存期的存款。如果全部存5年长期,遇到急用钱的情况,提前支取,只能按照活期利率(目前大多是0.2%)计算,损失利息。建议长短期定期产品相结合,形成滚动循环,这样每隔一段时间都有资金到账,可应付紧急情况。

(4)丰富资产配置,在存款之外,可投资一些符合自身需求、可承担风险的理财产品,例如货币基金(支付宝里的余额宝就是货币基金)、债券基金等。

BITGET交易所官网

BITGET交易所官网