厂长提醒:本文内容仅对合格投资人开放!

私募基金的合格投资者,是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元,并且符合这些相关标准的单位和个人:

(一)净资产不低于1000万元的单位;

(二)金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。

说明下,金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。最后,私募基金风险大,文章内容仅供参考交流,不构成投资建议哦~

厂长的话

短短三年,市场可以说是沧海桑田。2019年和2020年的时候,主观和量化谁更值得买,私募和公募量化谁更强尚且争论不休。但经过这几年的跌宕起伏,一切愈发清晰。一时的惊艳绝伦并不少见,跬步千里才是能切实让投资人获利的。

一些主观破防了

过去三年是主观多头灭神的时代,无论是私募还是公募,无论是靠“吃药喝酒”,还是靠“挖矿开车”风光一时的,都在市场的洗礼中经历了大起大落。

但令人意外的是,潮水退去,裸泳的原来不光光是赛道型基金经理。

来看一组数据。

截至2023.7.14,今年火富牛主观多头精选指数涨幅-0.01%,同期中证500和沪深300指数涨幅分别为1.25%和0.29%。

数据来源:火富牛,截至2023.7.14

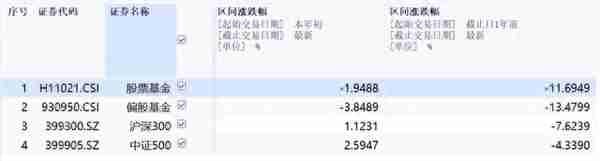

而公募也是相似的情况,股票基金指数和偏股基金指数的走势都很惨淡,明显跑输宽基指数。

数据来源:同花顺iFind,截至2023.7.25

也就是说,别管赛道型还是组合型的,也别说明星百亿还是小而美,多年来稳稳跑赢指数的主观多头基金,这次几乎是全面溃败。

这里面,固然有大环境不佳、缺少增量资金的因素,固然有行情极致分化,AI和中特股独好的因素,但形成鲜明对比的是,量化指增依然在赚钱。

截至2023.7.14,火富牛指数增强精选指数年内涨幅6.45%,近一年涨幅3.66%,万马齐喑的环境下,依然在稳健地创造超额。

数据来源:火富牛,截至2023.7.14

于是,我们看到一些很有意思的事情——部分主观私募破防,直接开喷。

比如有的主观私募,自己把握不到行业轮动机会,就怪量化今天卖新能源、明天买新能源,频繁交易;

更有知名私募大V开喷:量化基金就是割韭菜的工具,是股市的吸血鬼。提出要慎重发行量化基金,甚至应禁止发展量化基金。

看起来是无能狂怒,其实这里面很可能是有内在联系的。

首先,主观私募也不是白莲花。相比散户,私募有研究优势、信息优势、交易系统优势、资金优势,赚的有经济发展、公司成长的钱,更有信息不对称、交易的钱。

当然,他们往往只会告诉你前者,他们赚研究、成长的钱。

而量化私募,不过是更快,更全面,更稳定地赚了选股、交易的钱。量化私募的发展,让不合理的价差更快抹平,让行业轮动更加迅速。

当然,也让主观发现机会的时间窗口大大缩短。以前主观能够利用信息差,通过交易获得的赚钱机会,现在被别人靠技术抢走了。

如果真的是靠价值投资赚长期的钱,他们不会太care这些,他们叫这个“回过头来看,影响不大的短期波动”。或许还会感谢量化,让均值更快速地回归。

回顾历史,主观集体跑不过指数的现象是很少见的。现在是一时的偶然,还是技术发展的必然,厂长现在心里是有问号的。

数据来源:火富牛

说白了,大家都是千年的狐狸,只是道行高低不同。气不过,业绩又提不上来,嘴巴、微博便成了发泄窗口。

类似饭圈文化,别人说你的哥哥没作品,你说别人的哥哥作品俗,自己的哥哥很努力。

当然,也不要把主观一锤子打死,做投资,首先要格式化的就是二极管思维。那些全球布局,价值发现,均衡布局选股,真正深入研究产业机会等类型的基金,现在也是正在展现出价值的,烈火炼真金。

而且从历史看,如果是大涨行情,主观多头的上限往往也是更高的。

公募和私募量化对比

动手动不过就喋喋不休,也是各行各业中很普遍的事情,自家东西做的好的,往往是专注技术,专注自身,两耳不闻窗外事。

反之,一些产品不上不下的,不去安心做研究,而是喜欢跳脚出来,批这批那,而往往又讲不到点子上。

产品业绩比不过,就去说别人的私募有这样那样的,各种奇奇怪怪的问题。他如果业绩够顶,他不需要剑走偏锋,他就给你拉数据,说自己业绩更好、回撤更小就可以了。

靠诋毁别人追捧自己的,往往自己都是有很大的问题的。

我们判断任何事情,首先不是要看最初的目的,看主观的判断,而是要看最终结果,可以量化的结果。

一首歌的好坏,大部分情况下,核心评判标准是它好不好听,而好不好听,量化的结果就是销量、播放量。而不是他俗还是雅,俗和雅是主观评论的。

一只产品的好坏,核心就是业绩如何,然后看业绩持续性如何。判断业绩持续性,也是要有量化的数据的,如股权结构,持股分散度,换手率高低等等。而不是公司是不是看起来高大上。

很多朋友在纠结私募量化和公募量化怎么选择的问题。这里呢,厂长也是把私募和公募的量化指增,量化选股做了初步产品筛选、对比。

首先是500指增对比。

这里筛选出了私募和公募近三年表现较好的产品。可以看到,无论是收益还是回撤控制,私募量化指增都要更胜一筹。

公募收益最高的是华夏中证500指增,三年收益38.32%,最大回撤32.35%,年内收益9.03%。而私募量化指增很多都是在40%以上,回撤控制在30%以内。

数据来源:火富牛,截至2023.7.21

数据来源:同花顺iFind,截至2023.7.25

不过,考虑到私募管理费更高,并且要计提20%的carry,公募中华夏、西部利得、万家的500指增产品还是有一定配置价值的。

然后看量化选股产品对比。

目前中证500赛道已经比较拥挤了,中证1000赛道也在涌入更多玩家,大家策略同质化,整体超额降低。

而量化选股更加灵活,打开了不同赛道,有更多空间可以挖掘。

产品业绩较短,厂长重点看了今年业绩较为出色的。对比公募量化选股,私募的收益并未拉开绝对差距,但整体稳定性更好,回撤控制也更出色。

数据来源:火富牛,截至2023.7.21

数据来源:同花顺iFind,截至2023.7.25

私募的优势是可以做中高频交易,几十倍,上百倍的换手。公募因为要接入恒生系统等,没办法做到那么高换手,10几倍就属于较高的了。在交易上的收益天然弱于私募。

但公募也有优势,就是信息更透明。

不同于500指增,都是苹果,只是重量、大小、硬度、甜度有差异。

量化选股的花样可就繁多了。可能是梨子、桃子、葡萄。。。

厂长翻看了公募量化选股的产品策略,发现有的是持股集中度是20%多(较为集中),有的持股集中度只有几个点;有的重仓股PE有60多倍,有的只有10倍左右。

而私募相对公募限制更少,有更多花样,比如有的私募还推出了择时色彩的量化选股。

在根据业绩初步筛选后,如何去进一步了解产品策略,判断业绩持续性,是我们更重要的课题。

BITGET交易所官网

BITGET交易所官网