作者|李慧君 编辑|曹杰军

数据来源|iFinD

5月18日收盘,陆金所控股在港股市场价格为28港元/股,较一月前上市时的开盘价33.5港元相比降幅达16.42%。

资本市场用脚投票的背后,是陆金所在盈利能力上的下降。

2022全年,陆金所营业总收入为581.16亿元,同比下降6.01%;归母净利润86.99亿元,同比下降48.23%。作为金融科技巨头公司,好不容易从P2P业务中脱胎换骨之后,陆金所仍没能走出下行通道。

转型后的下行

提起陆金所,人们对它有着怎么样的印象呢?

P2P、借贷亦或是理财销售,陆金所的身上有着这样几个标签,形成的原因也是在于公司的转型和业务的更迭。

曾经的陆金所背靠平安集团,是互联网金融最大的网贷平台。随着网贷乱象的频发、政策监管趋严,2019年陆金所开始剥离P2P业务,并为赴美上市做准备。虽然也算是良性退出,但要清空1000多亿的存量资产并不简单,直到2021年,陆金所才实现了P2P产品余额资产的彻底清零。

2020年,陆金所旗下子公司平安消费金融牌照获批,获得了个人借贷的营业资格,同时逐渐向O2O模式过渡。

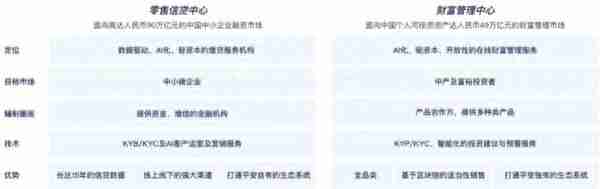

赴美股上市时,招股书中将陆金所的主营业务分为两大板块:基于“平安普惠”平台开展零售信贷业务;基于“陆金所”平台开展财富管理业务,也就是借贷和销售理财产品。

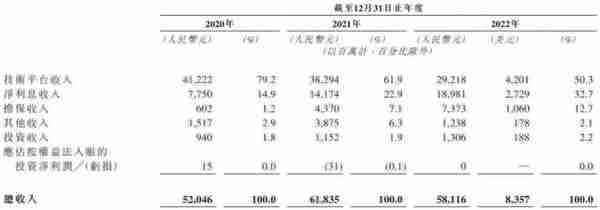

其中,又以零售信贷为核心业务,为小微企业/其他借款人提供借贷或助贷服务,主要赚取借款人的服务费、担保费以及利息。陆金所将零售信贷赋能服务费及金融机构产品分销的服务费合计称为技术平台收入。

从近三年的收入结构变化来看,陆金所的技术平台收入在逐渐减少、净利息收入逐渐增多。也就是说,相较于助贷、卖理财产品,陆金所正逐渐将经营重心转移到借贷业务上,毕竟后者可获取收益更高。

2021年在业务结构转变之下,陆金所确实获得了更高的利润,当年归母净利润实现了由降转增,达168.04亿元,同比增长36.02;净利率也由23.59%增长至27.02%。

但收益与风险往往也是成正比的。随着自担风险的贷款量增加,陆金所的信贷指标不断恶化、信贷风险敞口随之增加。

2020—2022年,陆金所披露的30天以上逾期率分别由2.0%增长至4.6%;90天以上逾期率由1.2%增长至2.6%。

与此同时,有信贷风险敞口的未偿还贷款总额的百分比由2020年的6.3%增至2021年的16.6%,2022年进一步增至23.5%,包括陆金所通过融资担保子公司担保的贷款及通过消费金融子公司提供的贷款。

种种原因叠加导致产生了大量赔偿损失,因此需要计提更多拨备、利润空间也受到挤占。截至2022年底,陆金所的信用减值损失增长至165.50亿元,同比增长149.10%;归母净利润减少至86.99亿元,同比减少48.23%。

普惠金融并不“普惠”

除了在风险控制方面,陆金所恶化的表现造成了损失的增加。另一重要因素也在影响着该公司创收。

那就是在贷款方面,过高的利率对陆金所展业造成了不良影响。

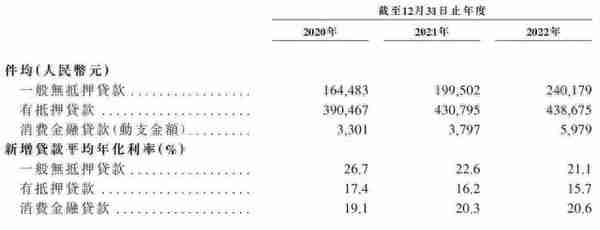

陆金所将贷款分为无抵押贷款、有抵押贷款、消费金融贷款三大类。

根据披露,其无抵押贷款的利率最高,近年来虽然有所下调,但仍年化利率高达21.1%;消费金融贷款的年化利率则不断提升,2022年已达20.6%。

值得注意的是,2020年时陆金所对无抵押贷款的年化利率高达26.7%,而金融机构借款利率的司法保护上限为24%,陆金所的利率已经超过红线,这两年才进行了下调。

不论如何,陆金所超过两成的利率,远远高于普通商业银行的贷款利率,国有大行的贷款利率可以低至个位数。而陆金所当前在法律红线内打擦边球,虽然合法,但是基于其“普惠金融”的名头,就不免显得有些许讽刺了。

当然,陆金所的名头和体量在同业中还是很大的。截至2022年上半年,按普惠型小微企业的贷款余额计,陆金所的市场份额达17.6%、位列非传统金融服务商第二名。

很多小微企业选择陆金所,正是看中其信用和名誉。贷款利率高企,一方面不利于公司形象、影响复借;也很有可能加剧贷款逾期、信贷风险进一步攀升。对于未来的长期发展,显然是不利的。

万人催收,研发人员仅1%

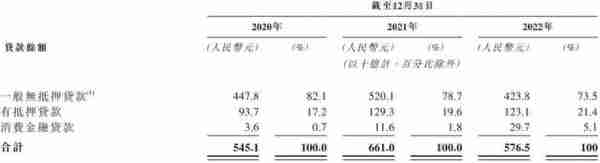

从规模上看,2022年陆金所的贷款余额合计5765亿元,较2021年由增转降、同比减少12.78%。

从覆盖上看,2022年陆金所累计借款人数量增长至约1900万人、增幅12.9%,较上年同期的16.4%有所下滑;活跃借款人数量则由2021年490.6万减少至480.5万人。

由此可见,陆金所的展业速度已经开始放缓。其中固然有行业竞争加剧、客户准入门槛提高等原因,但这些都更说明金融科技公司的未来方向“降速提质”才是重点。

陆金所对自身的定义为金融科技公司,但从剥离P2P转型以来,其收入结构重心逐渐由基于技术平台的收入向净利息收入转变,也正是向传统放贷业务的方向转变。

居高不下的利率也佐证了这一点,相较于服务费、陆金所更倾向于好赚的利息。作为上市公司,想尽办法创收固然无可厚非,但其中强调了“金融”却弱化了“科技”。

去年第四季度,陆金所曾对直销团队进行一次优化,将全职雇员的人数从约58000名减至约46000名,如此大规模的裁员过后,其占总人数的比例仍高达66.2%。

此外,在逾期压力下,其贷后服务团队的催收专员数量也多达约10000人;相较之下,研究及技术人员数量仅745人,占比1%。

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:机构派(ID:jgpai666)

BITGET交易所官网

BITGET交易所官网