“新茶饮”第一股来了!

6月6日,奈雪的茶(下称奈雪)通过港交所上市聆讯,资本市场的大门已向奈雪打开。

奈雪的招股书也向外界回答了市场疑问:“新茶饮”到底赚不赚钱?

奈雪的答案是:开一间店,投资185万,15个月回本!

疯狂开店:今年300明年350

首先来看一下,奈雪到底赚不赚钱?

奈雪旗下主要有两个品牌“奈雪的茶”和“台盖”,其中“奈雪的茶”贡献了绝大部分营收,占比93.9%。奈雪最新公布的招股书显示,在2018年-2020年,“奈雪的茶”实现营收9.09亿元、22.91亿元和28.70亿元。

来源:奈雪招股书

而在2018年-2020年,奈雪2018年和2019年分别经调整净亏损为5660万元和1170万元,在2020年终于实现盈利,达到经调整净利润1660万元。

对于2018年和2019年的亏损,奈雪在招股书中表示,这两年主要由于进行大额初始投资以推动茶饮店网络的快速发展、提高品牌知名度和支持未来扩张。

简单来说,就是这两年一直在大幅投入开店和一些其他基础投资。

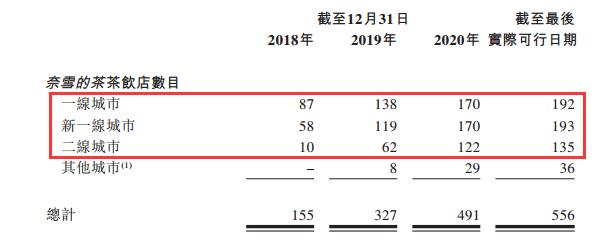

事实上也正是如此,近几年,奈雪一直处于疯狂开店之中,2015年11月,奈雪才在深圳开设首间茶饮店。而在2018年-2020年,其门店数量不断暴增,从155间、327间一直到2020年的491间,到现在其门店数量更是已达到556间:

来源:奈雪招股书

而这个疯狂开店计划还在继续。奈雪在招股书中表示,计划于2021年及2022年主要在一线城市及新一线城市分别开设约300间及350间茶饮店,其中约70%将规划为奈雪PRO茶饮店。

为什么奈雪执着于开店?因为开店的回报数据太强大了!

奈雪在招股书中表示,建立一间标准茶饮店耗时两至三个月,视乎各茶饮店的规模及位置而定。截至2021年及2022年12月31日止年度,每间标准茶饮店及每间奈雪PRO茶饮店的估计平均投资成本分别为185万元及125万元。

更为关键是,奈雪披露,2018年开业的茶饮店实现了约10.6个月的可观茶饮店投资回收期。2018年及2019年开业的茶饮店整体上实现了15.5个月的茶饮店投资回收期。

这个数据是什么概念?

百胜中国此前透露,肯德基的新店投资回收期大约为2年,必胜客则为3-4年。而奈雪新店投资185万元,2018年时不到10.6个月就回本,即使是在疫情极大影响餐饮业的情况下,也只需要15.5个月就回本。

据媒体报道,奈雪方面表示:“我们过往其实融资不多,2020年之前都只有天图(资本)这一家投资人,我们从一家店到全国500多家店,到17000名伙伴,钱从哪里来?门店自己挣的。”

奈雪同时表示,奈雪的茶的同店(奈雪定义是开业时间均不少于300天的门店)利润率也十分出色。就2018年及2019年的相同门店而言,奈雪同店利润率于2018年及2019年维持稳定,分别为24.9%及25.3%。

因疫情的影响,就2019年及2020年的相同门店而言,奈雪同店利润率暂时由2019年的21.0%下降至2020年的13.5%。尽管如此,2020年下半年,奈雪同店利润率恢复至17.3%。

估值或达到400亿元

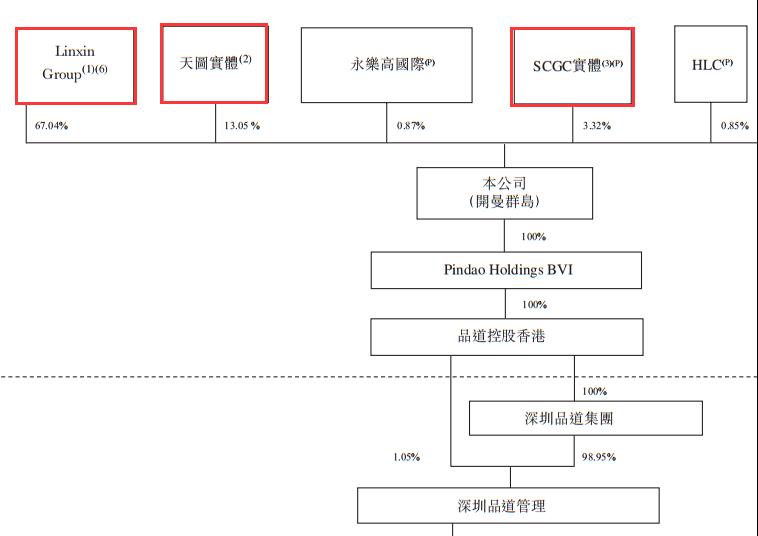

从奈雪的招股书披露来看,奈雪的主要股东有三方——创始人赵林和彭心,天图投资和深创投。

来源:奈雪招股书

从目前的数据来看,奈雪创始人赵林和彭心系夫妻关系,通过LinxinGroup持有奈雪67.04%的股份,天图投资持有13.05%的股份,深创投通过SCGC持有3.32%的股份。

奈雪招股书显示,创始人赵林拥有在汉堡王和美心食品的工作经历,2016年时才从美心食品离职,全心投入奈雪。

奈雪背后的两大机构股东天图投资和深创投在投资圈更是大名鼎鼎。

据了解,天图投资创始于2002年,是国内最早从事股权投资的专业机构之一,天图投资率先专注于消费品领域的投资,走聚焦和专业化之路,截至目前,天图投资累计管理基金及自有资金规模超过185亿元人民币。

天图投资曾表示,作为新式茶饮的头部品牌,奈雪的茶已经历过多轮融资。天图投资从奈雪的茶成立之初就一路支持、陪伴其成长,在2016年10月、2018年3月的两轮融资中,天图投资向奈雪的茶投资数亿元人民币,奈雪的茶继而成为公开资料中茶饮行业首个独角兽。

而深创投在1999年由深圳市政府出资并引导社会资本出资设立,已发展成为以创业投资为核心的综合性投资集团,现注册资本100亿元,管理各类资金总规模约4122亿元。

事实上,除了天图投资和深创投,其他机构资金也在进入。根据报道,去年12月一轮融资后奈雪估值达到20亿美元,约130亿元人民币。有媒体报道,在递交招股书后,自今年3月中旬开始,奈雪管理层进行了为期2周左右的预路演,但公司估值与募资额未最终敲定,而一位参与了路演的机构人士预估,奈雪估值或将达到350至400亿元人民币。

“新茶饮”市场有多大的未来?

奈雪身处的“新茶饮”市场可谓巨大。

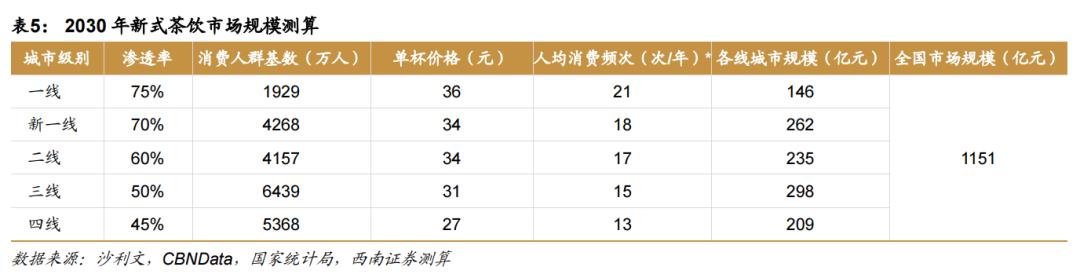

西南证券的数据显示,预计2030年新式茶饮规模约1151亿元,高端龙头开店空间约2800家。测算2020年新式茶饮市场规模为356亿元,未来10年复合增速在双位数。2030年新式茶饮开店空间1.4万家,龙头品牌还有至少3倍扩店空间。

来源:西南证券研报

对此,奈雪在竞争格局上表示,目前中国高端现制茶饮店行业相对集中在少数几家具备较强品牌知名度的领先行业参与者,2021年,按所有产品的零售消费总额计算,前五大行业参与者共占约58%的市场份额。中国高端现制茶饮店行业最大的参与者拥有约27.7%的市场份额,奈雪拥有约18.9%的市场份额。

奈雪指出,其正与越来越多的现制茶饮店(尤其是高端现制茶饮店)竞争。“我们的竞争对手拥有的财务、技术、营销及其他资源可能比我们多,并且可能更有经验及能够将更多的资源用于发展、推广及支持其业务。例如,倘行业内的主要参与者继续快速扩大其茶饮店网络以在竞争中脱颖而出及获得更多市场份额,市场可能饱和到我们的销售、经营业绩及财务状况可能受到不利影响的程度。此外,我们的产品(包括饮料配方)并非专有产品,因此,我们无法阻止竞争对手仿制我们的产品配方并销售类似产品。此外,我们维持领先地位的能力受新竞争对手进入本行业的影响。”

而对于这场“新茶饮”之争的未来,西南证券指出,“新茶饮”产品标准化、投资回报率高,易实现规模扩张,但长期竞争壁垒难建立,品牌溢价和高效供应链是现阶段品牌经营的两大核心要素。

国盛证券则表示,虽然目前高端茶饮的产品同质化程度相对较高,但头部品牌爆款效应突出、深度绑定品牌,同时高端茶饮具备更加完善的研发团队、更快的反应速度,叠加其已形成的会员、门店数量的优势,对于行业中的新产品、新趋势能够快速响应并进行产品推广,从而形成对于其他新品牌及新产品的竞争优势。

BITGET交易所官网

BITGET交易所官网