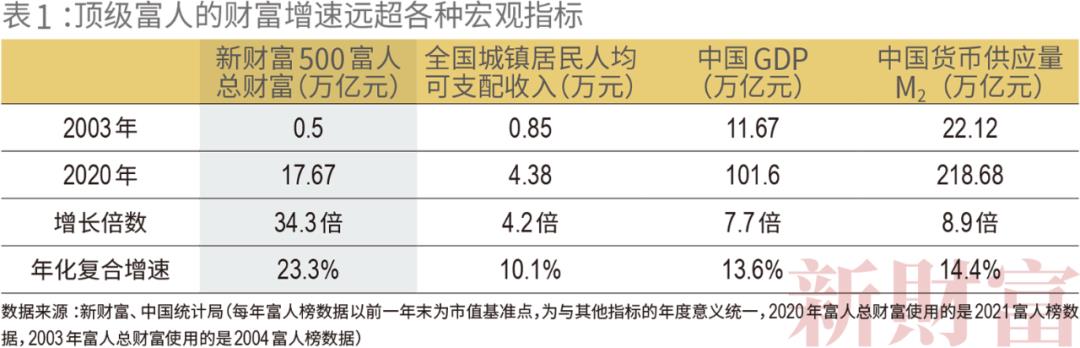

放眼全球,近20年来中国都是民企创富最多最快的国度。2003-2020年的18年间,中国M2增长了9倍,年化涨幅14%;而新财富500富人的总财富从5000亿猛涨至17.67万亿元,增长了34倍,年化涨幅23%。同时期,美国福布斯富豪榜的上榜人财富年化涨幅仅为8%。

中国富人跑赢大众、跑赢货币、跑赢美国,而榜单内部,前20%的100人掌握了10万亿财富,占上榜人总财富六成,财富加速向头部集中。究其原因,一方面是头部企业能够以20%以上的净资产收益率运转,从而吸引资金抱团,企业高速发展与资产资本化为富人创造的收益率远超GDP增幅;而另一方面,疫情下全球货币宽松,又进一步推升了头部公司的估值。

财富差距拉大,再叠加低生育、老龄化,无疑将压制消费和经济潜在增长率。中国的下一站目标是“全体人民共同富裕取得更为明显的实质性进展”,顶级富人在创造就业、扩大中等收入群体、慈善公益等方面,可以持续贡献积极力量,在追求盈利目标之外,尤其需要从更长远的角度思考自身、企业的定位及与社会的良性互动。

而财富主要集中在房产上的普通家庭,未来如何借助资本市场,与顶级富人实现财富共舞,是硬币的另一面。

在疫情与货币宽松交织的2020年,原油可以负值结算,零利率甚至负利率阵营扩大,美股从熔断再熔断到V型大反转,标普、纳斯达克指数、比特币轮替着新高,基金抱团,中国各类茅资产飞涨,华尔街上演散户的逼空革命……

如此魔幻的一年,2021年新财富500富人榜,门槛暴涨4成,从去年的63亿元飞速上涨至今年的89亿元;500人总财富暴涨7成,从10万亿元跃升至17万亿元。无论其掌握的财富规模,还是财富增速,均为历史罕见。

这其中,有制度红利,中国供应链率先从疫情中复苏,成为唯一实现GDP正增长的主要经济体;有货币红利,由于疫情,全球央行开启宽松政策洪水漫灌;有技术红利,各类企业加速技术攻坚,沿产业链上行,开启新一轮国产替代;有估值红利,在不确定的世界中更要拥抱确定性的增长,头部企业尤其受益……

作为各种红利的最大受益者,以中国头部民营企业家为代表的富人群体,享受了“核心资产抱团”带来的财富盛宴。他们的财富增速,大幅超越中国各类收入、产出及货币指标,也超过了同时期美国富豪的财富积累。

01

连续18年,财富年化增长23%

放眼全球,中国由于整体经济的跨越式增长,近20年来都是民企创富最多最快的国度。

作为这一历史进程的见证者,2003年,新财富制作了首届400富人榜,2004年将其扩充为500富人榜,延续至今已排名19届。对于这十数载的大数据,我们可以从国内、国外两个维度去比较分析,感知中国财富创造与流动的趋势。

2003-2020年间,中国最富有的500位上榜人,总财富从5002亿元上升至17.67万亿元,涨幅高达34倍,17年间的年化复合增速为23%(表1)。

同时期,中国城镇居民人均可支配收入从8472元涨到了43834元,涨幅4.2倍,年化复合增速为10.1%。

中国GDP从11.67万亿元到突破百万亿元,涨幅7.7倍,年化增长13.6%。

被无数人认为是推高了房价的货币供应量M2,2003年末余额为22.12万亿元,到了2020年末为218.68万亿元,其增长基本同步于GDP,17年间涨幅8.9倍,年化增长14%。

上榜人财富值的年化增速,甚至能长时间地跑赢M2高达9个点。学过复利的人都知道,这是极其艰难的事情。

美国股神巴菲特,1957-2009年间的年化复合收益率达到20%,时间的复利,足以将其送入全球TOP10富豪的行列。而若以10年以上长度来衡量全中国A股的基金经理,只有如今供职于睿远基金的傅鹏博等四人有高达20%的年化收益率。

相比之下,每年由市场动态遴选出的500位上榜人,整体财富能连续18年保持23%的年化涨幅,令人印象深刻。

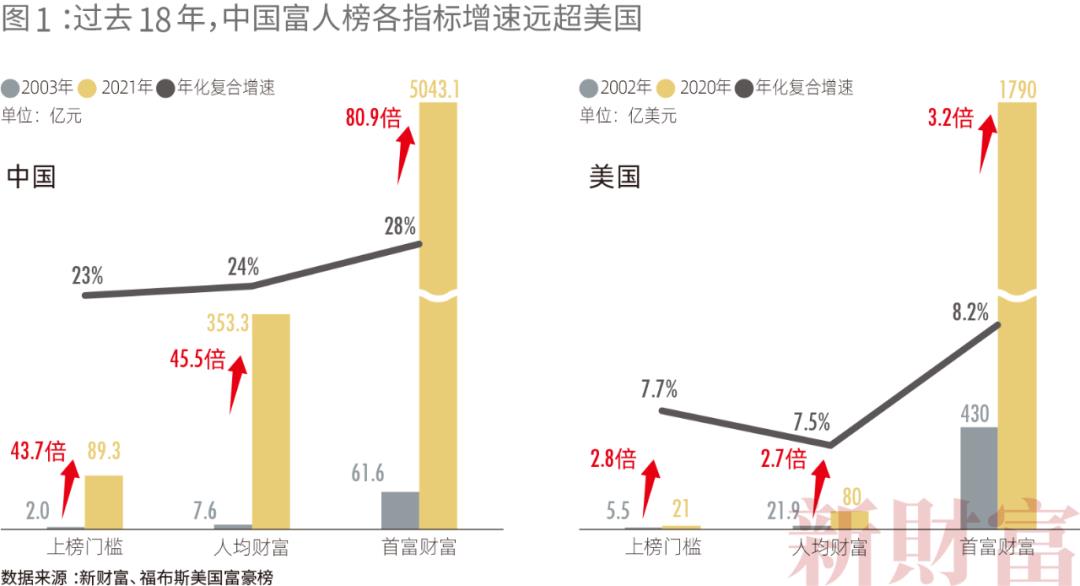

我们再来观察中国和美国富人榜的PK。

过去十年,所有看空美股的人,无一例外都大跌眼镜,美股一直行进在稳步上扬的轨道中。相比之下,A股可就震荡得多。不过,A股的收益率其实并不比美股弱。以核心资产收益率来对比,2002年至今,中国沪深300指数其实跑赢了标普500指数(表2)。

新财富500富人所持上市公司主要横跨A股、港股、美股三地。那么,他们的财富表现,与美国富豪比,又待何如呢?

我们从首富财富、上榜门槛、人均财富三项来对比(图1)。

2003年,中国富人榜的上榜门槛为2亿元,如鹏欣集团姜照柏、圣农集团傅光明当年即以2亿元财富上榜。今天,上榜门槛冲刺到了89亿元,18年增长44倍。人均财富则从7.6亿元增长至今年的353亿元,增长46倍,年化增长24%。

而同时期,根据福布斯美国富豪榜的历年数据,其上榜人的人均财富从2002年的22亿美元增至2020年的80亿美元,仅增长2.7倍,年化复合增速为7.5%。

首富的财富值差距更大。2003年,中国首富为荣智健,当年财富61.6亿元,今年,中国首富为钟睒睒,财富值高达5043亿元,18年足足增长了81倍,年化增速达到了28%。

而美国首富在2002年的财富值为430亿美元(比尔·盖茨),今年由亚马逊的贝佐斯摘得桂冠,其财富值1790亿美元,18年也只增长了3.2倍,和榜单的人均财富一样,年化增速仅8%。

事实上,美国富豪榜的人均财富、上榜门槛和首富财富的年化增速均在7%-8%左右,与这期间M2年化增速高度一致。2002-2020年间,美国M2从5.8万亿涨至19.3万亿美元,年化增速7%;而其GDP从10万亿美元涨至20万亿美元,年化增速仅3.7%。

尽管起点远远低于美国,但各项涨幅数据比较下来,中国富人榜碾压美国富豪榜,中国民营经济的活力,由此可见一斑。福布斯全球富豪榜的数据也显示,北京已经取代了纽约,成为亿万富豪最多的城市。而且中国内地和港澳地区过去一年新增了210名亿万富豪,比任何其他一个国家或地区都多。

富人受益于这大江大海的时代发展,通过一系列对比展现无疑。顶级富人,尤其如此。

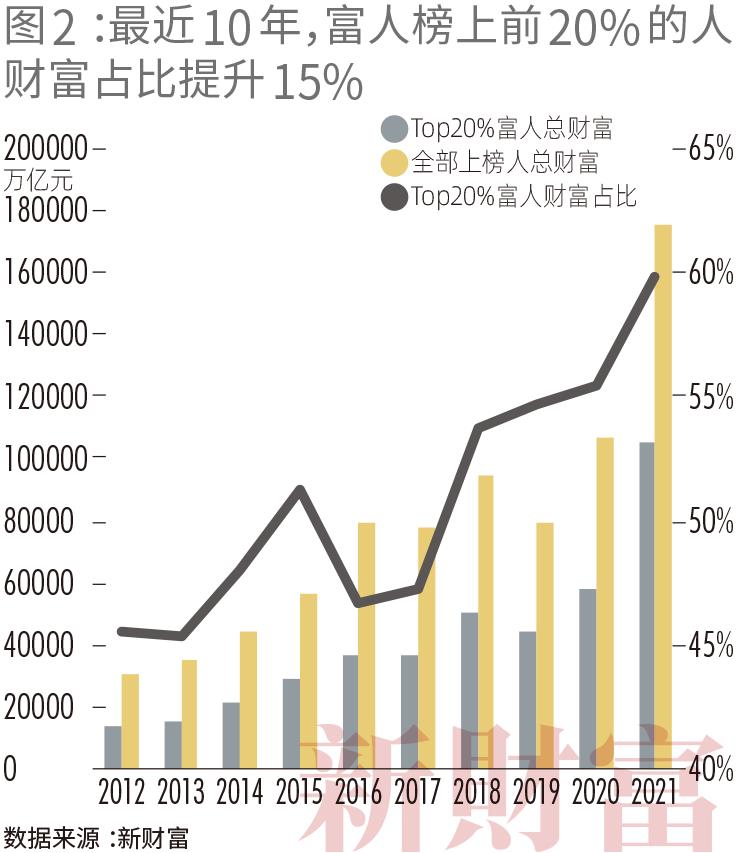

新财富盘点了近十年榜单前20%富人的表现,结果表明,越靠前的人,收获了越高的财富占比。

2012年,上榜人总财富3万亿元,前20%的人拥有1.4万亿元,占比为45.6%;而到了2021年,上榜人总财富17万亿元,前20%的人却已拥有榜单60%的财富,达到10.6万亿元(图2)。

美国顶级富人的财富占比更高。2020年福布斯美国富豪榜的上榜人总财富为3.2万亿美元,前20%富豪总身家为2万亿美元,占比达63%,比中国高3个百分点。

显然,无论中美,即使在上榜人内部,财富向头部集中的趋势都相当明显。今年,榜单的第一名和最后一名,财富值隔了接近5000亿元,而我们普通人,和榜单最后一名相距89亿元。这样一对比,好像上榜都不算那么困难了。

今年,中国最富有的100个人(也即榜单的前20%)的人均财富首次超过了1000亿元,而中国拥有千亿富人的历史,不到5年。如果继续以这样的速度成长,未来,他们的财富占比会不会向美国靠拢?

02

阳光之下,富人何以跑得快:

业绩成长与资本的力量

客观而言,在过去19年的岁月淘洗中,伴随资本市场的发展与中国商业环境的净化、公司治理的规范,上榜人的财富已经基本阳光化。

2021年新财富500富人榜的上榜人中,仅有66人旗下公司没有上市。以此计算,主要资产实现资本化的富人达到86.8%,较上年的85%进一步提升。这得益于2020年IPO的爆发,将52位当年公司上市的新富推送上榜。即使没有上市公司的66人,也有30人旗下公司在境内发行过债券,有过直接融资经历,并向公众披露过企业经营情况。

由此来看,上榜人的财富增长,基本是在众目睽睽之下展开,也得益于所有市场参与者助推。他们的财富比拼,更多已是眼光、勇气、个人技能与经营管理能力的比拼。

对于富人而言,选对赛道、择机上市、运作合规、站上风口……种种因素齐全,才能稳定在榜单上。去年的上榜人中,就有100多位在今年被淘汰,500个人的名额限制,使得竞争异常激烈。

当然,在中国创富机遇的扩张下,更多人加速通过财富马拉松的2021站,进一步跑赢了美国富人,更跑赢了中国普罗大众。

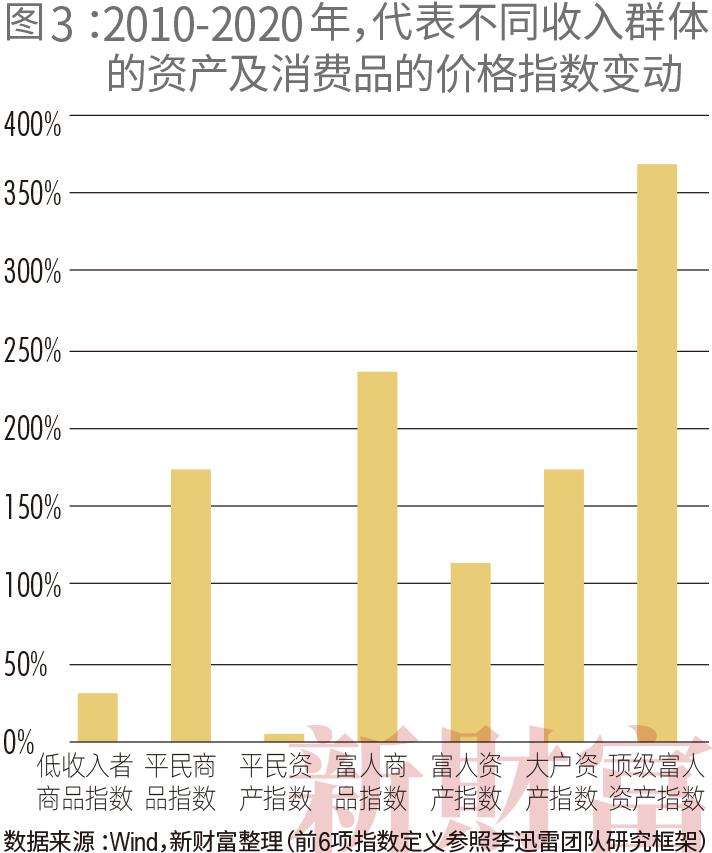

2010年,李迅雷曾带着当时的国泰君安研究团队做了一项有意思的对比。李迅雷把CPI定义为“低收入者商品指数”,把猪肉价格指数定义为“平民商品指数”,把奢侈品价格变动定义为“富人商品指数”(具体用53度飞天茅台的价格变化来表示),把房价指数定义为“富人资产指数”,把中小市值股票或创业板指数定义为“大户资产指数”,把上证指数定义为“平民资产指数”。结果显示,2000至2010的10年,富人资产指数表现超过富人商品指数,而这两者又超过了平民及低收入者的商品指数。

新财富将500富人榜的总财富定义为顶级富人资产指数,同时按李迅雷的定义将2010-2020年间各类资产指数进行了更新,得到了这十年的涨幅(图3)。

这十年,CPI(低收入者商品指数)上涨31%;猪肉价格(平民商品指数)上涨176%,上证指数(平民资产指数)上涨6.2%(3280点到3483点);53度飞天茅台(富人商品指数)按零售价上涨了大约238%;房价指数(70个大中城市里一线城市二手住宅价格指数,富人资产指数)上涨了114%;创业板指数(大户资产指数)上涨了174%(1142点涨到3128点);而顶级富人资产指数上涨了369%。

可以看到,财富量级越高,消费品及资产指数涨幅越高。而普通人面临的,则是商品价格的攀升,和资产指数的原地踏步。

资产增长速度的巨大差异并不分中外。在全球范围,财富向顶尖人群集中的趋势,都是愈加明显的。《21世纪资本论》的作者托马斯·皮凯蒂(Thomas Pikkate)用一个异常简洁的公式揭示了贫富分化的根本力量:r > g。其中,r代表的是资本的收益率,包括利润、股利、利息、租金和其他资本收入,g代表的是经济的增长率。

资本一旦形成,将比整体经济产出更快地自我繁殖。500富人的财富增长,正如此诠释。

如前所述,2021年新财富500富人的财富资本化率已经达到86.8%,这意味着,他们的财富增长主要来自资本的增值,即,他们所持的公司股权在资本市场估值的上涨。

这首先有赖于公司业绩的成长。

从理财模式看,国内多数富人的主要资产配置,仍是集中持有其创办公司的股权。500富人也不例外,而且,他们控制的公司,几乎都保持了高速的成长,这些公司的营收、净利润往往远超GDP增速,这使得投入在这些公司上的资产收获了比GDP更高的回报,从而推动他们的财富如同滚雪球一般壮大。

观察榜单前十富人所持有的主要上市公司,除了拼多多、贝壳尚在盈亏边缘徘徊,以及受疫情影响较为严重的海底捞,其他公司2020年的ROE(Return of Equity,净资产收益率)几乎都在20%以上(表3)。

其中,首富钟睒睒的农夫山泉,ROE冠绝全场,高达41.6%。这意味着其每100块钱的净资产,在一年时间就可以新创造出41块钱的纯利润。

而马化腾的主要财富来源——腾讯控股的ROE高达28%,有意思的是,我们之前分析的,这18年来,中国首富财富的年化增速,恰好是28%。

此外,美的、恒瑞、阿里巴巴也拥有几乎同样出色的资本创富能力,均在23%左右,这也恰是中国富人榜人均财富的年化增速。ROE相对较弱的顺丰(15%),在本轮调整中也是受伤最惨的核心资产之一。

相比较而言,中国经济的整体增速已从10%的黄金年代逐渐下滑至5%一线。

可见,顶级富人的资本收益率r(ROE),远远超过了g(GDP增速)。即使在正常年份,他们的财富增长,也远远超过了普通百姓。

而疫情到来下,全球央行不得已开启超常规量化宽松,则进一步拉开了这种差距。

比如,在特朗普执政的4年间,美国GDP仅增长了7%,而M2却增长了38%,货币投放量的增速远远超过了经济增速。

美国M2快速增长主要发生在2020年,为了应对疫情,美国施行大规模援助方案,“开着直升机漫天撒钱”,其2020年末的M2达到了19.3万亿美元,相比2019年货币供应量新增了3.8万亿美元,同比暴涨25%(表4)。

这样的货币增速表现在股市中,就是上市公司市值的增长,又进一步超过了它们的利润增速。顶级富人的财富增长,在“r > g”这一魔力公式之外,又加入了货币宽松带来的估值上浮效应。

交银国际董事总经理、研究部主管洪灏曾分享过两张图,刻画出了在史无前例的货币宽松中出现的种种指标异常,令人印象深刻。

其一,目前全球实物资产/金融资产的比例已降至新低(图4)。

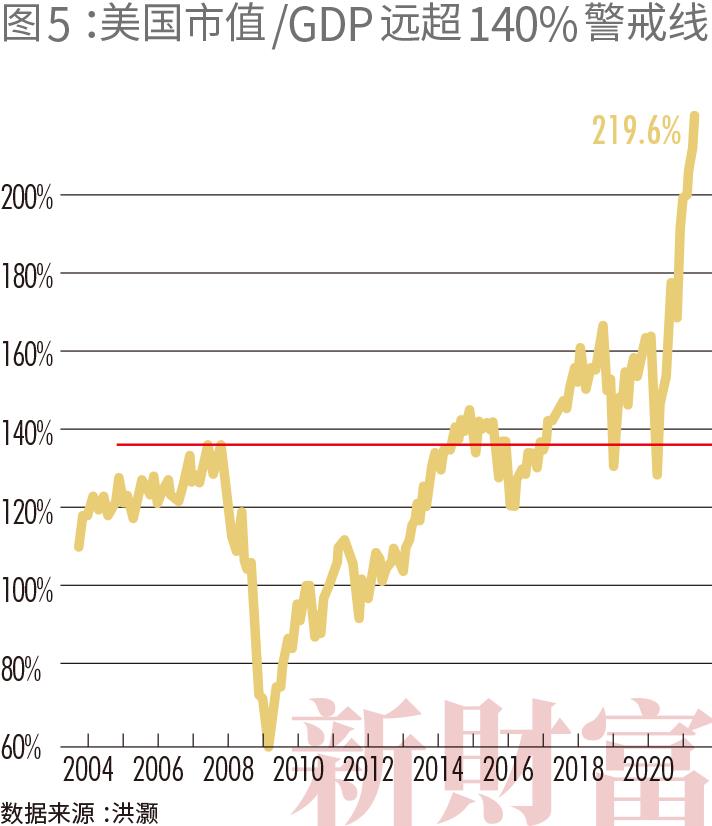

其二,股神巴菲特用他一生智慧总结的股市见顶指标之一:美股总市值/美国GDP,早已超过预警的140%比例线,创下了220%的新高(图5)。

货币宽松下,财富资本化的人,得到的回报又远远超过了资产本身的收益率。

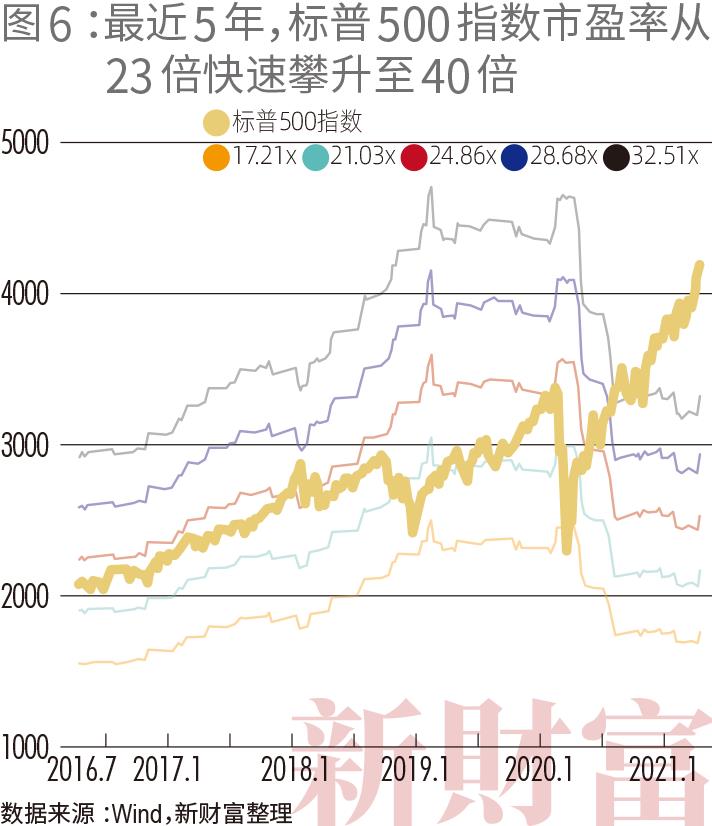

标普500指数的PE/PB Bands表明,2016-2019年间,标普500指数市盈率基本在20-25倍之间的区域运行,但2020年美国货币供给的大幅上升,推动标普500指数的市盈率急速跳涨,目前已达到了40倍的历史高点,远远超出了这5年的均线区域,与下滑的公司盈利之间形成尖锐的“K型”反差(图6)。

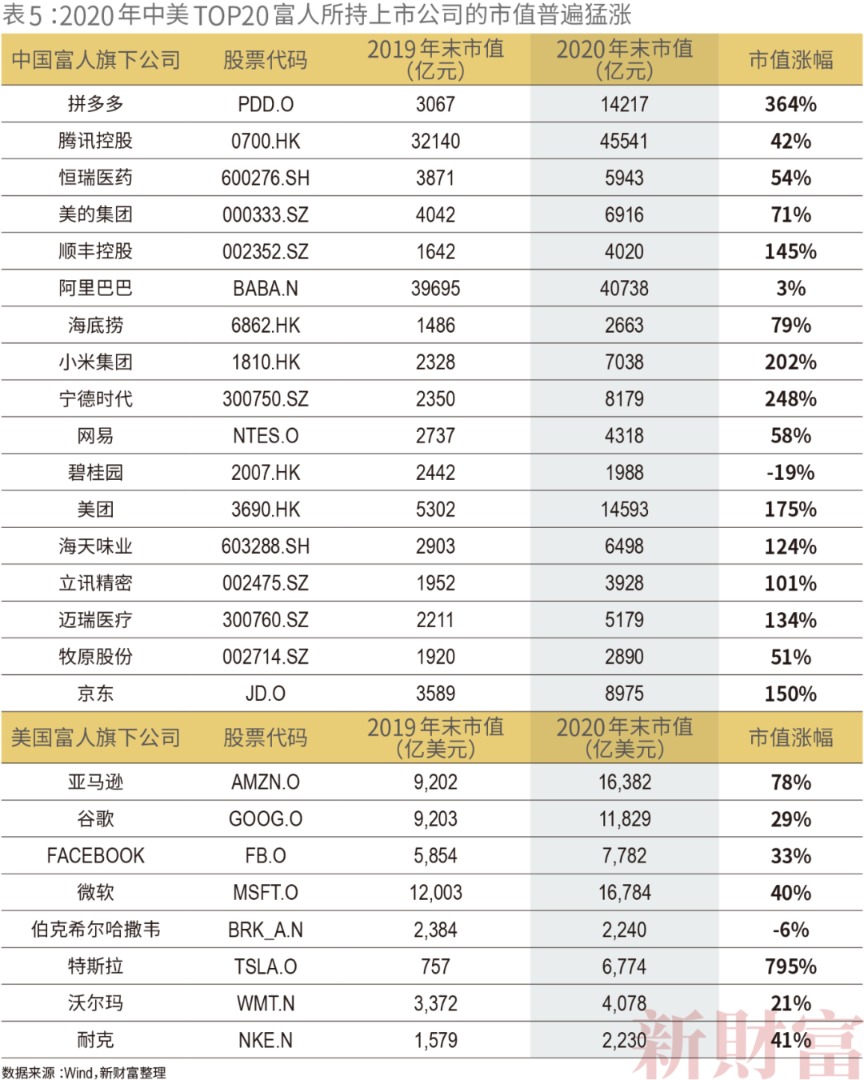

在中国,新财富500富人榜的前20名富人所掌控公司中,拼多多、顺丰、小米集团、宁德时代、美团、海天味业、立讯精密、迈瑞医疗、京东在2020年的市值涨幅均超过1倍。如拼多多一年时间市值从3000亿元涨到了1.4万亿元,拼多多固然大受欢迎,但这种市值上涨的幅度,显然不是它们的净利润增速所能媲美的。

美国排名前20的富人所持上市公司市值,涨幅没有这么全面均衡,但基本也涨了30%以上,如特斯拉暴涨了8倍,亚马逊也涨了78%,同样远超其盈利增速(表5)。

总结来看,财富资本化的人,通过给社会提供杰出的产品或服务,既创造出了推动资本快速自我增殖的能力(表现为ROE>GDP涨幅),同时又享受到了政府为稳经济、保就业所注入的宽松流动性(表现为市值涨幅>ROE)。

过去一年,无论中美,都是类似的逻辑在推动富人身家的大幅上涨。

03

共享成长,富人可多维度助攻

富人超速积累财富,是经济增长的结果。这既是民企活力、营商环境和行业集中度提升的表征,亦折射了各类群体资源与能力分布不均衡导致的收获差异。

然而,财富差距过大,反过来又会伤害经济的长期可持续发展。尤其是低收入群体的基数过大,会直接影响全社会的消费需求,制约扩大内需、消费升级的空间。在当今消费已成中国经济增长压舱石之时,这一现象更值得关注。

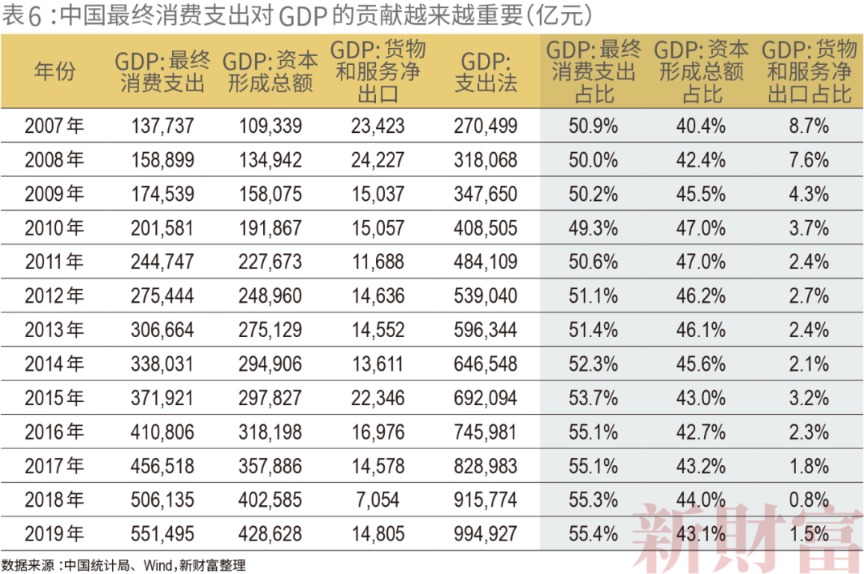

GDP按支出法可分为三大类:最终消费支出、资本形成总额、货物和服务净出口,GDP等于这三者之和。按照中国统计局的数据,观察2007年以来构成中国GDP的这三大类数据,可以明显发现,最终消费支出占比提升最快。

尤其是在2018年一些关键行业遭遇制裁后,中国净出口贡献占比一度低至0.8%,而最终消费支出占比从2010年的49%足足上升了6个点,在2019年达到了55.4%,成为拉动GDP增长的主要引擎(表6)。

消费承担着如此重要的作用,富人又如此有钱,能不能靠他们拉动消费?

对于顶级富人来说,财富增加10亿、100亿乃至千亿,他的边际消费支出依然很低。因为对绝大多数人而言,物质欲望的满足有着一定的阈值,超出之后,不会有太多边际效应的改善。

身家600亿元的宗庆后,说自己的消费不超过5万元一年。身家1450亿元的刘强东,则在某次访谈中透露,“其实我们全家一年全部加起来,根本花不了100万,怎么都够了”。按这个速度,他和章泽天现在的财富,够花14万年。

因此,无论是双循环、扩内需还是消费升级,都需要壮大中等收入群体。而且,据央行货币政策委员会委员蔡昉预计,中国总人口在2025年之前会达到峰值,老龄化社会的加速到来,会对消费需求产生不利影响,造成潜在增长率的下降。要对冲“未富先老”的影响,必须让更多人富起来。

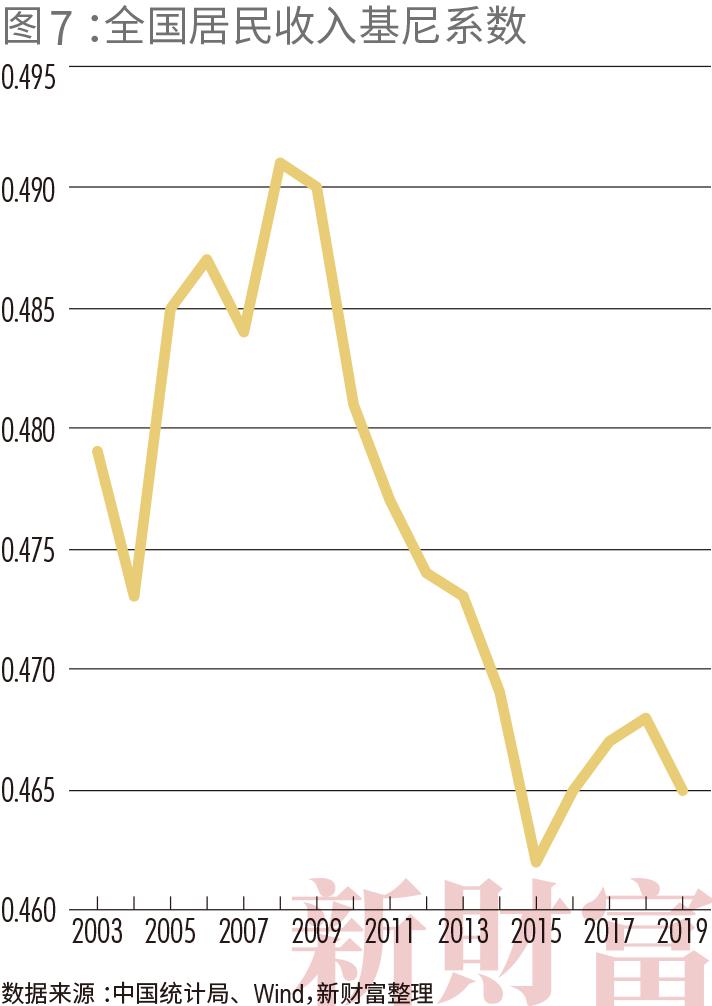

这些年,中国政府已经采取了多种措施提升收入水平,缩小收入差距。反映收入差距的居民收入基尼系数,在2008年之后已呈下滑之势,从2008年的0.491降到了2019年的0.465(图7)。

2020年11月,十九届五中全会明确,到2035年基本实现社会主义现代化远景目标,其中首次提出“全体人民共同富裕取得更为明显的实质性进展”,“人均国内生产总值达到中等发达国家水平,中等收入群体显著扩大,基本公共服务实现均等化,城乡区域发展差距和居民生活水平差距显著缩小”。十四五规划更明确提出,支持浙江建设共同富裕示范区。

浙江承担这一历史使命,关键或在于当地民营经济的蓬勃发展。毕竟,分好蛋糕的前提是做大蛋糕。只有完善创新驱动的发展机制,提高创业创富积极性,才能持续扩大全社会的财富总量;在此基础上,建立健全“先富带后富”机制,提升政府治理效能,矫正资源及制度性因素导致的机会不均等,才能不断缩小收入差距,让弱势群体享受社会进步的福祉。

从这一角度看,掌握龙头民企的富人们,大有作为空间。

一个富人的财富创造,除了为消费者/上下游提供价值、为国家创造税收,至少还可以在三个方面与全社会的财富增长共振:其一,通过高质量发展,提供优质就业岗位,增加员工的工资收入;其二,投身慈善公益事业,让更多人受益;其三,作为优质标的,为其他股东提供长期价值回报,为其带来财产性收入。

创造就业,成为富人最主要贡献

扩大就业,是提高居民收入水平的关键所在。上榜富人创立的公司,则可以提供大量就业岗位。

年报数据显示,2020年为社会提供的正式就业岗位超过10万的顶级富人超过14名,包括刘强东、王传福、王来春、任正非、何享健、许家印、王卫、马云等。其中,京东在职员工总数为22.77万人,比亚迪员工有22.43万人(表7)。

此外,快递、外卖、网约车行业,都贡献了众多足以养家糊口的工作。如2020年,在美团上提供过服务的外卖小哥达到了几百万人,其中,230万小哥来自贫困地区。据滴滴披露,在疫情影响较为严重的2020年上半年,滴滴新注册司机超过150万人,预计全年新增300万个灵活就业岗位。

上榜富人较为集中的TMT行业,则成为中高收入职位的贡献者。华为、阿里巴巴、腾讯、拼多多、字节跳动等都堪称典型。以腾讯为例,其2020年雇员福利开支696亿元,员工人数为85858名,以此计算,腾讯员工2020年的人均年薪达到了81万元,而2019年更是高达84万元。

股权激励,与员工同成长共收益

比高薪岗位更加造富的,是面向核心管理层及骨干员工的股权激励机制。

新财富曾在科创板推出一周年时做过盘点,为了留住人才,在芯片、互联网、软件等科创板公司,员工持股计划几乎是标配。如金山办公、传音控股、石头科技等企业的员工持股平台获得的股权占比都高于15%,其中,金山办公和传音控股的员工持股市值都超过百亿元。巧合的是,传音控股竺兆江、石头科技昌敬也分别以139亿、160亿成为2021新财富500富人榜的新晋富人。

从事芯片业的中微公司则几乎实行全员持股,上市后,845名员工间接持有中微公司15.01%的股权,按其目前630亿元的市值,员工持股市值达到了94.5亿元,人均超过1000万元。而中微公司创始人尹志尧本人只持有1.6%的股权,可谓少见的慷慨老板。

尽管华为没有上市,不能享受二级市场带来的欢愉溢价,但员工通过内部持股依然收获了华为成长的绝大部分收益。2020年,华为约有19.7万员工,薪酬总额为1390亿元,平均薪酬超过了70万元。最新消息显示,华为2020年度分红将达到430亿元,若按10万名员工持股来计算,人均年度分红将达到40万元,高司龄高级别的骨干员工分红超过百万元也不罕见。

而其创始人任正非本人的持股比例则不足1%。以华为之体量与竞争力,任正非每年在富人榜上的排名都比较靠后,2021年,他以209亿元身家排在216名。以至每年发榜时,都有群众打抱不平,前十名为何没有任正非?“财聚人散,财散人聚”,华为的战斗力也和全员持股的机制密不可分。

各类创业企业于二级市场上市,通常是内部股权激励见于天日的高光时刻。如小米今年有多达7位富人进入中国最富500人榜单。

2021年2月,快手上市,招股书显示,截至2020年9月30日,根据快手前雇员持股计划,4551名快手员工认购5.24亿B类股份,人均持股11.5万股,按照235港元/股的收盘价(2021年4月16日),人均持股财富达到了2700万港元。

由于股权激励有助于提高劳动报酬在初次分配中的比重,完善企业工资收入分配机制,目前,这一机制已从互联网、科技企业向制造等更多传统行业扩散。

先富带动后富,打造创富生态圈

与此同时,不少上榜人还通过投资,拉动了更多就业与创富机会。

这些年,腾讯、阿里、百度、小米等上榜富人创立的互联网公司,高瓴、红杉等上榜富人创立的投资机构,对外进行了数千亿元的大规模投资,推动了众多中小公司快速发展,许多新近IPO公司的背后,有着它们的身影。

在今年富人榜上,接受过阿里、云锋基金投资的富人高达几十位,快递行业四通一达(中通、申通、圆通、百世汇通、韵达)皆为阿里投资。而腾讯更是投资功力卓著,美团、蔚来、京东这些去年暴涨数倍的股票,腾讯为其大股东,拼多多、贝壳、快手这些新上的IPO公司,也都是腾讯的重仓股。在独角兽名单中,腾讯、阿里的投资比例也独树一帜。

高瓴资本在榜单上的存在或许最为强势。腾讯、京东、阿里、拼多多、宁德时代、隆基股份、爱尔眼科……中国最顶级的优秀公司,几乎都在高瓴资本的投资组合里。

马云、马化腾、张磊这样的顶级富人,在追求资本收益最大化的过程中,发现将资源、资本投资在具有创新精神的创业家身上,可以收获最高回报,从而间接创造了许多具有潜力上榜的富人。例如被腾讯投资的贝壳,今年为地产业贡献了一枚新的行业首富左晖。

在中国的一二线城市涌现出的大批独角兽创始人、高级管理层、大厂高阶码农等富裕人群,为私人银行业带来了生生不息的新增力量。

中国银行业协会与清华大学五道口金融学院联合发布的《中国私人银行发展报告(2020)》显示,截至2019年底,中国高净值人群总量达132万人,较上一年增长近6.6%,成为带动亚太区乃至全球财富增长的有力引擎。

其中,民营企业家队伍不断壮大,构成了高净值人群的主体。根据调研,超过七成的私人银行客户财富来源于实业企业,5.52%来源于继承,另有12.95%和8.2%的高净值人群,分别通过金融投资和高水平薪酬实现财富累积。

以零售业务最为突出的招商银行为例,2020年报显示,其私人银行客户(日均总资产1000万元及以上的零售客户)达到近10万户,同比增长22%;管理的私人银行客户总资产2.77万亿元,同比增长24%;户均资产达到了2775万元。

用这一均值来对标,获得股权激励的大厂码农,上市即可财务自由,进入高净值人群行列,并非空话。

上榜富人通过人才、资本、技术的聚合,不仅自己成功跻身最富500人的行列,还带动了大批管理层、员工、被投企业及上下游利益相关者,进入创富生态圈。

积极、主动参与“第三种分配”

在慈善公益上,中国富人的观念也已大幅改善。

2021年以来,有诸多富人大手笔捐赠,如教育行业首富、中公教育李永新向母校北京大学捐款10亿元;拼多多黄峥带领创始团队,向浙江大学捐款1亿美元(约合6.5亿元);厦门大学百年校庆,万泰生物总经理邱子欣、宝龙地产总裁许华芳等多位富人均捐赠过亿元;联想董事长杨元庆,向上海交大捐款1亿元等。

在过去几年的扶贫攻坚战中,产业扶贫、教育扶贫、就业扶贫、教育捐赠、慈善捐赠、科研捐赠,成为富人对社会贡献“第三种分配”力量的主要方式。

截至2019年底,碧桂园已实际捐赠现金67亿元投入公益扶贫事业,直接受益人数超36万人次,与9省14县达成结对帮扶协议后,完成助力33.7万建档立卡贫困人口的脱贫工作。腾讯基金会累计对外捐赠29.57亿元,其中扶贫项目占总体超九成。截至2020年5月,近3.4亿人次参与腾讯公益,捐赠善款超过86亿元,九成以上善款用于扶困济贫。

2014年,万达集团与贵州丹寨县签下对口帮扶脱贫协议,截至2020年5月,万达在丹寨的捐赠投资已达23亿元,丹寨旅游小镇开业3年累计接待游客超过1900万人次,带动旅游收入120亿元,帮助5.88万贫困人口增收,丹寨县比计划提前两年实现脱贫摘帽,万达也由“企业包县扶贫”转变为“支持丹寨致富”。

富人为促进社会美好所做的种种贡献,最终都会折射、回馈给他们自身。

人均GDP的提高,大规模中等收入群体的扩容,是中国稳定与发展的压舱石,也正是富人在商业社会中乘风破浪的基础。在中国共同富裕的探索中,民营企业这个特殊的资源组织,能够以独到的创意与模式,成为政府的助攻手。

04

权益投资时代,与富人共舞

如果在2004年腾讯控股上市时投入1万元,今天将变成900万元,你会由衷感叹,谢谢小马哥这些年为我辛勤打工。

既然富人的财富来自资本化的力量,那么,消费之外有余力进行投资的群体,通过资本市场,也能借助顶级富人的创富力,收获财产性收入。而建立30周年的中国资本市场,已将“更好满足广大人民群众财富管理需求,不断增强投资者获得感”列为目标。

过去数十年,中国普通人的主要财富体现在房地产上,房子也提供了丰厚的回报。但房价居高不下,对消费、创新创业及金融系统安全性均产生了种种挑战。股权投资,或将成为普通人下一个分享经济成长的风口。

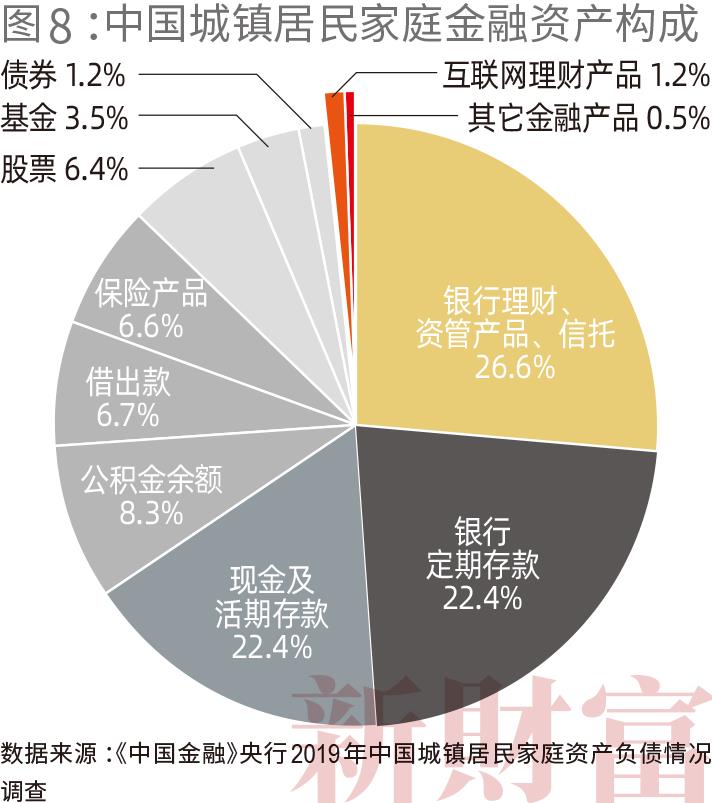

根据央行此前的调查报告,中国家庭总资产中,金融资产占比仅20.4%,相比美国足足低了22个百分点;而在金融资产中,国人也是重点配置银行理财、信托、定活期存款、保险等无风险资产,股票、基金及债券的占比加总仅为11.1%。

也就是说,对于中国城镇居民家庭,股票、基金、债券这三者的配置比例仅占到家庭总资产的2.2%左右(图8)。

高波动的股市,相比房价的稳定上涨吸引力较为欠缺,但这也使得中低收入群体,几乎没有分享到顶级富人的财富外溢红利。

即使是投资基金的群体,大部分也缺乏长期投资格局。追涨杀跌的心态下,基金赚钱基民不赚钱的怪圈长期存在。

中欧基金的统计显示,2019年全A股市场主动权益类基金平均收益率为46%,而中欧平均收益率高达52%,但中欧的客户收益远低于基金收益。其中,盈利客户虽然占比近9成,但半数左右客户仅小赚,收益率不足10%。

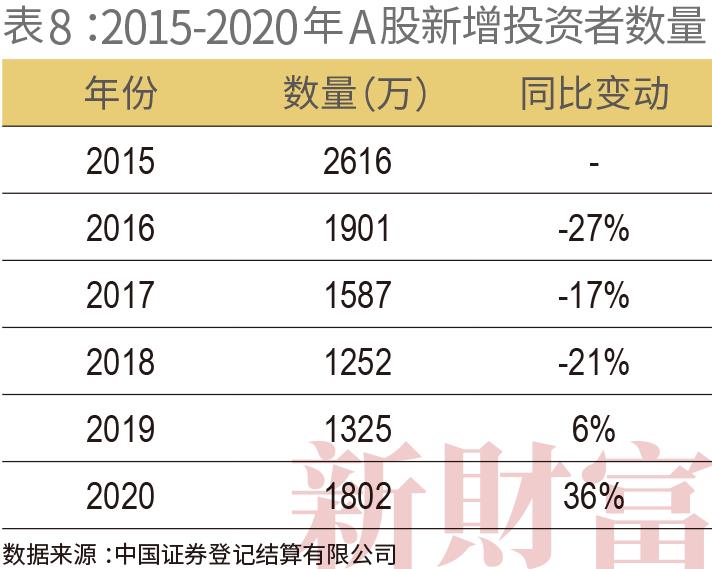

从A股新增股民开户数也可以看到,每次都是股市大火的时候,开户投资者才会变多,从而成功“站岗”,市场冷清如2018年是布局的好时机,但却是新开户最低的一年,更多人选择的是观望(表8)。

近年,伴随注册制改革的推进和监管的严格,一批稳健成长的蓝筹股正在浮现,套利圈钱的公司日益被摒弃,中国资本市场的财富管理功能正在凸显。长期来看,在中国资本市场改革不断深化,在政策的引导和规范下,居民还会加速增配金融资产。

居民储蓄有效转化为资本市场长期资金,不仅在一定程度上有助于推动中低收入群体与顶级富人的财富共舞,也能推动资本市场的治理。

其中,长期稳定的养老金,更是支撑资本市场发展的优质长期资金。从美国的经验看,尽管2019年的调研数据显示,美国只有56%的劳动力有养老金,但养老金入市,令美国股市开启了去散户化进程。

目前,我国养老保障体系由三个支柱构成:第一是由国家主导的基本养老保险,第二是用人单位主导的企业年金和职业年金,第三是个人购买的养老金产品。后两者刚刚起步,但空间巨大。十四五规划就提出,发展多层次、多支柱养老保险体系,提高企业年金覆盖率。对金融机构而言,如何设计出更受欢迎的养老目标基金产品,同样值得重视。

如果说,100年前,福特主义下的大规模工业生产通过提升生产效率和产业工人待遇,催生了史上第一个中产群体,那么今天,在富人财富主要来自资本增殖的贡献之时,普通人可以通过投资,分享资本的力量。尤其是在新一轮以“新能源、新科技、新消费”主导的商业革命中,劳动力替代型、知识替代型技术的爆发,正在重新定义各经济部门,普通人更可以通过资本市场分享其中成果。

05

一个全球化的命题

今天,弥合财富差距已是全球化的命题,原本拥有庞大中产群体的美国也不例外。

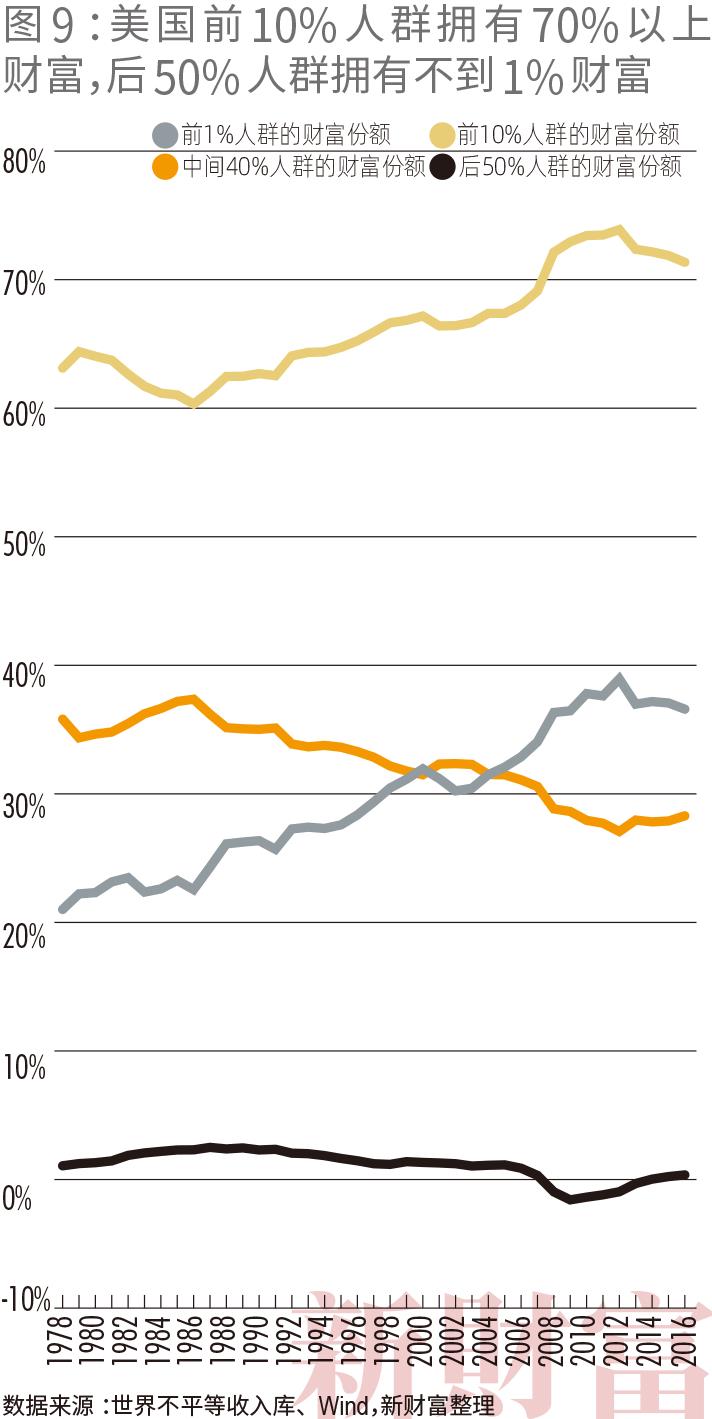

1978年,美国人均GDP首次突破1万美元,在那之后,财富向头部集中的趋势越来越明显,前1%人群持有的财富份额占比从1978年的21%上升到2016年的37%,前10%的人则逐渐持有了全国70%以上的财富,而中间40%、后50%人群的财富份额占比持续萎缩(图9)。整体而言,40年来,美国财富排名后90%的人群,整体财富份额都是下滑的。如今,美国的财富基尼系数已达到了0.8以上。

中产阶层数目庞大的“橄榄型”社会结构,曾被视为二战后美国经济繁荣与稳定的基石。可普林斯顿大学经济学教授克鲁格曼在《中产阶级美国的终结》一文中指出,最近几年来,经济增长的收益主要流向了中产阶级的上层和富豪阶层。

智库布鲁金斯学会的报告显示,美国中产阶层在数量和财富拥有规模上均呈萎缩趋势,其人数占比已跌破总劳动人口的50%,降为1.21亿人。从图9可以看到,2018-2013年间,美国后50%人群的总体财富占比竟然为负,这表示有一半美国人的财富加总竟然是欠债的。

顶级富人膨胀、上层跑赢、中层停滞、底层滑坡,在美国GDP增速下降甚至停滞,也即社会整体没有了增量的时候,种种社会问题愈加突出。疫情后的K型复苏,再次加剧了这一矛盾。黑命贵、“零元购”、散户的逼空革命……亦是这种社会撕裂后对立情绪的外在表征。

中国人民大学副校长刘元春曾总结过,从上世纪80年代开始,发达国家的收入不平等问题再次加剧。中间阶层的空洞和中产阶级的消失可能是这一轮收入分配变化中的重要特征。从世界各国经验看,对于中等收入群体的挤压是一种常态化的现象。

2020年,疫情对经济的本质伤害,最终也由中低收入群体承担。东吴证券首席经济学家任泽平总结道,过去一年在全球股市大涨、房价连创新高、大宗商品价格大涨的背景下,就业形势严峻,小微企业经营困难,居民实际收入下降,消费低迷。这种纯粹依靠货币刺激带来的经济K型复苏,直接导致了富人通胀、穷人通缩,以及经济社会结构的恶化。过度依赖货币放水的负面作用已经越来越明显,未来推动改革、科技创新和调节收入分配正成为全球性挑战。

拜登上任之后,一方面推出大规模基础设施建设及援助方案,一方面谋求向企业及高收入群体加税,旨在通过有形的手调节美国不同阶层收入及财富的分配,但最终成效如何,尚待观察。

2019年人均GDP首次超过1万美元的中国,如何避免美国自1978年以来走过的贫富分化之路,走出一条共同富裕之路,具有全球示范意义。

而对于民营企业家,在公平成为新的关键词之下,如何在谋求正当商业利益的同时,追求上下游及社会的效益平衡;深入思考企业的本质价值,避免创造利润之余侵害了社会效益,是存量博弈时代值得深思的问题。如何利用“第三种分配”机制,更和谐地服务于社会和民众的福祉,也将成为全球富人的必修功课。

BITGET交易所官网

BITGET交易所官网