投资的新手都希望有一个指标可以简单清晰的告诉我们一个指数是高估,还是低估。基于这个需求,不同基金销售平台开发出了各种高低评价指标。但是不同的平台对同一个指数,给出的估值建议,却经常有很大的区别。

这几天我被问到的就是,支付宝中指数红绿灯靠谱吗?

01 | 支付宝指数红绿灯,为何不同平台数据有差别?

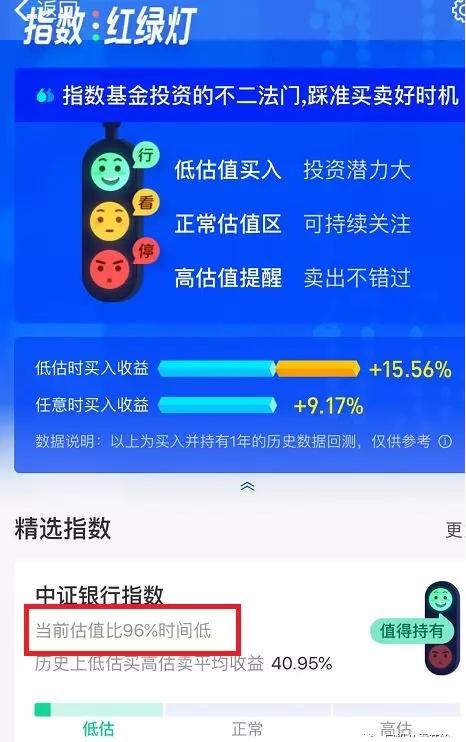

为什么会这么问,看下图中证银行的估值:

上图是支付宝指数红绿灯,在指数红绿灯中,显示中证银行指数估值比历史96%的时间低。估值在低估,正常,高估中,处于绿色绝对低估水平。

以蛋卷为例,而同样的中证银行指数,不同平台给的估值建议

在蛋卷基金中,绿色代表估值较低,黄色代表估值适中。中证银行指数在蛋卷中显示的却是估值适中。PE百分位在66.04%,说明估值仅比历史上34%的时间低。

仅以支付宝和蛋卷进行对比,有两个问题:

1. 为什么同一个指数中证银行,支付宝指数红绿灯显示的是低估,而蛋卷显示估值适中。

2. 为什么同一个指数中证银行,支付宝指数红绿灯显示估值低于历史上94%的时间。而从指数走势上看,并不像处于历史低点。

02 | 支付宝与蛋卷的差异

而支付宝和蛋卷对于低估与合理之所以差别这么大,主要的原因是参考的口径不一样。首先要明白PE和PB两个估值指标的差异

市盈率(PE)指当前总市值除以一年的总净利润。PE以盈利作为估值和基础。

市净率(PB)指总市值除以净资产。PB以净资产作为估值的基础。

支付宝和蛋卷的区别在于,支付宝认为银行股应该用净资产来估值,而支付宝认为银行股应该用盈利来估值。

从PE角度看,中证银行股PE不到7倍,中证银行指数绝对的PE水平不高。但如果和2013年以来的PE水平进行对比,并不处于低位。

而如果以PB来看的话,目前中证银行PB不到0.8倍,已经低于历史上绝大多数时间了,确实是低的可怜。这也是支付宝说的中证银行估值低于历史上96%时间的来源。

再看蛋卷的数据,中证银行PE6.62倍,PE百分位66.04%;PB0.78倍,PB百分位2.72%。即PE估值高于历史上66%的时间,而PB估值低于历史上97%的时间。从PB百分位上看,支付宝的估值数据与蛋卷的数据是一致的。

03 | 为什么PB处于历史低位,而股价走势却不像?

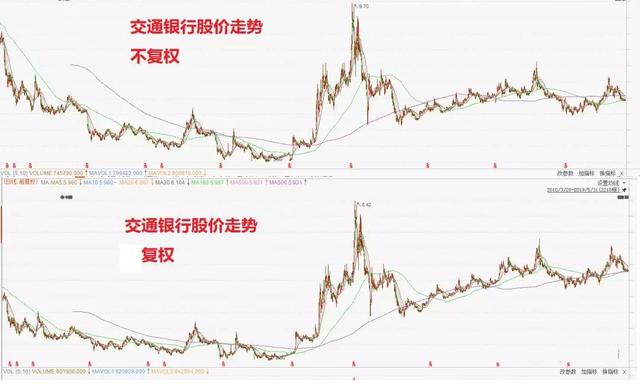

以交通银行的股价走势图举例

1. 我们平常看的走势是复权走势图,加上分红进行复权之后,相比不复权走势,股价走势会好看很多,感觉银行股涨幅不错。

2. 但实际上从2010年到2018年,交通银行股价从5.48元涨到5.79元,现在最新股价5.96元,8年涨幅不多。

3. 8年来每股累计分红2.02元,累计分红收益远超股价上涨的幅度。

4. PE = 股价 / 盈利

交通银行盈利性非常强,但是成长性却不好,2010年到2018年,盈利从0.73元/股增长到0.96元/股

股价与盈利增长都比较小,所以PE百分位估值百分位变化不大,在历史区间中上下波动。

5. PB = 股价 / 净资产

因为股价基本不涨,但因为银行的盈利能力太强,留存的利润使得净资产增长速度惊人,从2010年的3.96元/股增加到2018年的8.6元美股。所以股价虽然没涨,但PB百分位接近了历史最低。

04 | 小结

为什么支付宝和蛋卷关于同一个指数低估和合理的观点不一致

1. 因为对比的口径不一致。

2. 支付宝从PB百分位出发,认为处于低估状态

3. 蛋卷从PE百分位出发,目前的估值水平并不低

4. 但是百分位数据,因为是以时间为权重,中证银行指数成立于2013年,至今仅6年,仅经历过一次小盘股牛市,成立时间太短。看这篇文章:百分位的缺陷

5. 股价走势与支付宝低估感受不一致的原因是,虽然股价不在历史低位,但从PB角度看,但是银行股的盈利能力太强,利润滚存使得净资产越来越多,而股价却原地不动,使得PB快速下跌到历史低点,因此产生了反差。

6. 用百分位一个指标从历史角度看估值高低。但估值的高与低是复杂问题,复杂问题简单化总会有这样那样的问题。尽信书不如无书,增加自己的专业认知,比无脑只看一个指标靠谱。

BITGET交易所官网

BITGET交易所官网