文|AI财经社 蒋澆

编辑|孙明

(图:投资者提供的联名投诉信)

为郭女士等投资者带来亏损的正是瑞智精选映雪债权专项集合资金信托计划(分A、B、C等多期,下称“映雪信托计划” )。公开资料显示,映雪信托计划成立于2019年3月,产品风险评级为R3,中国对外经济贸易信托有限公司为该信托计划的管理人,映雪投资为投资顾问。

民生银行相关人士表示,银行作为代销机构,没有偿付本金的义务;映雪资本则向投资者给出了“正在清算,不用过度担心”的回复。

银行被指违规销售

据郭女士介绍,2019年,民生银行客户经理徐某称其持有的一只基金存在投资风险,建议其卖出。在徐某的劝导下,郭女士便将该基金赎回。

此后,徐某便向她推荐外贸信托-瑞智精选映雪债券专项集合资金信托计划。郭女士称,徐某告诉她,该信托计划更安全,可以按月赎回,因此销售十分火爆。

“在徐某的多番劝导下,我于2019年3月31日买入200万的映雪专项信托计划,后因她(徐某)再三推荐,又分两次追加买入至600万。”郭女士表示,她购买前明确了对于“安全性”的诉求,却仍被推荐购买映雪专项信托计划。

由于是代销产品,郭女士多少有点不放心。在向另一位银行从业人员咨询映雪信托计划的情况后,她于2019年10月申请赎回,但并未成功。此时郭女士发现,客户经理徐某已离职。随后,郭女士被告知产品已踩雷西王债。

“我们都是民生银行私人银行的客户,这个项目也是当时客户经理重点推荐的。销售宣传时,她们介绍了很多成功案例,预期收益5%-6%。客户经理还称,这款产品风控优良,风险低。”同样认为民生银行存在销售问题的还有天津傅女士,她于2019年3月买入2000万的该信托产品。

客户经理口中“安全稳健”的产品,不到半年时间就踩雷,令傅女士难以接受。根据傅女士提供的宣传资料,该产品主要投资于信用债市场,优点之一是风格稳健,风控优良。宣传介绍还指出产品持仓集中度低,映雪资本旗下策略债券型产品从未发生清盘事件。

“产品清盘后,我向民生银行讨要说法,对方推脱因为是私募产品,并不了解映雪所购买的都是高风险债,也不清楚其具体购买了何种债券。”在傅女士看来,为达成销售业绩,民生银行客户经理在对产品没有清晰的了解下就引导其购买。

郭女生告诉AI财经社,“产品第一次踩雷后,原想尽快赎回,但民生银行工作人员却告诉我,现在赎回会产生亏损,银行已和映雪资本、外贸信托进行了沟通,映雪说会尽快把净值做上去。”

而傅女士也表示,自己得知信托计划踩雷西王债后,便提交了赎回申请。但客户经理建议她继续持有。因为傅女士家里网络不畅,该客户经理让傅女士将密码改为了“a123456”,并由该客户经理代替傅女士进行了取消赎回的操作。

映雪踩10只问题债券

然而,投资者们没有等到本金的赎回,而是等到了再次踩雷的消息。2020年2月,该信托计划踩雷新华联债,再次导致无法正常赎回。2020年4月10日,瑞智精选映雪债券专项集合资金信托计划提前结束运作,并进入清算阶段。这也意味着,投资者无法主动赎回,直至该信托计划到期。

截至目前,郭女士账面仍有246万款项未赎回,这些本金不能到账的主要原因是该信托计划连续踩雷违约债券。

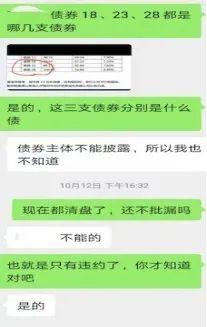

根据映雪资本4月发布的《致投资者的一封信》,映雪外贸信托共持有31只债券。其中,共有新华联控MTN001、15西王01、16西王01、16西王02、18西王CP001(债券信用评级为D)、19西王SCP001、19西王SCP002、19西王SCP003、17泰禾MTN001、18泰禾01十只债券发生违约。此外,19西集01、16新华债虽暂未发生实质性违约,但票面净价一路下跌。

也有投资者认为,映雪资本存在严重的投资失误,无论是2019年踩雷的西王债,还是2020年踩雷的新华联、泰禾,其发债主体早被曝出经营问题,却还要买入。

公开资料显示,映雪资本成立于2012年4月17日,为私募证券投资基金管理人,该公司实控人为郑宇。

值得一提的是,多家媒体曾报道,映雪资本旗下投资项目出现亏损,整体表现不如人意。根据私募排排网数据,2018年,映雪资本旗下29只产品中,有25只产品出现了不同程度的亏损。其中,跌幅超过10%的产品有19只,跌幅超过20%的13只,映雪松柏5号这款产品的跌幅甚至超过40%。

责在何方?

目前,这些信托投资人最为关心的问题是,映雪债券专项计划剩余资产处置进度,投资本金能否归还?民生银行、映雪资本、外贸信托谁应当承担责任?就这些问题,1月4日,AI财经社致电民生银行了解情况,对此,民生银行表示,目前不方便回应。与此同时,记者多次联系外贸信托和映雪资本,截至发稿未收到回复。

在上述宣传资料中,AI财经社也注意到,对民生银行的代销责任有一定说明:代销机构不承担产品的投资、兑付和风险管理责任。至于是否有承诺5%-6%收益,民生银行方面也表示不方便回应。

据郭女士称,产品踩雷后启动了流动性风险管理工具“侧袋机制”。其购买的映雪信托产品划分为了主袋账户和侧袋账户。民生银行曾通知她可以全部赎回,但实际投资人却只赎回了20%,其余资产已经被锁定无法赎回。

业内人士介绍,在侧袋机制中,信托资产中的低流动性资产(如停牌股票、违约债券等)将被放进侧袋账户进行隔离,投资者持有的份额也将自动被分为主袋份额和侧袋份额。投资者只能对主袋份额进行申购赎回,侧袋份额停止申购赎回,类似于封闭式基金。这样一来,申购和赎回操作只涉及流动性资产,不会造成市场价格和信托估算净值之间产生显著偏差,也就避免了后续的利益分配不公或挤兑套利等潜在问题。

2020年11月,郭女士从民生银行处拿到了《关于“外贸信托-映雪专项1期私募证券投资基金”资产情况的临时公告》。该公告显示,截至2020年11月10日,本私募基金累计实施清算分配11次,累计清算分配资金15.03亿元,已清算分配资金占4月10日终止日主袋资产的80%(2020年2月24日启动侧袋机制当日,主袋资产占主侧袋总资产的77%)。

针对这起代销信托纠纷,某私募律师表示,判断责任方主要涉及两个问题:一是民生银行在销售映雪信托产品时,是否充分对认购客户说明该产品虽然风险较低但仍有风险;二是,该信托产品实际管理者映雪资本是否按照产品合同约定的风险控制手段和防范方法去运作。

在某第三方信托分析师看来,映雪专项信托等级为R3,投资风险适中,这一评级并无问题。而根据投资者的反馈,民生银行在销售过程中存在未充分说明产品风险的问题。另一方面,投资者在购买信托产品时,不应轻信理财经理,而是注重合同细节并告知自身风险承担能力。

本文由《财经天下》周刊旗下账号AI财经社原创出品,未经许可,任何渠道、平台请勿转载。违者必究。

—End—

BITGET交易所官网

BITGET交易所官网