2020年1月17日,带着2019年度主动权益类基金业绩前三光环的刘格菘推出了自己的新产品——广发科技先锋,上线便成为爆款,据渠道人士爆料,仅仅半天,认购金额就超过300亿元,全天认购金额突破900亿元。从最终的公告看,广发科技先锋混合认购确认比例仅为8.68%,重现了基金抢着买的空前盛况。

截止目前,如此火爆的广发科技先锋混合已经存续快9个月了,基金表现怎么样呢?

我们来看看广发科技先锋混合上市以来的表现。自上市以来,不到9个月的时间,斩获28.46%的收益率,该业绩也能排进同类基金前40%,可以说中规中矩,至少没让基民失望。

从收益走势上看,广发科技先锋混合的表现符合刘格菘一贯的风格,牛市的时候非常善于把握市场机会,净值在市场企稳向上时可以表现出非常好的弹性,1月下旬和6-8月基金表现明显强于大盘,特别是1月下旬,基金仍在建仓期内,净值竟能在不到1个月的时间中斩获将近20%收益率,不得不说,基金建仓之快,下手之准,令人惊奇。

从风险控制角度看,广发科技先锋混合的风控能力着实一般,年初新冠疫情突发,基金与沪深300指数回撤率基本一致,但最近2个月,基金的风控能力简直不敢恭维,市场几乎没有较深调整的情况下,广发科技先锋混合竟然先干为敬,自己回撤了将近10%,让人心有不安。

综上,广发科技先锋混合业绩虽然弹性较高,但风险控制能力较差,准备长期持有的基金,需要时刻给自己提个醒,是否值得拥有?

废了九牛二虎之力抢来的广发科技先锋混合,风险控制能力差强人意,到底为什么?

首先,一个基金的灵魂就是主刀的基金经理,基金经理的风格就是基金的风格。那好,明星基金经理刘格菘是一名什么风格的基金经理呢?

我们将刘格菘历史管理的基金进行收益率的统计和处理,绘制除了反映基金经理历史表现的基金经理指数。如图,我们发现刘格菘确实是一名怪才,在2013-2015年的小牛市里,刘格菘的经理指数收益率竟然高达251%,同期沪深300指数的收益率仅仅才64.7%,真可谓是牛市牛基,但是牛市离去,刘格菘留给基民的是无尽的忧伤,短短的3年多的时间,竟然回撤高达64.12%,在大家彷徨绝望的时候,刘格菘又给了大家希望,自2019年以来,刘格菘的经理指数上涨了199%,同期沪深300指数只上涨了60.54%。

从动态回撤图上,我们更清晰地发现,刘格菘的个人风格就是牛市跑得快,熊市起不来。在2015年年中至2019年初的回撤期中,基金表现远逊于沪深300指数,特别是2017年蓝筹小牛市,刘格菘旗下的基金仍然表现的不温不火。可以看出,基金经理的风格就是如此,行情适合了,基金净值疯长,行情不适合,基金跌跌不休。

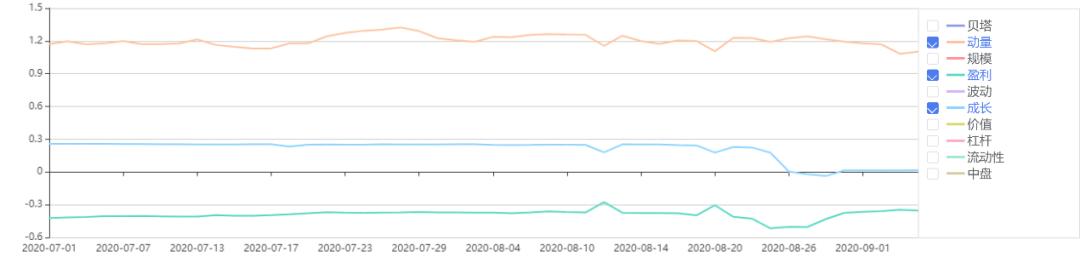

其次,刘格菘都买什么风格的股票,才能让管理的基金如此画风独特?我们以广发科技先锋混合为例,对基金持仓的个股进行因子暴露的分析。为了方便观察,我们仅看动量、盈利、成长三个因子暴露进行分析。如图所示,基金持仓股的风险暴露集中在高动量,低盈利个股,这类个股一般以强势题材股居多。因此,出现牛市时大幅跑赢市场,熊市一路下跌的情况并不奇怪。

每只基金都有自己的品格,作为今年爆款基金广发科技先锋虽然销量大,基民认可度高,但从基金经理历史风格以及配仓风格暴露两方面看,基金偏好强势题材股,勇于博取风险收益这是其独特的优点,牛市确实收益惊人,但熊市的时候,风险控制能力差也是明显的硬伤。总之,爆款基金虽好,切莫贪杯,见好就收,及时止盈才是高手!

本报告是基于金融市场公开信息和基金公司根据其法定义务公开披露的信息为核心依据的独立第三方研究。我司力求数据及分析客观公正,但不保证其准确性、完整性、及时性等。

本报告的信息或所表述的意见不构成任何投资建议,我司不对因使用本报告的观点所采取的任何行动承担任何责任。

如对以上报告有疑问或建议,请联系flu@zhijuninvest.com。

智君科技面向金融机构客户提供基于大数据和人工智能的定制化解决方案,服务涵盖数据产品的咨询、定制、实施与保障。

智君科技聚焦财富管理行业,通过打造专业、智能、合规、安全的产品服务赋能机构客户战略升级。

智君科技的投研团队来自于美国道富银行、德银资管、美国高盛集团等国际顶级金融机构的金融工程部门。智君科技为国内金融机构提供融合欧美资管的最新模型算法和中国金融市场数据的新一代多因子资管系统,是包含股票、债券、私募基金、公募基金等证券产品在内投资决策、绩效归因、风险管理、估值定价、投资组合构建与优化的综合解决方案。

BITGET交易所官网

BITGET交易所官网