据高盛公司称,一批对冲基金最喜欢的股票出现了有史以来最大的跑输大盘行情,导致基金经理们从他们的增长股宠儿中离开,转投周期性公司。

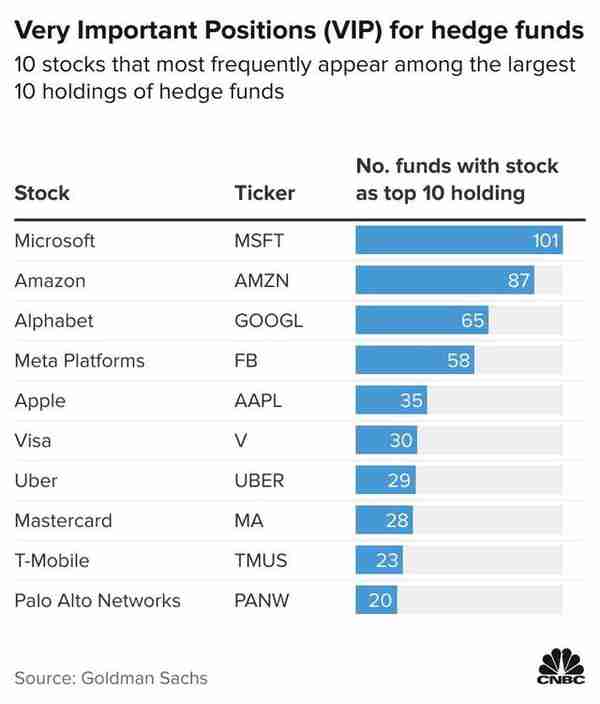

这家华尔街投行根据监管文件分析了799家对冲基金的持股情况,这些基金在第二季度初拥有2.4万亿美元的股票总头寸。然后,该公司编制了一篮子最受对冲基金欢迎的多头头寸,被称为高盛的"对冲基金VIP篮子",其中包括50支最经常出现在对冲基金最大十支持股中的股票。

高盛表示,自2021年初以来,该篮子股票的表现已经落后于标普500指数28个百分点,是有记录以来最差的一段时间。在利率上升的情况下,增长型股票成为2022年市场抛售的重点,因此表现不佳。

美联储本月早些时候将其基准利率提高了半个百分点,这是美联储在对抗40年来的高通胀率方面采取的最激进措施。货币紧缩只是增加了投资者的担忧,其他担忧包括乌克兰战争、中国的疫情和全球供应链问题。

科技股指数纳斯达克综合指数受到重创,今年迄今已下跌27.4%,与去年11月创下的纪录高点相比下跌了30%。标普500指数今年已经下跌了18%以上。

截至第一季度末,许多超级大盘科技股仍然是对冲基金最爱持有的股票,包括微软(MSFT)、亚马逊(AMZN)、Alphabet(GOOG)、Meta(FB)和苹果(AAPL)。

高盛表示,鉴于股价表现不佳,对冲基金继续减少对成长股的风险敞口。该投行指出,事实上,基金对IT和消费类公司的敞口现在处于至少十年来的最低水平。

高盛股票策略师Ben Snider在一份说明中说:"实际利率的上升和杠杆率的下降特别影响了具有极高倍数的长期股票的估值。"

与此同时,对冲基金急于增加对工业和材料板块的投资,这两个板块在2022年的波动中表现出色。标普500工业板块今年下跌了14%,而材料类股则仅仅下跌了约8%。

据高盛称,TransDigm Group(TDG)、Fortive(FTV)和Reliance Steel & Aluminum(RS)是这些板块在上半年得到对冲基金持有最多的股票。

本文源自金融界

BITGET交易所官网

BITGET交易所官网