利率不明示、签约不留痕?

今年5月中旬,杨先生准备在杭州购买一辆特斯拉,随后特斯拉的工作人员给杨先生建了专门的微信群,还拉进了一位姓尤的经理。据群里介绍,尤经理是招商银行(下文简称“招行”)的客户经理,而招行是特斯拉金融服务的官方合作机构之一,可进行汽车分期等贷款业务。

▲特斯拉官网的金融服务页面

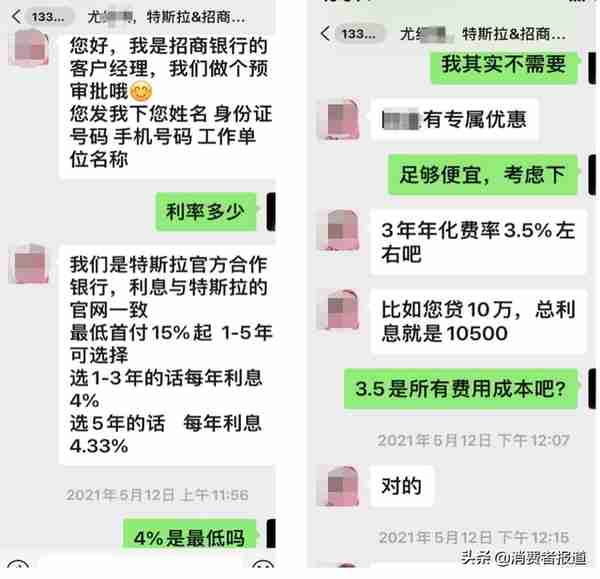

杨先生在群里询问“利率”是多少,尤经理作了答复。杨先生表示,自己其实不需要贷款,但如果足够便宜,会考虑一下。尤经理随即答复“年化费率3.5%”,并表示能享受专属优惠。杨先生担心自己理解不准确,还再次和尤经理确认:“3.5是所有费用成本吧?”尤经理回答:“对的。”

杨先生被说服了。他告诉《消费者报道》,自己多年来使用招行,工资卡、信用卡用的都是招行卡,对招行已经有相当程度的信任感。他在尤经理的指引下,办理了18万的招行汽车分期贷款。

贷款流程走完后,杨先生在某次与同事的闲聊中,却发现自己被“坑”了。

“我同事提醒我,客户经理可能没有按照央行的‘年化利率’来告知,实际贷款的年化利率要在3.5%的基础上乘以1.8左右。”杨先生马上找尤经理询问年化利率,尤经理答复年化利率为6.6%,并解释道,告知杨先生年化费率是3.5%时,杨先生是认可的。

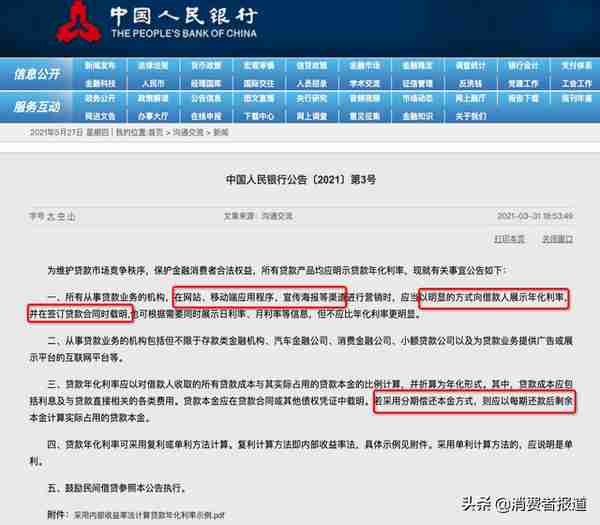

杨先生对尤经理的解释非常不认同,“作为普通消费者,我们其实只了解‘年化利率’的概念,哪里分得清费率和利率呢?”为此,杨先生还查询了央行的相关文件。“央行、银保监会要求金融机构统一对消费者明示的贷款成本概念,央行把这个要求做得滴水不露,以防有些金融机构变换贷款用词花样钻空子,但招行却不按要求履行,欺骗消费者。”杨先生认为,招行的业务经理把“年化利率”偷换成“年化费率”,是在给用户挖坑。

▲中国人民银行公告〔2021〕第3号(下文简称3号公告)

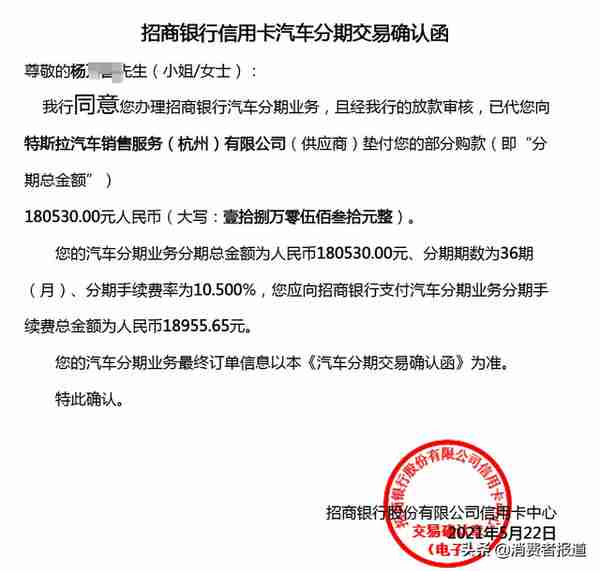

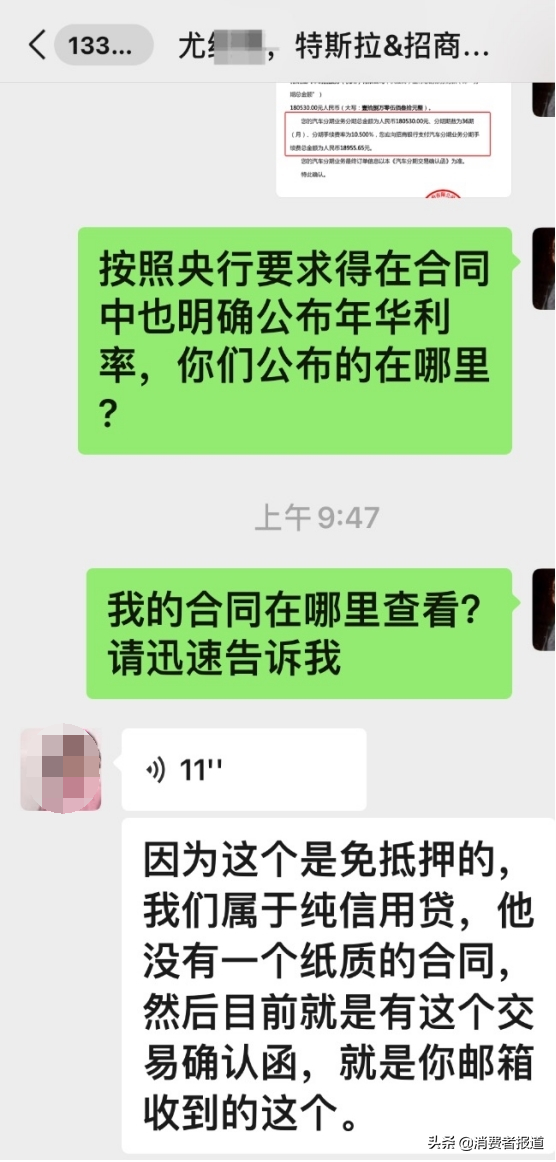

为了进一步厘清问题,杨先生想细读一下自己的贷款合同,找找里面是否有明示汽车分期的“年化利率”,但他查询了招行相关的App、官网等,均没有发现合同的踪影,只有自己邮箱里收到的一份《招商银行信用卡汽车分期交易确认函》,而在这份确认函里,也没有关于“年化利率”的任何字眼。

“尤经理说,走办理流程时有个订单确认,里面有标注利率。我真希望能重走一遍流程,去看看到底怎么标注的。目前在招行App、确认函、官网等任何地方都再也无法查询到,也没有订单留痕。”杨先生对此颇感无奈。

针对杨先生的案例,《消费者报道》给招商银行股份有限公司信用卡中心发送了采访函,询问对此有何回应。截稿前,招商银行信用卡中心品牌与用户经营部的工作人员联系了本刊,在核实了杨先生的订单情况后,该部门用邮件进行了答复。

邮件里称,办理汽车分期业务时,客户经理为客户列出了清晰的还款计划表格,明确告知月供(包含本金和分期手续费)。客户在放款前通过掌上生活App确认订单,确认订单界面有明显露出的年化利率,客户确认订单后才办理放款。招行在客户申请汽车分期流程中,均充分告知客户年化利率。

对于杨先生找不到贷款合同一事,邮件称,客户申请招行汽车分期业务,在正式申请环节需签署《招商银行消费金融业务合约》,客户如有需要,可联系招行客户经理调阅该合约。

但杨先生对招行的回复并不认可,他再次强调,自己“全程都没有看到年化利率”。杨先生此前也曾让尤经理出示合同,但尤经理表示没有纸质合同。

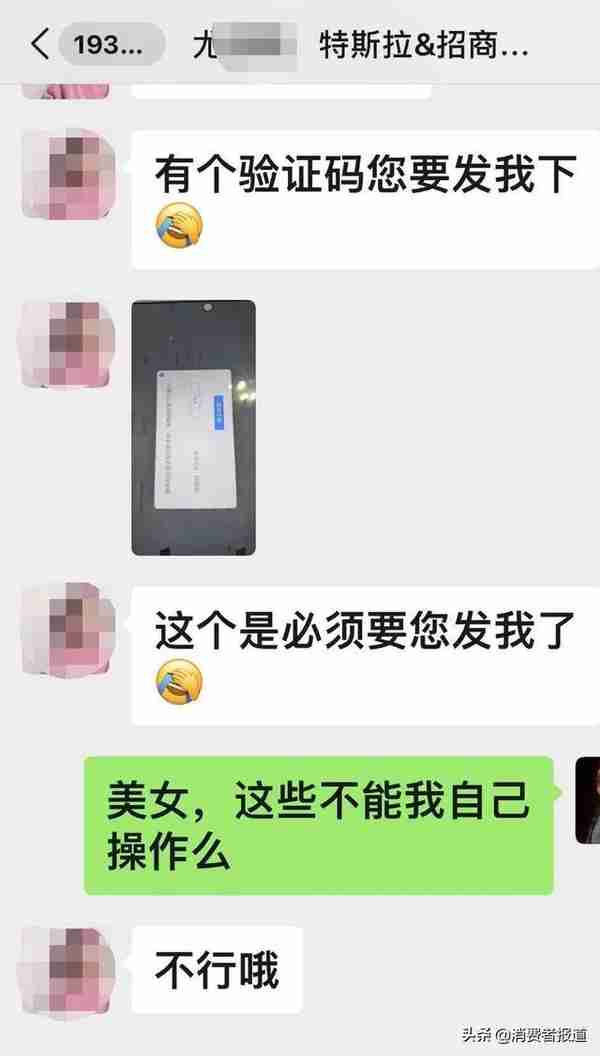

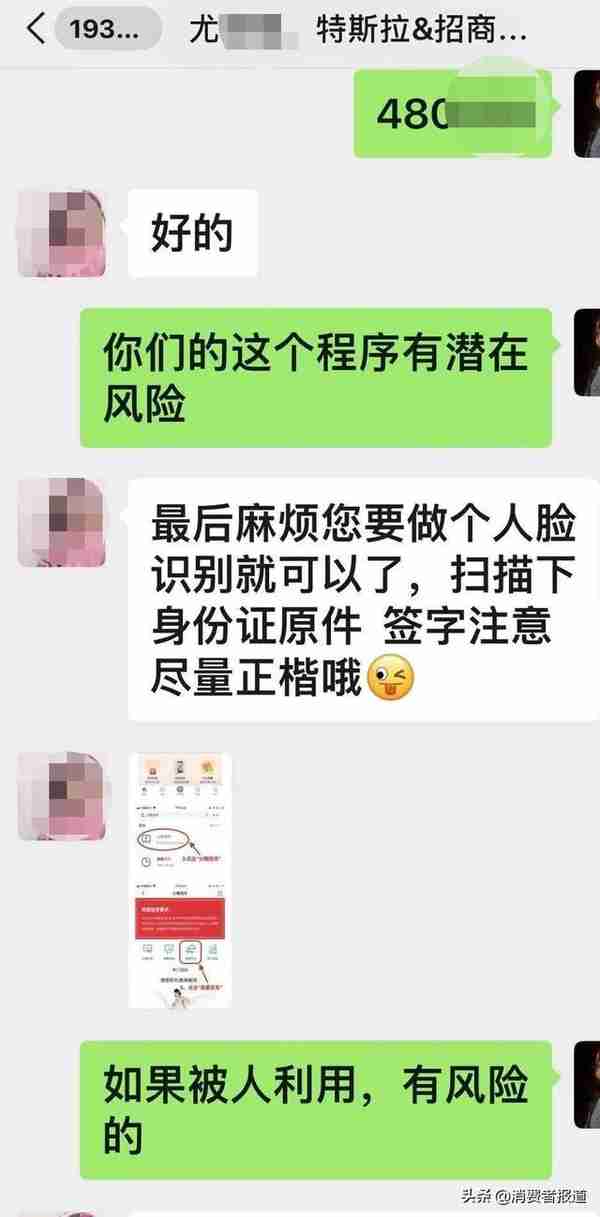

办理流程存在安全隐患?

除上述问题外,杨先生还指出,办理贷款业务的部分流程也存在着一些风险。

“办理贷款时是他们自动帮我搞成确认订单的,尤经理还让我把手机验证码发给她,我当场就质疑这样做有潜在风险,但对方说,如果不给验证码就办不下去,我只好给了。”

“其实我由始至终都没见过这位招行经理,办理步骤基本就是在微信里给我发招行小程序、网页等等,让我在里面填写信息。”杨先生补充道。

对于杨先生的担忧,招商银行信用卡中心品牌与用户经营部回复称,招行通过人脸识别、采集身份证信息等要素确认为客户本人申请,是为了严格落实监管关于确认客户身份的相关要求,而客户经理在系统中提交动态验证码,是用来确认客户本人真实的申请意愿。在信息安全方面,招行会通过多种举措充分保障消费者个人信息安全。

各方有说法

“如果每个人都这样稀里糊涂办理了高价的分期贷款,这将涉及多大的金额啊!”杨先生表示,自己的后续打算是起诉招行。而特斯拉在其中扮演了牵桥搭线的角色,杨先生认为其也有责任保证官方合作银行“不挖坑”,因此他打算连带特斯拉一并起诉。

对于杨先生的案例,北京市京师(郑州)律师事务所的欧阳一鹏律师认为,贷款服务和汽车销售服务的主体不同,承担责任也不同,各自独立为自己的经营行为负责。因此,只要特斯拉不存在强制捆绑对外销售贷款服务,保障了消费者的自由选择权,那么消费者对贷款的疑问,可能在法律责任上并不能直接关联到特斯拉,因为贷款服务的主体不是特斯拉。

欧阳律师还表示,根据消费者提供的有限资料,还无法判断招商银行是否存在模糊“年化利率”、诱导消费者进行贷款的行为。《民法典》关于合同的规定,招商银行若存在违反中国人民银行(2021)3号公告的行为,可能会触发金融行业内部系统的监管甚至是处罚,但对于处罚的内容,3号公告并未明确提及,也不能直接作为解除贷款合同的依据。

因此,欧阳律师提醒广大消费者,电子合同在日常生活中日益普遍,签约甚至已经不需要传统的签字盖章。但通过电子合同形式签订的合同仍然具有法律上的约束力,消费者签署前应当仔细审查合同条款,避免权益受损。

杨仲山律师、潘文静律师则认为,根据3号公告的第一点及第三点,法律关系性质认定:消费者向招商银行申请办理汽车分期业务用于支付部分购车款,招商银行根据约定打款至指定供应商。因此,消费者与招商银行之间达成的借款合意,符合金融借款合同法律关系的特征,形成的是金融借款合同法律关系。消费者杨先生提供的材料显示,招行发送至他邮箱的交易确认函有提到分期手续费率,但未将分期手续费率折算为年化形式,没有以明显的方式向借款人展示年化利率。单从确认函来看,招行的行为违反了相关规定,违反了文件的指导精神。但招行未展示年化利率的行为不影响双方借款合同的效力。

杨仲山律师、潘文静律师还表示,根据《中华人民共和国商业银行法(修正)》第五条,商业银行与客户的业务往来,应当遵循平等、自愿、公平和诚实信用的原则。第三十七条规定,商业银行贷款,应当与借款人订立书面合同。合同应当约定贷款种类、借款用途、金额、利率、还款期限、还款方式、违约责任和双方认为需要约定的其他事项。在该案例中,招行为消费者办理信用卡分期,银行出借资金,按约定期限和方式由消费者偿还金额(即本金和手续费),这里虽用手续费命名,但其性质与利息有相似之处,用手续费代替利息有换概念的意思。汽车分期交易的性质定义为金融借款法律关系。按文件规定贷款成本应包括利息及与贷款直接相关的各类费用。招商银行未将与贷款直接相关的手续费折算成年化利率的形式明确告知消费者,违反了文件的具体规定。消费者称其不清楚分期手续费的相关规定,招商银行若事先未明确告知消费者,则此种行为涉嫌违反商业银行法的基本原则。

《消费者报道》认为,类似于招商银行这样的大型金融机构,假若存在管理上或程序上的瑕疵,面对着庞大的金融知识储备有限的消费群体,容易产生纠纷,因此,杨先生所遭遇的问题,应该得到重视。

BITGET交易所官网

BITGET交易所官网