最近两个月,突发的财经新闻很多。

一边是全球央行大放水,各种政策齐出台,另一边是市场波动不断,收益率创新低。如何握牢钱袋子,成为热门话题。

在中国财富公众号中国财富帮(cfbondcom)后台,就有粉丝留言:

买的银行理财到期了,要签新的,但收益率越来越低,不到4%,还有一年锁定,不想续但又没有更好的理财法子,怎么办?

还有粉丝说,最近看了新闻,银行股股息率超过6%,买银行股比买银行理财更合适,是真的吗?股息率是收益吗?现在能不能买?

收益降低,买银行理财不如买银行股?今天我们来讲讲。

结论放最前面,对于非专业、精力有限的投资者来说,长期、分批、持续地买银行股,比普通的银行理财收益高。买银行股,或是一个“懒人理财”的好选择。但要大幅超过银行理财,则要考虑择时、风险等更多的因素。

银行理财收益下滑

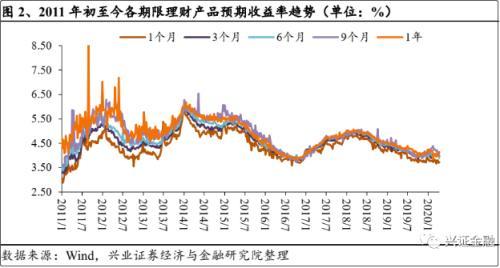

目前,各大银行主推的银行理财多为固定收益产品,收益固定、到期兑付、风险较低。多数产品年化收益率在4%左右,处于历史较低水平,且有继续走低的势头。

兴业证券研究报告显示,四月上旬全市场理财产品各期限预期年化收益率均在4%以下,其中城商行提供的收益率最高。

具体来看,以3个月期限理财产品为例,其预期年化收益率分别为:大型商业银行3.62%,股份行3.96%,城商行4.11%,农商行3.87%。

图片来源:兴业证券

自2018年年初,银行收益率“触顶”后不断下滑,目前,不到4%的预期收益率已接近2016年的低点位置。

宽松货币政策和银行理财政策收紧,是导致收益率持续下行的原因。

“货币政策将进一步偏松调节,收益率继续下探,10年期国债收益率年内存在突破2.7%的可能性。”植信投资研究院院长连平认为,对比风险和收益,金融机构理财产品风险很小,收益适中,可以稳定持有。

银行股息率突破6%

银行理财热度衰退,是否意味着银行景气度下降,银行股要走下坡路了?

起码目前不是,因为银行依然是最挣钱的行当。

数据显示,已披露业绩的33家A股上市银行,在2019年平均日盈利达1.35亿元。其中,“宇宙第一大行”工商银行最能挣钱,2019年归母净利润为3122.24亿元,相当于日赚8.55亿元。

但上市银行盈利分化明显,上述33家银行中,盈利规模垫底的苏农银行,其日均盈利仅为0.02亿元。换句话说,苏农行一年也挣不出工行一天的利润。

银行不仅能挣钱,其对投资者的回报也十分大方。

2019年报数据显示,工商银行拿出936.64亿元来回馈股东,其规模稳坐全市场第一;建设银行拟派发股息规模也突破了800亿元。

股息率方面,据不完全统计,浙商银行目前的股息率最高。据其分配预案,拟每10股派现金红利2.4元,浙商银行4月17日收盘价为3.59元,股息率达6.69%。

据分配预案和4月17日的收盘股价,民生银行2019年每10股派3.70元,其收盘价为5.79元,股息率达6.48%;工商银行的股息率达5.05%;建设银行的股息率达5.04%。

即使同为6%,股票和理财也大有不同

一边是持续下降的银行理财收益率,一边是持续上涨的银行股股息率。是否将银行理财转为银行股更合适呢?

申万宏源证券研究所首席市场分析师桂浩明指出,“银行股和银行理财是两个不同的概念,不能简单地进行类比。”

银行理财属于固定收益,通常能按时兑付,没有亏损风险。银行股则存在股价波动。杨德龙表示,“投资银行股要有稳定的心态,长期持有几年不卖。短期投资的话,用银行股代替银行理财的就没有太大的意义,因为股价波动可能会超过6%。”

巨丰投顾投资顾问总监郭一鸣认为,当前银行股息率高于银行理财收益,理论上银行股要优于银行理财。但在不考虑银行股价下行风险和时间成本的情况下,将银行理财换成银行股,可能会得不偿失。

数据显示,银行股从2020年年初至今的跌幅,普遍超过10%,截至4月17日收盘,工商银行股价跌了12.41%;招商银行股价跌了12.56%;建设银行跌了12.17%;苏农银行跌了16.45%;民生银行跌了8.42%;浙商银行跌了15.06%。

也就是说,如果在2020年年初将银行理财换成了银行股,可能不仅没有4%的收益,本金也“缩水”了。

此外,桂浩明还指出,为抑制市场短炒,政策规定持股不满一年,获得分红需要缴税,税率视持股时长而定。

破净或是银行股买入最佳时机

2020年以来,Wind银行指数下跌了14.11%。银行股集体出现破净的现象。账面价值1元的资产,或许5毛就能买着,这就叫破净。

数据显示,36只上市银行股中有20只破净,其中华夏银行市净率低至0.49,净资产在A股中5折出售。其次是北京银行,市净率为0.54。目前市净率低于0.7的银行股达到了11只。市净率最高的是招商银行,达1.42。

但即便破净,银行股还是拥有一大批粉丝。保险公司的资金,险资就是银行股的拥趸。

截至4月17日,在已披露年报的上市公司中,险资合计持有108只股票,股票市值达1.13万亿元。其中,险资持有8只银行股的市值在各行业占比最高,持股数量338.4亿股,市值达3873.7亿元,占比34.3%。

险资重仓持有招商银行、民生银行、工商银行、农业银行、中国银行、邮储银行、光大银行、浙商银行这8只银行股,持仓市值分别为946.2亿元、550.7亿元、260.4亿元、188.0亿元、63.1亿元、29亿元、18.2亿元、0.6亿元,合计持仓市值达2056亿元。

股份增减持方面,险资2019年第四季度增持了农业银行与中国银行,并减持了工商银行,此外,险资去年四季度还新进了邮储银行与浙商银行。

财信证券分析师罗琨指出,追求低波动、稳定收益的长期资金有动力选择低估值、高股息率资产作为底仓配置,或者是用来长期持有,或者是用来获得打新收益,当公司估值明显低于历史估值中枢时,更多长期资金可能予以配置。

对于普通投资者、小资金而言,“抄作业”追随专业机构的投资方向在银行股破净时买入,并长期持有,或许是个不错的投资决策。

桂浩明指出,目前理财产品的收益率下降,银行等高股息股会吸引部分资金这个从固定收益产品市场流向股票市场。但这个过程需要时间去实现。

郭一鸣建议,选择时机上,在基本面支撑下,银行股跌破净资产时购买;当前,港股整体估值更低,银行股存在折价,如果从股息率的角度来看,购买港股中资银行股,相对可以获得更稳定收益和更高分红率。

本文源自中国财富帮

BITGET交易所官网

BITGET交易所官网