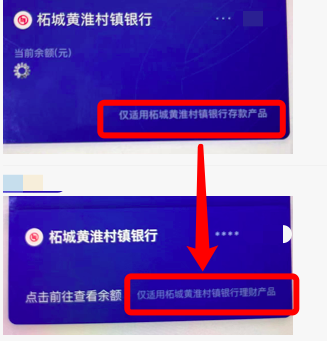

7月4日晚间,河南村镇银行多位储户向第一财经记者发来度小满截图,原本在度小满上存入的存款项目,目前在平台已经被改为“理财产品”。截至发稿,度小满方面暂未对此事发表回应。

此前,河南新财富集团与河南村镇银行储户“被赋红码”事件引发广泛关注,这些储户来自湖北、广东、山东、安徽等不同省份,存款额度几万、几十万、上百万不等。存储资金“看不见的手”是度小满、京东金融、小米金融等不同第三方平台,储户是通过这些渠道接触、了解、选择了河南村镇银行储蓄项目,并在这些产品下架之后接到银行电话的引导,将资金再度转移至村镇银行微信小程序存储。

一位银行机构风险管理部门人员王林对第一财经记者表示,目前需要先厘清的一个重点是,这些储户存款定性为“存款”还是“理财产品”。如果将这些资金定性为“理财产品”,银行方面需要举证证明,例如理财产品的风险测评与风险警示等。

但在储户向记者提供的产品页面上,并无产品风险提示,且清楚标明了50万以内100%赔付的本息保障、4.3%的付息利率、以及“由禹洲新民生村镇银行提供的存款产品”的属性说明。

如今,储户存入的存款被平台修改为“理财产品”,北京权达律师事务所合伙人孔德峰对记者表示,最终案件的判决取决于司法程序,度小满将原存款属性修改为理财产品属性属于企业行为,如果当事人认为修改不当,可以进行权利主张,但该企业行为并不影响未来河南银行事件的最终司法定性。

多位非河南本地的储户对第一财经记者表示,在购买河南村镇银行定期存款的过程中,包括度小满、京东金融、陆金所、微信公众号等第三方平台扮演了重要角色。数家河南村镇银行登记表中给出的选项除四家自营渠道外,还包括口袋银行、滨海国金所、小米金融、携程金融、度小满、oppo钱包、vivo钱包等30多家第三方渠道,渠道上的存款产品利率在5%上下浮动。

零壹研究院院长于百程对记者表示,通常这些第三方平台都是导流合作。“类似展示广告,后台的跳转,储蓄资金都是卡对卡的,通过其他银行的转账资金,来完成整个流程。”“这里面也存在着监管盲区,过去存款都是通过网点,比较少通过互联网来进行。如果是银行的理财产品,线上可以销售,但是要牌照,第三方互联网平台不一定有这样的资质。”

一位曾经在第三方平台工作的知情人士则详细向记者介绍了银行与平台之间的对接模式以及分成模式 :银行跟互联网平台合作存款业务的成本构成主要有两部分,第一个成本是银行给到互联网平台上的储户成本,是以存款利息结算,一般都在5%以下;第二个是给这些互联网平台的成本,大概年化在千三到千五左右,如果是村镇银行的话可能会高一些,大概在千五,如果是城商行这些在千三,综合成本加起来在5%左右。

BITGET交易所官网

BITGET交易所官网