南财理财通课题组 陈子卉、薛茹云

据南财理财通最新数据,截至2023年6月8日,今年来全市场已发行净值型银行理财产品12,139只。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)产品占比4.55%,二级(中低风险)产品占比85.21%,三级(中风险)产品占比8.16%,四级(中高风险)产品占比0.31%,五级(高风险)产品占比1.77%。

从投资性质来看,固收类产品占比95.97%;混合类产品占比2.21%;权益类产品占比0.43%;商品及金融衍生品类产品占比1.40%。由此看出,固定收益类产品仍占据理财产品的主流。

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系研究助理进一步核实。

九成上榜产品近3月无回撤,浦银理财“月月鑫(私银新客)”近3月年化收益率达8.04%

南财理财通数据显示,截至6月2日,在理财公司投资周期为1月的纯固收产品近3月收益榜单中,有七家理财公司产品角逐榜单前十。其中,工银理财上榜产品数量最多,有3只;光大理财有2只产品上榜;浦银理财、徽银理财、招银理财、兴银理财和中邮理财各有1只产品上榜。(注:同系列产品仅保留一只上榜)

与上期同维度榜单相比(详情请见关联文章),本期上榜产品的算术平均收益率为年化5.69%,与上期保持一致。浦银理财“月月鑫(私银新客)”、招银理财“招睿天添金进取型T款”和中邮理财“邮银财富·鸿运周期30天型1号”为新进入榜单的产品。

从收益角度看,浦银理财“月月鑫(私银新客)”以8.04%的近3月年化收益率摘得榜单冠军,同时徽银理财“安盈月月开4号”和工银理财“鑫稳利个人月开第1期”分别以近3月6.74%和6.08%的年化收益率位列亚军和季军。

值得注意的是,本期有九只上榜产品近三月无回撤,剩余一只招银理财产品——“招睿天添金进取型T款”近3月最大回撤也仅为0.01%,课题组认为这或与近期债市表现较好有关。

养老理财净值披露频率不一,产品收益率如何可比?

据南财理财通数据,截至2023年一季度末,共有10家理财公司合计发行51只银行养老理财产品。南财理财通课题组曾报道了养老理财成立以来的收益表现(请见文章《中邮理财“财富鑫鑫向荣”斩获混合类理财榜单冠军,养老理财启动分红,年化收益最高达5.02%》),本期《机警理财日报》聚焦养老理财的净值披露频率,探寻该类产品收益率可比情况。

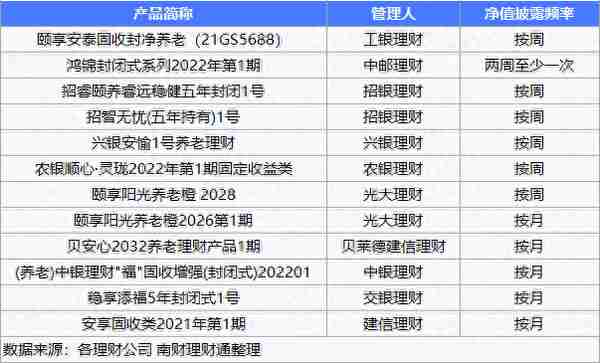

课题组从10家理财公司发行的51只养老理财产品中选取12只产品进行净值披露频率的监测,每家理财公司至少选取一只产品。

据课题组梳理,养老理财样本的净值披露频率大致有以下三种情形:

第一类为按周披露,该类产品至少每周披露一次净值,估值日通常为每周最后一个交易日,目前尚无养老理财能做到在每个工作日披露净值。此类型产品有招银理财的“招睿颐养睿远稳健五年封闭1号”和“招智无忧(五年持有)1号”以及兴银理财“兴银安愉1号养老理财”等。

第二类为按月披露,该类产品每月至少披露一次净值,估值日通常为每月最后一个交易日,也存在以每月15日或每月第3个周三为估值日的情况。此类型产品有中银理财“(养老)中银理财福固收增强(封闭式)202201”、交银理财“稳享添福5年封闭式1号”和贝莱德建信理财“贝安心2032养老理财1期”等。

第三类为至少每两周披露一次净值。例如中邮理财“鸿锦封闭式系列2022年第1期”。

课题组发现,除净值披露频率不同外,养老理财在净值披露上还存在其它不一致的情况,包括同一产品在不同渠道的净值披露效率不同、同一理财公司不同养老产品净值披露频次不一等。具体情况如下所示。

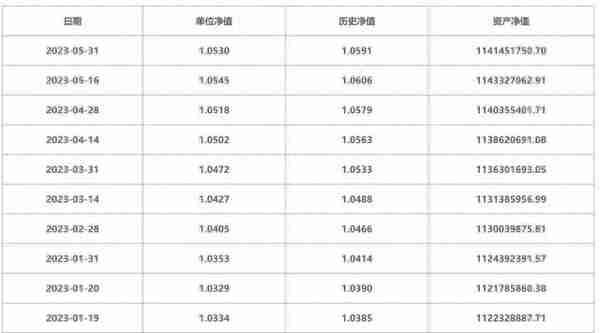

单个养老理财产品净值在各平台的展示更新时间不一。以中银理财“(养老)中银理财福固收增强(封闭式)202201”为例,该产品在发行机构官网与在代销渠道APP上的净值更新进度不一致。截至6月8日,该产品在中国银行手机APP上的净值已更新至6月1日,而在中银理财官方网站的净值仅更新至5月11日。

(中银理财“养老中银理财福固收增强(封闭式)202201”;数据来源:中银理财官网)

(中银理财“养老中银理财福固收增强(封闭式)202201”;数据来源:中国银行手机APP)

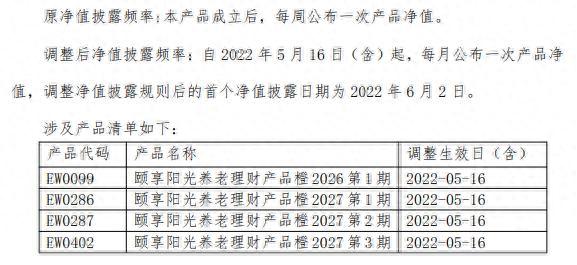

同一理财公司养老理财产品净值披露的频率不同。例如:光大理财“颐享阳光养老橙 2028”的净值为按周披露,每周最后一个交易所工作日及开放日/封闭期投资日为估值日;而同系列另一款产品“颐享阳光养老橙2026第1期”的净值披露则显得没有章法。课题组注意到,该产品在成立初期也是按周披露净值。初始产品说明书显示,该产品每周最后一个交易所工作日为估值日。在2022年5月份时,产品切换了净值披露频率,由原先的每周披露改为每月披露,但实际上产品的披露频率颇具“跳跃性”,该产品在今年3月份净值披露次数为2次,2月份仅披露1次,1月份为3次。

(光大理财“颐享阳光养老橙2026第1期”2023年以来净值披露;数据来源:光大理财)

(光大理财“颐享阳光养老橙2026第1期”净值披露频率调整公告;数据来源:光大理财)

那么,是否理财产品净值披露越频繁越好呢?每日或者更高频率的业绩展示对投资者认识产品业绩表现会更为全面,但是基于理财产品的净值波动情况,在数值统计与业绩展示之间可以有一个平衡。虽然目前银行理财无法做到像公募基金一样每个工作日披露净值,但大部分理财产品已经做到每周披露一次净值或者一周披露多个净值。

一般而言,所披露净值的间隔越长,净值数据能反映的信息量越少,对市场真实情况的反映程度会有所降低。因此将月度披露净值的产品与周度披露净值的产品进行业绩比较,可能会有失公允。而市面上多数理财产品净值为按周披露,为使大部分理财产品的收益具备可比性,南财理财通在统计理财产品净值表现时,通常会剔除近两周未公布净值以及按月披露净值的理财产品,并按单利计算产品收益。

在信息披露的频率和时效方面,据《商业银行理财业务监督管理办法》第五十七条,商业银行应当在每个开放日结束后2日内,披露开放式公募理财产品在开放日的份额净值、份额累计净值、认购价格和赎回价格,在定期报告中披露开放式公募理财产品在季度、半年和年度最后一个市场交易日的份额净值、份额累计净值和资产净值。商业银行应当至少每周向投资者披露一次封闭式公募理财产品的资产净值和份额净值。

南财理财通课题组认为,倘若一只理财产品的说明书显示为按月披露,但在实际操作上理财公司却根据产品业绩选择性地进行周度披露、十日披露或月度披露,这会给理财公司“报喜不报忧”提供空间。

此前21世纪经济报曾独家报道,银行理财产品过往业绩展示有望迎自律新规。《理财产品过往业绩展示行为准则》涵盖“三条禁止行为”:不得展示成立未满1个月的理财产品过往业绩(现金管理类产品除外),任意过往业绩展示区间不得低于1个月;不能片面夸大或刻意选择性展示理财产品过往业绩,不得采用不具有可比性、公平性、准确性的数据来源和方法进行过往业绩比较;销售宣传文本只能展示该产品或本公司同类产品的过往业绩和最好、最差业绩,不得仅展示理财产品特定区间或部分区间的过往业绩等。

截至2023年一季度,养老理财产品规模合计已超千亿。我国是人口大国,随着老龄化人口比率的抬升,养老需求极大,养老资管产品的管理应当更加标准化,而增强养老理财产品业绩表现的可比性是其中可以完善的一环。

声明:稿件内容引用或转载请注明出处。

好消息!南财理财通将为财经记者免费开通vip数据账号,22万只银行理财360度产品周期大数据应有尽有,欢迎您在文末联系课题组。

(数据分析师:马怡婷;实习生:杨晓丽)

(课题统筹:汤懿兰)

更多内容请下载21财经APP

BITGET交易所官网

BITGET交易所官网