01

坏消息是,目前市场上,还苟延残喘的那几根预定利率4.025%的年金险独苗中,相对性价比最高的招商信诺“自在一生”,明天就要GG了(原来说可以撑到明晚11点,但实际上很可能明天白天就会停售了)。

这个问题力哥之前有的没的提过两嘴,因为临近收摊,这几天后台问的人超多,小宝说都来不及回复消息…

前两天,还有两个久未联系的老同学也突然微信我要不要买点年金险,其中还有一个是20多年没联系过的小学同学(班级群加了好友后就从没说过一句话)……

大概真是因为今年世道不太好,身边都是各种降薪裁员失业的消息,倒逼越来越多的人萌生了理财意识,但又觉得现在这世道太不靠谱,动不动各种亏钱,不敢轻易做有风险的投资,就把目光集中到年金险上了。

所以我寻思着,还是最后再好好说一次吧,不然很多人以后真会后悔……

02

老龄化和少子化问题,在今天中国已是个烂大街的显学。

对国家来说,这个局面会对未来中国经济发展造成重大负面影响,也会成为压垮大多数城市房价最关键一根稻草。

对个人来说,则意味着未来养老负担会更重。

一方面,伸手要领养老金的退休老人越来越多(老不死的人越来越多),交养老金的青壮年越来越少(越来越多的宅男剩女丁克不生孩子),国家的养老金账户一定严重亏空,所以我们不能对社保养老金的发放标准寄予很高期望,反正国家肯定会给你发钱,饿不死你,但也别想过上多滋润的生活。

另一方面,少子化意味着未来能从事养老服务的青壮年严重不足,价格上涨速度直逼医药费,这些大额刚需支出,也会让穷人退休后日子更难过。

也就是我们常说的,“老无所依”。

终极解决方法,力哥之前说过多次——

最管用的方法是,多生孩子。

未来最稀缺的资源是青壮年劳动力,而不是你手里的股票基金债券黄金。

当然,每次说起这个理财建议,都有无数人反驳:

一,房价那么高,生活压力那么大,我自己生活都结结巴巴,哪生得起孩子?

二,孩子生再多,没条件给予精英教育,以后长大了还是重复自己悲催命运,给有钱人做牛做马搬砖干活,自己都活不好,还指望帮你养老?

三,看看满大街的不肖子孙,别说帮你养老了,能不天天啃老就谢天谢地了,我生这种又糟心又赔钱的玩样儿干啥?

你们说的都没错,你们不生各有各的理,我完全理解。

我压根没想说服你们,我是说给那些听得懂我在说啥,也有能力多生孩子的人听的。

次管用的方法,是多囤几套一线和强二线市中心的商品房,而且是房龄较新(2007年以后新建的)的普通住宅,老破小不算,哪怕带学区的老破小也不算(30年后学区不值钱),商铺写字楼公寓小产权房之类的就更不算了。

长期看,不说房价怎么走,至少这些房子的房租,肯定能跑赢通胀,也不会突然来个负油价倒欠银行几百万之类的鬼故事,不需要我们认知升级,不断学习新知识新事物,只要不傻到随随便便把房子卖掉,都能安度晚年。

但这个建议,大部分中国人也够不上投资门槛……

再次一级的建议,才轮到买一点人工智能指数基金。

赌未来人工智能大发展,一定程度上替代人工的养老服务。

这条虽然投资门槛很低,但赌博成分比较重……

03

以上三条,纯属力哥个人观点,海外经验和国家层面的建议,是要建立“养老三支柱”。

第一支柱,就是国家发的社保养老金,保证你不饿死,每天一碗咸菜肉丝面还是吃得起的,但出国旅游就算了。

第二支柱,就是单位搞的非强制的企业(职业)年金。

这里说的企业年金,和本文推荐的年金险是两码事。

企业(职业)年金是企事业单位给员工提供的一种可选福利,也就是单位和职工一起出钱,给职工开一个养老年金账户,等退休后可以多领取一笔养老金。

相当于是社保养老金的补充。

第三支柱,就是我们自己未雨绸缪,提前准备的各种口粮。

像养老储蓄、基金定投、房产、养老保险,都算。

其中长期看,收益最高的,是基金定投。

但基金定投这件事非常反人性,市场波动大,操作难度更大,对投资者的时间精力和心性智慧都是巨大的考验,力哥要不停给大家做知识科普+心理按摩,有些荔枝才能坚持到曙光来临的那一天。

而大部分普通人,没有外力督促的情况下,和减肥一样,都会功亏一篑,最终得出“什么狗屁定投就是骗人”的结论。

反之,最简单无脑,不需要考验人性,也不需要掌握多少专业知识,更不需要你花费大量时间观察琢磨管理各种投资组合的,而且收益确定性最高的,就是养老保险。

04

养老保险,分四类:传统型、分红型、万能型和投资连结型。

力哥以前吐槽过:分红险不分红,万能险不万能,投连险只连高风险不连高收益……

这话显然不够客观,但的确在现实中,发生过很多这样的负面案例。

分红险、万能险和投连险都有一个致命弱点:长期收益不确定。

保险公司往往会给你一张收益演算表,未来市场如果出现不同走势,你的预期收益分成低、中、高三档。

保险代理人给你重点描绘的,往往是最高的那档收益,而你眼馋的,也是这一档收益。

你说不对,人家是给我看了过去这些年的真实分红的收益,的确表现不错啊。

亲,“过往业绩不代表未来表现”,这句话是不是听着很耳熟?

力哥之前在《这三个至关重要的数字,大家务必牢记》一文里说过,大趋势上看,中国未来GDP、CPI和无风险收益率(包括LPR)都会逐步下降,想取得过去那么高的理财收益,难度会越来越大。

日本和欧洲现在是负利率,美国是零利率,中国若干年后,也逃不出这个历史规律。

上面这篇文章,没看过的,强烈建议一定看下。

所以真实情况是,低档收益也就是保低收益肯定没问题(最高不超过2.5%),中档收益就有一定不确定性了,至于高档收益,基本就是画大饼,别太当真。

反正合同里都明说了,收益是不确定的,几十年后,就算只给你2.5%保底收益,你也拿人家没办法。

对了,其中的投连险,又分成两个账户,投资账户可以有相当比例的资金进入股市,自负盈亏,So……收益不确定性会更高。

这年头,什么最稀缺?

确定性。

而所谓的年金险,就是养老保险中,最传统最朴实的那一种——给出确定收益率。

也就是说,保险公司说好给你的回报,是买保险时就提前在合同里写死的,没有任何回旋余地,不管未来经济是通胀还是通缩,是病毒肆虐还是世界大战,也不管保险公司经营业绩怎样,它都必须给——哪怕给到公司现金流枯竭,也要硬着头皮给。

你说最糟糕的局面,万一保险公司破产了,怎么办?

首先,保险是特殊监管行业,全世界的保险公司都不能随便破产,否则就不叫“保险”公司了。

其次,法院审核通过保险公司破产时,必须指定另一家更强大的保险公司接收原公司所有的客户和保单权益,所有保单权益照旧履约。

在中国,大概率这种接盘侠就是国寿之类的国有大型险企。

最后,我们是社会主义国家,我们银证保的安全系数和监管的严格程度,比欧美国家更高。

08年金融危机那会儿,美国几千家银行倒闭,中国历史上发生过几次银行倒闭事件?

去年包商银行一屁股烂账的处理结果,看到了不?宇宙行三下五除二外科手术式全面接管了。

西方资本主义的价值观中,排第一位的是自由,政府不能剥夺老百姓上街去死的自由,老百姓可以持械上街抗议。

咱是东方社会主义国家,排第一位的价值观是社会安定和谐,好死不如赖活,大家都有饭吃才是王道,所以政府也是大包大揽型的。

P2P是野鸡货,风险太高,别给我以后埋坑,索性全给我弄弄死了事,但保险公司是持牌的正规金融机构,所以,你懂的~

05

之前保监会一直规定,年金险最高预定利率不能超过3.5%。

因为对保险公司来说,收了你的保费,这叫负债,利率定太高,资金成本就很高,要么以后经营压力很大,会提高破产风险,要么为了获得更高收益稳住盘子,会持有更多比例的高风险品种(比如股票),同样很危险。

前些年经济还可以的时候,随着市场整体收益率提升,3.5%的年金险没有足够的市场竞争力,卖不动,保监会就放宽利率上限,允许最高上浮15%,3.5%*115%=4.025%,这就是眼下4.025%利率年金险的由来。

回到去年写的那篇文章:《这三个至关重要的数字,大家务必牢记》,银保监会去年意识到,4.025%预定利率,长期看,对保险公司来说,还是风险太高了。

也就是监管层已经预见到,20-30年后,想在中国获得4%+的投资回报率,是件非常困难的事。

这年头,一切为W稳让路,稳妥起见,银保监会宣布,去年年底,所以预定利率上浮到4.025%的年金险,都要GG。

所以今年新出的年金险,预定利率都在3.5%之内。

还有那么两三个之前在售的4.025%年金险,因为种种原因,一直拖着没下架,还在偷偷卖……但银保监会火眼金睛,可没放过你,所以“自在人生”的“末日”,就是明天,还很可能撑不到明晚11点。

你可能觉得4.025%的收益率好鸡肋,我随便买个银行+存款或债基都很容易跑赢。

但买年金险的着眼点,根本不是这一两年的收益,也不是看5-10年后,而是看20-50年后!

你现在买5年期智能存款,能给到5%的单利,但5年后这笔存款到期,你再要从市场上找到5%的理财,可能就很难了。

10年后呢?大概率找到4%的都很难。

20年后呢?大概率找到3%的都很难。

……

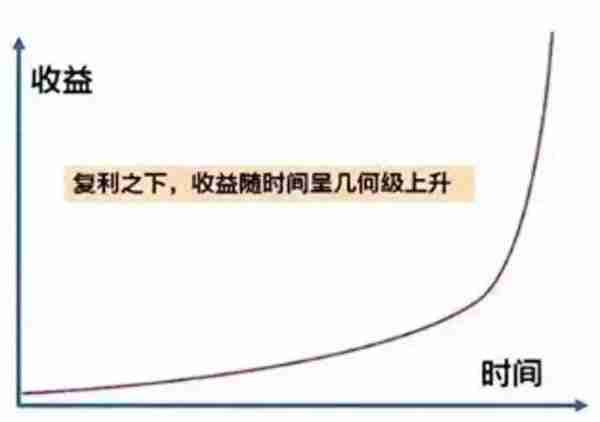

注意,上面说的存款给的利息,是单利,也就是永远只算本金,不算利息利滚利的乘数效应,而年金险给的4.025%预定利率,是复利,也就是每年产生的利息,都可以当做新的本金,继续滚动产生新的利息。

单利和复利,差别有多大呢?

持有10年,复利4%=单利4.8%;

持有30年,复利4%=单利7.5%;

持有50年,复利4%=单利12.2%。

时间越长,差别越明显。

所以力哥一直强调:年轻人要尽早开启工作收入+理财收入的双核复利引擎。

别觉得持有50年是很扯淡的事,年金险可以一直领到你老死。

假如你现在30岁,50年后也就80岁。现在上海人均预期寿命都快84了,未来生物科技大爆炸,我们这代人活到八九十岁是很司空见惯的。

也正是这个原因,国家养老金才会hold不住……

06

年金险的购买门槛其实非常低。

年龄限制上,55岁以下的都能买。

起投金额上,最少1万元就能买,觉得不够,以后还可以加,最少1000元整数倍往上加。

缴费年限上,最长可以把缴费期限拖长到20年。

一般眼下现金流不是很宽裕的,特别是有房贷和子女教育负担的,建议尽量拖长缴费年限,降低当下的现金流压力;反之,如果眼下手里钱太多,放哪都觉得不安稳的,则可以提高每年的保费,缩短缴费周期。

领取时间上,可以选择55岁、60岁或65岁开始领。

越早领,越早开始享福,但复利效应弱一点,越晚领,则福利效应更明显,累计投资收益会更高。这就因人而异了。

领取方式上,可以选一年领一次,或一个月领一次,反正一直领到老死。

你可能会问:假如我保费全交了,还没到领年金时就挂了,或者刚领了没几个月年金就挂了,岂不亏大发了?

保险合同约定,至少保证投保人领取20年,如果没领满就不幸去世了,这笔钱就是遗产,家人可以继承,相当于寿险。

反正这种一看就能发现的亏,保险公司肯定不可能占你便宜,一定会给你各种补上的。

当然,还有一些更细节的投保技巧,比如领取到一定年限后,其实可以考虑直接退保,拿回保单里的现金价值,反而比一直领到老死那一天更划算,这些就不展开了。

BITGET交易所官网

BITGET交易所官网