受央行释放流动性的影响,货币基金收益率持续下滑。与此同时,银行大力推出类货基产品抢占市场。

据了解,民营银行异军突起纷纷加入战场。近日,微众银行大力推出了年利率超4%的智能存款+业务。

民营银行短期存款利率高

记者发现,微众银行近日推出了智能存款+业务。存款时间越长,获得的利息越高。具体来看,存款时间在1个月以内,存款利率按照2.8%计算;存款时间只要超过1个月,其利率水平自4%至4.5%不等。

事实上,民营银行的现金管理产品利率普遍较高,尤其是短期存款产品。

记者发现,苏宁银行旗下“升级存”产品,同样是一款现金管理产品,可以随时支取。截至11月7日,苏宁银行升级存的支取收益率达到3.98%。目前,该行针对“升级存”推出了“升级存3000一个月送苏宁卡”的活动,若算上额外的赠送金额,该行短期现金管理的回报收益比较高。

同时,记者了解到,具有阿里背景的网商银行同样推出了较高利率的现金管理产品,该行旗下“定活宝”产品给出了3.2%的支取收益率。

事实上,现金管理市场的争夺非常激烈。记者了解到,中国银行、招商银行、华夏银行等大部分银行都推出了现金管理产品,流动性高,可实现随时支取。其中部分产品存入时间越长,利率回报越高。

从目前来看,民营银行的现金管理产品优势多于传统银行。

1.民营银行的利率水平高于传统银行。

微众银行“智能存款+”存入时间5年以内,年利率在2.8%至4.5%不等;苏宁银行“升级存”今日支取利率为3.98%;网商银行“定活宝”今日支取收益率为3.2%。

然而,传统银行推出的一些现金管理产品,呈现出阶梯式利率,即存入时间越长收益越高。但若短期存入7日,部分产品收益率不及3%。

以中国银行日积月累收益累进为例,最高年化收益率为2%至3.75%不等,存入时间达到1个月,其年化收益率为3.4%;以招商银行步步生金2号为例,其预期年化收益率在2.9%至4.1%不等,存入时间达到1个月,年化收益为3.8%。

2.民营银行起购门槛低,50元起购,追加金额也没有限制。

微众银行“智能存款+”、苏宁银行“升级存”的起购金额为50元,追加金额也没有限制。

相较而言,大部分传统银行现金管理产品的起购金额为5万元,追加金额为1000元及1000元的整数倍,或者为10000元及10000元的整数倍。不过,也有如华夏银行天天理财等部分产品的起购金额已降至1万元。

整体来看,民营银行起购门槛远远低于传统银行。

3.非常便捷,绑定任何银行卡都可以存入。

微众银行、网商银行、苏宁银行采取了“开通电子账户、绑定银行卡”的形式。用户只需要在APP填写手机号码,上传身份证即可获得相关银行的银行电子账户。同时绑定银行卡,就可以购买的现金管理产品。

一般来说,用户可以随时购买现金管理产品。据相关人员表示,用户需要取出资金时,基本可以实现资金实时到账电子账户,而微众银行可以实现资金实时到账银行卡。因此,对于用户来说,民营银行增加了电子账户的形式,但实际操作也比较快捷。

相较而言,对于其他传统银行来说,只有办理相关银行的银行卡,才可以参与买入相应的现金管理产品。

另外,从计息规则来看,民营银行的存款存入依然延续了当日起计息的方式,对存入金额没有较大限制。从赎回规则来看,民营银行部分产品可以实现实时赎回到账,部分产品则需要T+1日到账。

值得注意的是,微众银行“智能存款+”采取了“后进先出”的取出规则,即按存入最近的时间往前逐笔取出,同时结算取出金额的利息。这一规则的确定,意味着可以让用户存入利息最大化。

货币基金收益率持续下滑

现金管理市场优势渐弱

货币基金的收益率持续下滑。据Wind数据统计显示,截至11月6日,649只货币基金平均7日年化收益率为2.71%。

以余额宝为例,该平台接入了11只货币基金产品。截至11月6日,博时合惠A的7日年化收益率为3%,其他中欧滚钱宝A、国泰利是宝、华安日日鑫A等其他货币基金的7日年化收益率均跌破3%。

余额宝相关货币基金11月6日年化收益率:

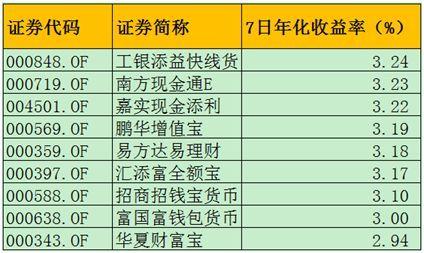

腾讯理财通的货币基金收益率大都维持在3%左右。截至11月6日,工银添益快钱货币、南方现金通E、嘉实现金添利、鹏华增利宝、易方达易理财、汇添富全额宝、招商招钱宝货币A、富国富钱包货币7日年化收益率分别为3.24%、3.23%、3.22%、3.19%、3.18%、3.17%、3.1%、3%。

一位券商分析师表示,多政策助推资金回流表内、支持实体经济融资,货基产品难见新成立,存量规模扩张速度持续放缓,货基收益率预计未来一段时间内继续延续下行。

BITGET交易所官网

BITGET交易所官网