10月3日晚上,日元汇率出现巨大的波动。

在22点07分,日元汇率突然向上脉冲,一度摸到150的高点。

但仅过了3分钟,在22点10分,日元汇率突然出现瞬间1.7%的巨大波动,一下子从150升值到147,然后又瞬间拉回到149附近震荡。

这就有可能是日本央行出手干预。

去年9月和10月,日本央行有过3次出手干预,其中两次都出现类似于这种异常波动,我们可以来对比看看。

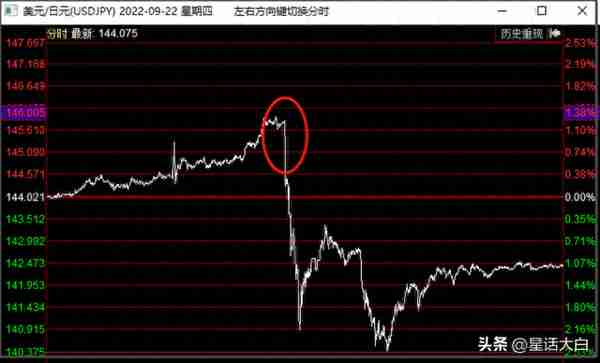

2022年9月22日的分时图如下。

可以看到,也是一个瞬间大幅升值的走势。

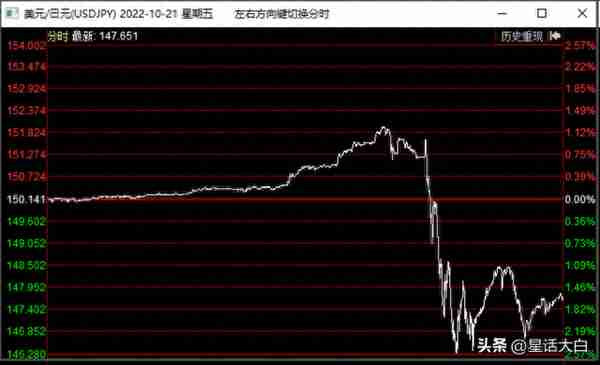

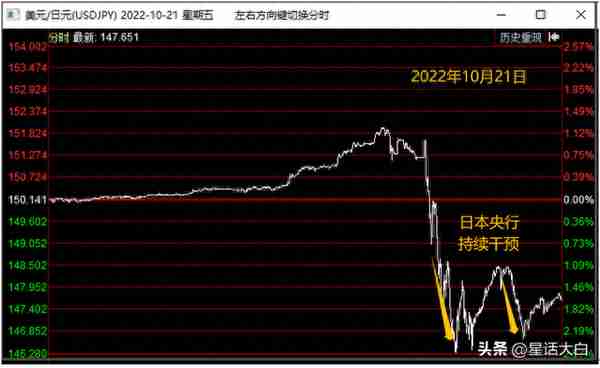

2022年10月21日,也是同样有一个瞬间大幅升值的走势。

所以,类似这样分时走势有瞬间的大幅波动,那么基本可以高度怀疑,这是日本央行出手干预了。

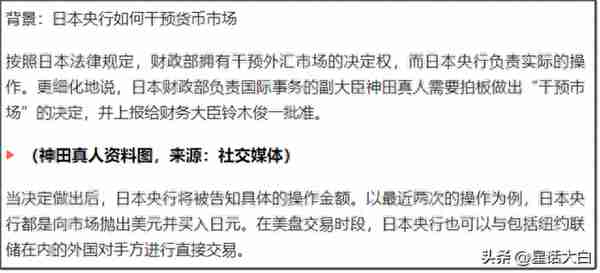

日本干预的手法,就是直接在市场抛出美元,买入日元。

在美盘交易时段,日本央行也可以与包括纽约联储在内的外国对手方进行直接交易。

同时说明一下,按照日本法律规定,财务省拥有干预外汇市场的决定权,而日本央行负责实际的操作。

所以,大家看到一些相关报道时,有的会说日本央行干预,有的会说是日本财务省干预,不过这两个说法实际上并没有太大区别,都可以视为日本官方对汇率的干预。

有机构测算,去年9月22日,日本央行出手干预,花了约249亿美元。

去年10月21日,日本央行干预是花了约358亿美元。

那么这一次日本央行到底有没有出手干预汇市呢?

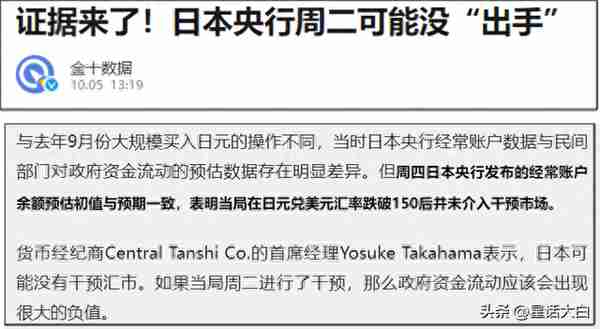

10月5日,有一些最新数据公布。

10月5日,日本央行发布的经常账户余额预估初值与市场预期一致,并没有出现明显出入。

如果日本央行大额抛售美元,买入日元,那么经常账户余额会跟市场预期值有较大出入。

所以,有市场分析师认为,日本可能没有干预汇市。

但也需要注意,这些分析师的用词也比较谨慎,只是说“可能”还没干预,并没有明确说日本央行完全没干预。

而且,日本高级官员在10月4日拒绝证实他们是否入市干预,没有否认,也拒绝证实。这个态度还是比较微妙的。

我个人是认为,从10月3日日元波动幅度看,有可能日本央行干预了,但花的钱不多,比如说只花了几十亿美元,那么数据上的出入就不会太大。

这个还是有一些依据。

去年9月和10月两次干预,日元的瞬间升值幅度都是超过3%,而且明显在收盘时,升值较多,也就是日本央行买入日元,是有持续性的,不是瞬间买完就不管了。

而这次10月3日,日元汇率是集中在1分钟内瞬间波动了1.7%。

波动幅度小于去年的3%,并且升值完,就瞬间贬值回149。

所以分时图形上,甚至都看不到有摸到147的最低值,因为停留时间太短,就那么一瞬间摸了一下。

所以,有理由怀疑,日本央行这次动用的资金并不多,可能就几十亿美元。

并且日本央行只是在10月3日22点10分瞬间大量交易做多了一下日元,把一些做空日元的空单砸爆,做了一个插针行情后,并没有后续持续做多日元。

也就是一锤子买卖,并没有花多少钱,所以日元在10月3日也仍然收盘在149,并没有升值多少。

所以,总体来说,日本央行这次应该还是有很大可能出手干预了,只是干预力度没有去年那么大。

后续,如果日元汇率继续贬值破150的话,那么日本还是有可能继续出手干预。

那么这里有一个关键问题,日本干预汇率的美元是从哪里来。

最简单答案就是直接动用外汇储备来干预汇率。

去年9月和10月,日本外汇储备都有明显的骤降。

但我们还可以更进一步问,日本用了外汇储备里的哪一部分资金来稳定汇率?

日本当前1.25万亿美元的外汇储备里,有1.11万亿美元已经买了美债,占比高达88.8%,只有1400亿美元资金没有买外汇储备。

那么我们都知道,各国央行的外汇储备不能都拿去买美债,还留有一部分资金机动,用于满足日常换汇需要。

日本外汇储备有88.8%都拿去买美债,已经是超高的水平。

像我们外汇储备有3.16万亿美元,持有美债8218亿美元,占比只有26%,远小于日本的比例。

所以,日本一旦需要动用外汇储备稳汇率,有很大可能需要被迫抛售美债。

而我们减持美债,主要还是以到期不续的方式来减持,这样就不会出现亏损。

中途抛售美债,会因为债券价格的下跌,出现亏损。

现在由于美联储激进加息,美债收益率飙涨,债券价格大跌。

比方说,美国10年期美债的期货价格,已经从2020年140峰值,跌到现在107。

要是有人在2020年买入10年期美债,现在被迫抛售美债的话,就会出现严重亏损。

当然,他要是不中途抛售的话,选择持有到期,就不会出现亏损,仍然可以跟美国财政部拿回本金和利息,否则美国就会债务违约。

所以,像日本这样,一旦出现汇率大幅贬值,需要动用外汇储备来稳汇率的时候,超高的美债持有比例,就会有严重的副作用,会浮亏变成实亏,出现严重亏损。

可能有人会问,怎么确定日本是抛售美债来稳汇率?

这个也可以从日本持有美债的数据看出端倪。

如图所示,去年9月和10月,日本持有美债规模都是出现大幅下降。

2022年9月是单月减持了796亿美元。

2022年10月是单月减持了520亿美元。

这都是比较罕见的大量减持。

日本正常单月的增减持美债,最多也就是200亿美元左右。

这样单月减持了796亿美元,显然是属于不正常波动,这也说明,去年9月和10月,日本两次干预汇市,就是通过抛售美债来实现的。

日本的做法就是,日本央行先抛售美债,换成美元后,再把美元换成日元,这样等于做多日元,从而达到给日元护盘,才会导致日元汇率突然瞬间出现巨量交易,然后有不正常的大幅升值波动。

汇率市场正常单日波动都在0.5%以内,单日有1%的波动都算比较大了,更别说这样在几分钟之内,瞬间超过3%的巨大波动。

当然,去年9月和10月,日本央行是总共花了600亿美元来稳汇率,这么大资金,日本只能被迫抛售美债。

不过,这次日本央行如果只是花几十亿美元,小额护下盘,那么可能还不用抛售美债。

但我们也需要注意,10月3日晚上,美国10年期国债收益率,也有一些异常波动。

在10月3日21点50分,美国10年期国债收益率有一个不太正常的“旱地拔葱”式的飙涨,一般这种走势只会出现在,有大资金同时集中大量交易。

也就是说,美国国债市场,在10月3日21点50分,出现集中的大量抛售。

然后到了22点10分,日元汇市突然出现大量集中买入日元,使得日元汇率瞬间升值了1.7%,但又马上贬值回去,出现异常波动。

美债和日元,这两个市场在这么接近的时间里,先后出现异常波动,还是可能有一些关联。

美国财政部公布的各国持有美债数据是滞后两个月公布。

日本10月的持有美债数据,得等到12月才会公布。

我们可以等两个月后,看日本10月持有美债数据就知道了。

我个人是认为,假如日元汇率后面进一步贬值,日本央行可能还是会先持续小额抛售美债,来减缓日元贬值的速度,等撑到今年底或者明年初,等10年期日债收益率上涨到1%,日本央行还是有可能转向加息的,结束当前无限量化宽松的大印钞模式。

也就是日本央行虽然可能干预,但干预力度不会有去年那么大。

因为日本财务省负责汇率的副大臣前几天刚表示,他正与美国财政部保持密切联系,双方达成协议称,任何多余的干预行为都是不受欢迎的。

显然,如果日本跟去年一样大幅抛售美债来稳汇率,美国是会不高兴的,会从各方面给日本压力。

另外,日本在10月3日汇率异常波动之前,日本财务大臣是有过公开表示,不会因为单纯跌破某个点位而出手干预,但若波动较大,则有干预的可能。

虽然各国央行都会明确说不会在具体某个点位干预,但实际上都还是有一个心理阈值。

日元汇率150的点位,就是一个比较关键的点位。

上世纪80年代,广场协议签订后,日元汇率就大幅升值,这中间日元汇率有过两次较大幅度贬值。

一次是1990年泡沫破裂期间,日元汇率一度贬值到160。

一次是1997年亚洲金融危机爆发后,日元汇率在1998年一度贬值到147。

所以,150确实是一个比较关键的临界点位。

值得注意的事,之前日元汇率两次到达150附近时,分别是出现90年代日本泡沫破裂,还有亚洲金融危机。

可见,日元汇率大幅贬值,在某种程度上,也是金融危机爆发的一个征兆。

我之前也跟大家详细梳理过,1980年以来,美国每次大幅加息之后,从首次加息开始的2-4年内,都会爆发金融危机。

美国这次是2022年3月开始加息,按照首次加息后的2-4年内,大概就是2024年-2026年这个时间段爆发金融危机。

快的话,可能未来半年内就会爆发世界金融危机。

慢的话,可能就是未来1-2年爆发。

至于是快,还是慢,这个取决于美联储11月还加不加息,以及美联储明年降不降息。

所以,最近这两年,我们还是得多多提高风险意识,小心谨慎一些为好。

本文来源“大白话时事”公众号。

作者:星话大白。

BITGET交易所官网

BITGET交易所官网