南财理财课题组 黄桂煊、实习生卓晓梅

据南财理财通最新数据,截至2023年6月28日,今年来全市场已发行净值型银行理财产品13,876只(含私募产品)。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)产品占比4.81%,二级(中低风险)产品占比84.96%,三级(中风险)产品占比8.19%,四级(中高风险)产品占比0.31%,五级(高风险)产品占比1.72%。

从投资性质来看,固收类产品占比96.03%;混合类产品占比2.21%;权益类产品占比0.44%;商品及金融衍生品类产品占比1.32%。由此看出,固定收益类产品仍占据理财产品的主流。

注:收益/回撤=(近3月年化收益率-近3月现金管理类产品7日年化收益率均值)/近3月最大回撤。据南财理财通数据,近3月现金管理类产品七日年化收益率均值为2.37%。

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

理财风云榜(固收+权益):中邮、华夏各上榜3只,产品近3月实际收益均大于1%

据南财理财通数据,截至6月21日,在理财公司投资周期为1-3个月(含)的“固收+权益”公募型产品的近3月业绩排行榜中,共有5家理财公司上榜,分别为中邮理财、华夏理财、招银理财、杭银理财和宁银理财。其中,中邮理财和华夏理财各有3只产品上榜;招银理财占2席;杭银理财和宁银理财则分别有1只产品上榜。上榜产品中,除中邮理财“邮银财富·鸿锦周期60天型1号(安盈款)人民币理财产品”投资周期为60天外,其余产品的投资周期均为90天或3个月。

从收益指标“近3月净值增长率”看,中邮理财“邮银财富·鸿锦最短持有90天5号(安盈款)人民币理财产品”以1.94%的净值增长率摘得冠军,上榜产品近3月净值增长率均超过1%,第十位的华夏理财“龙盈固定收益类专属11号三个月定开理财产品”净值增长率也达到1.18%。值得一提的是,本次榜单上榜产品竞争较为激烈,各产品之间的收益差距小,榜首的中邮理财“邮银财富·鸿锦最短持有90天5号(安盈款)人民币理财产品”相比榜尾的华夏理财“龙盈固定收益类专属11号三个月定开理财产品”,只高出了0.77%的增长率。

从风险指标“最大回撤”来看,上榜产品在回撤控制上均表现优秀,回撤最高的招银理财“招睿日开三个月滚动持有增强型固定收益类理财计划(产品代码:110303)”,其近3月最大回撤仅为0.35%,而杭银理财“幸福99季添益(周申季赎平衡型)2101期理财计划”、宁银理财“宁欣固定收益类3个月定期开放式理财18号D份额”和华夏理财“龙盈固定收益类专属11号三个月定开理财产品”则均实现了零回撤。

从绩效指标“收益回撤比”来看,除3只零回撤产品以外,其余产品的收益回撤比均超过10,表现最好的华夏理财“龙盈固收周期90天理财产品A款S份额”收益回撤比达到81.7179,由此可见,将时间范围锁定在过去三个月内,本期上榜产品均有着较高的“性价比”。

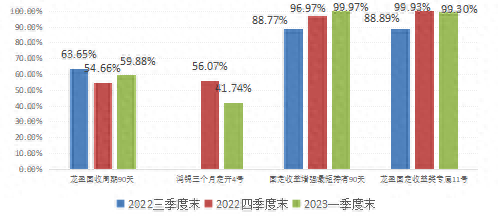

重仓资管计划 配置比例超99%

南财通课题组注意到,本期上榜产品中,有4只产品格外偏好除公募基金外的资管产品,分别为华夏理财“龙盈固收周期90天理财产品A款S份额”“固定收益增强最短持有90天理财产品A款Y”和“龙盈固定收益类专属11号三个月定开理财产品”,以及中邮理财“邮银财富·鸿锦三个月定开4号人民币理财产品”(成立于2022年06月06日),这4只产品在非公募基金资管产品上的配置比例相当高,即便有所减持也基本维持在较高水平。其中,华夏理财“固定收益增强最短持有90天理财产品A款Y”和“龙盈固定收益类专属11号三个月定开理财产品”2023年一季度末的配置比例高达99%以上,最高比例达99.97%。

(上述四款产品配置资管产品(除公募基金外)比例,数据整理:南财理财通)

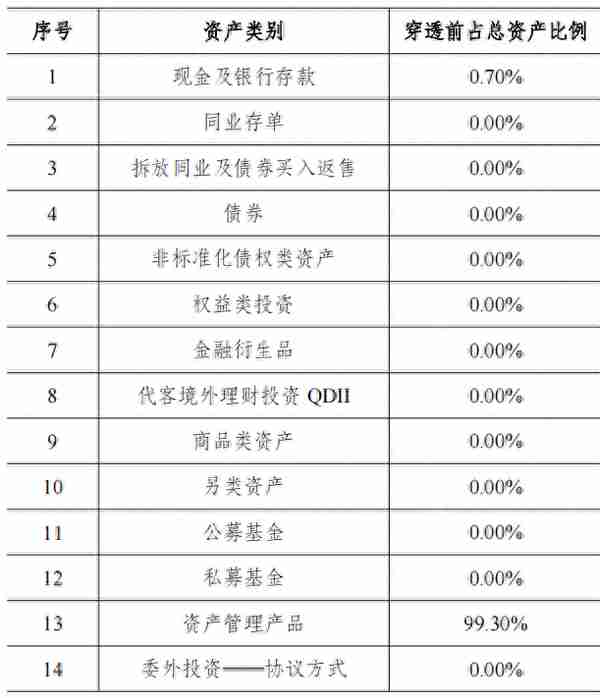

(2023年一季度末华夏理财“固定收益增强最短持有90天理财产品A款Y”前十项资产,数据整理:南财理财通)

(2023年一季度末华夏理财“龙盈固定收益类专属11号三个月定开理财产品”前十项资产,数据整理:南财理财通)

由于华夏理财“固定收益增强最短持有90天理财产品A款Y”和“龙盈固定收益类专属11号三个月定开理财产品”并未在其前十项持仓资产中披露具体投资的资管产品,因此课题组着重对中邮理财“邮银财富·鸿锦三个月定开4号”进行分析。在该产品2023年一季度末的前十项持仓资产中,第一位的“尚投中邮理财多资产低波动策略集合资产管理计划”和第二位的“中信证券星辰28号集合资产管理计划”占产品总资产比例分别为30.61%和11.13%,均超过10%。其中,“上投摩根-尚投中邮理财多资产低波动策略集合资产管理计划”是摩根基金管理(中国)有限公司于2021年6月10日设立的基金公司专户产品,产品到期日为2024年6月10日。

(2023年一季度末中邮理财“邮银财富·鸿锦三个月定开4号人民币理财产品”前十项资产,数据整理:南财理财通)

而宁银理财“宁欣固定收益类3个月定期开放式理财18号D份额”虽然未披露投资资管产品的比例,但根据其2023年一季度末的前十项资产来看,该产品同样偏好券商、信托、保险一类的资管计划,宁银理财“宁欣固定收益类3个月定期开放式理财18号D份额”前十项资产中第二位、第四位的为“光大永明资产聚优2号权益类资产管理产品”和“华润信托银松1号集合资金信托计划”,占产品总资产比例分别为8.85%%和4.57%,前者为保险资管计划,后者为信托资管计划。

(2023年一季度末宁银理财“宁欣固定收益类3个月定期开放式理财18号D份额”前十项资产,数据整理:南财理财通)

南财理财通课题组认为,随着债券市场风险凸显与权益市场的持续震荡,银行理财提升自身多资产配置能力势在必行,这需要管理人拥有更加多元化的投资策略和更优秀的资产配置能力。然而,银行理财的投研体系起步晚,覆盖面广而不专,普遍能力杂而不精,在未来较长一段时间内将会面临投入成本高而收益低的尴尬处境,因此,许多银行理财管理人将目光转向券商、信托、保险资管等发行的资管产品或公募基金定制的专户产品。这些产品一般背靠成熟的投研体系和实力强大的投研团队,尽管需要银行理财产品让渡部分投资收益,但相比于让理财公司在短时间内打造一支优良的投研团队,投资于这一类资管产品显然是性价比更高且更可行的方案,可以赋予银行理财更丰富多元的投资视野和资产内容,帮助银行理财度过投研体系缓慢发展的过渡期。

声明:稿件内容引用或转载请注明出处。

好消息!南财理财通将为财经记者免费开通vip数据账号,22万只银行理财360度产品周期大数据应有尽有,欢迎您在文末联系课题组。

(数据分析师:张稆方;实习生:杨晓丽)

(课题统筹:汤懿兰)

更多内容请下载21财经APP

BITGET交易所官网

BITGET交易所官网