近日,东莞农村商业银行股份有限公司(下称“东莞农商行”)递交港股招股书引起广泛关注。若上市进程顺利推进,东莞农商行将成为国内第四家港股上市的农商行。

根据东莞农商行招股书,该行本次IPO的联席保荐人为招商国际证券、招银国际、农银国际以及工银国际,拟募资金额为10亿美元,将用于补充资本金。而除了东莞农商行外,还有多家农商行也在排队等待上市中。

业务集中在东莞 2019年净利润48.7亿元

公开信息显示,东莞农商行始建于1952年,2004年统一法人体制改革,2009年12月完成股份制改制,是广东省率先启动改制为农村商业银行的三个试点之一。

目前,东莞农商行业务主要集中在东莞地区。目前,东莞农商行共设立了507个营业机构(含总行),下辖39个一级分支机构(含南沙分行、横琴分行、惠州支行和清新支行4个异地分支机构),182个二级支行和285个分理处,共506个营业网点。其中,502个位于东莞。

根据中国银行业协会2020年发布的《中国银行业100强榜单》,以截至2018年12月31日的总资产、核心一级资本净额等指标统计,东莞农商行是中国资产规模最大的地级市农村商业银行。

招股书数据也显示,东莞农商行实力不容小觑。2017年至2019年3年间,东莞农商行的总资产由截至2017年12月31日的3734.58亿元增至2019年末的4612.08亿元,年均复合增长率为11.1%。

业绩方面,报告期内,东莞农商行营业收入分别为87.75亿元、97.78亿元以及117.95亿元,年均复合增长率为15.9%;净利润分别为41.65亿元、44.53亿元以及48.7亿元,年均复合增长率为8.13%。

收入类型划分上,东莞农商行的主要收入来源为利息净收入、手续费及佣金净收入,前者占总收入的比重逐年增加,后者相应呈下降趋势。两项收入在2019年占东莞农商行营业收入的比重分别为71.98%以及11.6%。

在利息收入中,客户贷款利息收入成为支柱。截至2017年、2018年及2019年12月31日止年度,东莞农商行该部分收入分别为76.29亿元、82.31亿元以及98.39亿元,分别占公司同期利息收入的50.7%、52.3%及57.7%。

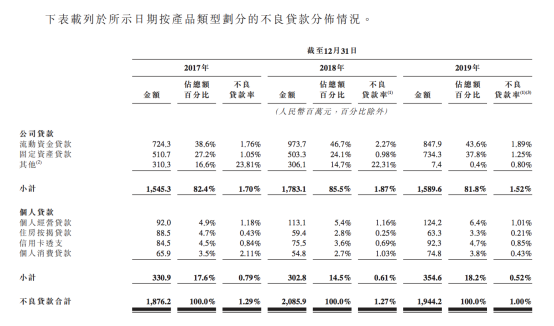

不良贷款规模194.42亿元 拨备覆盖率389.57%

圆圆君梳理东莞农商行招股书发现,东莞农商行的资产质量也处于优势地位。

招股书披露,东莞农商行不良贷款率连续两年出现下降。截至2017年、2018年及2019年末,东莞农商行的不良贷款率分别为1.29%、1.27%与1.00%;资本充足率分别为14.06%、14.84%与15.3%。

东莞农商行还在招股书中强调,公司近3年来的不良贷款率均低于目前在香港上市的中国区域性银行(含城市商业银行和农村商业银行)的算数平均水平,相应不良率分别为1.48%、1.87%及1.99%。

截至2019年12月31日,东莞农商行的不良贷款规模合计为194.42亿元。其中,公司贷款的不良规模为158.96亿元,不良贷款率为1.52%;个人贷款的不良贷款规模为35.46亿元,不良贷款率为0.52%。

资本充足率方面,2017年至2019年,东莞农商行的资本充足率分别为14.06%、14.84%、15.30%,一级资本充足率分别为11.15%、12.09%、12.65%,核心一级资本充足率分别为11.15%、12.08%、12.63%,均呈逐年走高的态势。

拨备覆盖率也呈上升趋势,分别达到约306.93%、345.74%和389.57%。而银保监会对商业银行资本充足率的要求为150%,东莞农商行的拨备覆盖率已经超过监管要求的两倍。

个人消费贷款余额年增258%

与互联网企业合作跨区小额贷款

东莞农商银行的主要业务包括公司银行、零售银行及资金业务。而前两个业务收入一直占据总业务收入的80%。

其中,截至2017年、2018年及2019年年,来自于公司银行业务的营业收入分别为40.1亿元、40.46亿元及46.72亿元,分别占同期营业收入总额的45.7%、41.4%及39.6%。

零售业务方面,同期来自零售银行业务的营业收入分别为39.07亿元、40.13亿元及45.24亿元,分别占同年营业收入总额的 44.5%、41.0%和38.4%。

而且零售银行、消费金融日趋火爆的当下,个人贷款在东莞农商行业务中的重要性持续凸显。

招股书显示,其个人贷款业务主要包括个人经营贷款、住房按揭贷款、信用卡透支及个人消费贷款。其中,截至2019年末,个人经营贷款余额为180.01亿元,占比22.5%;住房按揭贷款余额324.41亿元,占比40.5%;信用卡透支贷款余额为105.2亿元,占比13.1%;个人消费贷款余额190.9亿元,占比23.9%,仅次于住房按揭贷款,2018年末,个人消费贷款该指标占比仅10.8%。

其中,个人消费贷款的增加值得关注。2018年末,东莞农商行个人消费贷款余额为53.36亿元,到2019年末增加至190.9亿元,一年时间增加257.76%。可以说突飞猛进。

这波突飞猛进,或许与其跟互联网企业开展跨区小贷业务密不可分。在“主要服务于当地客户,审慎开展跨注册地辖区业务”的监管要求下,东莞农商行首先要突破的便是地域限制。

招股书显示,东莞农商行与某互联网头部企业合作提供跨区小额贷款。除了这一项业务外,东莞农商行网络金融部还于2018年12月正式发布D+Bank App,提供理财、存款、基金及部分财产保险等服务等。

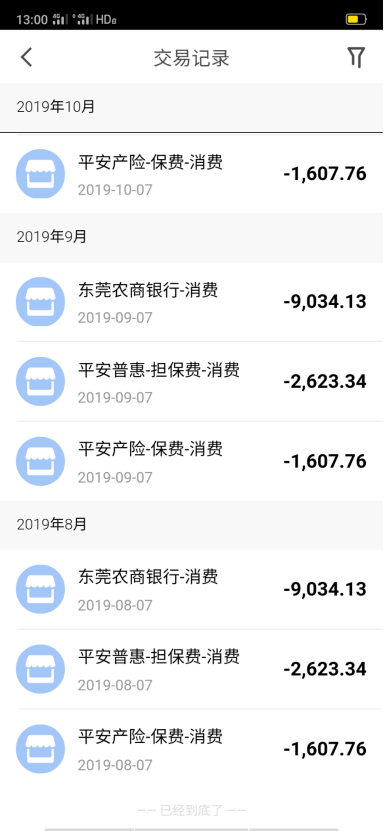

尽管东莞农商行没有披露该互联网企业的名称,但从21聚投诉、黑猫投诉等网站的帖子来看,平安普惠就是其中一个合作方。正是因为与这些企业联合开展跨区业务,东莞农商行也因此涉及到不少投诉。

圆圆君注意到,在上述投诉网站,不少用户通过平安普惠借款,实际放款方为东莞农商行。除借款利息外,贷款过程中还被收取砍头息、服务费,担保费,保险费等。

例如,21聚投诉一名投诉用户提供的扣款图片显示,借款29万元,分36期,每月还12717.56元。其中,偿还本息9345.65元,由东莞农商行扣取,保险费1366.2元由平安普惠扣取。服务费以及担保费合计2005.8元,由平安普惠融资担保有限公司扣取。

但监管此前已经三令五申,贷款中各类服务费均应算在综合贷款成本当中,不得违规收取砍头息等费用。其中,《商业银行互联网贷款管理暂行办法(征求意见稿)》明确规定,“商业银行自身或通过合作机构向目标客户推介互联网贷款产品时,应当在醒目位置充分披露贷款主体、贷款条件、实际年利率、年化综合资金成本、还本付息安排、逾期清收、咨询投诉渠道和违约责任等基本信息,保障客户的知情权和自主选择权,不得采取默认勾选、强制捆绑销售等方式剥夺消费者意思表示的权利。”

当前,除了东莞农商行外,共有19家银行在A股排队上市。其中包括还有上海农商银行、厦门农商银行、广州农商银行、昆山农商银行、马鞍山农商银行、南海农商银行、顺德农商银行等11家农商行。

*声明:金融观察团登载此文出于传递更多信息之目的,不构成任何建议。

BITGET交易所官网

BITGET交易所官网