信用卡王牌业务新增同比减少近4成,合规经营风险也受到关注。业绩上,营收停滞的同时,净利润下滑超10%。存量转型时代,广发银行能否顺利突围?

随着信用卡进入存量竞争时代,曾经的光环已然不再。比如作为国内首家发行信用卡的银行机构,广发银行股份有限公司(以下简称:广发银行)信用卡业务就明显掉队。数据显示,截至2022年,广发信用卡累计发卡1.09亿张,发现精彩APP月均活跃客户量仅1797万。2022年新增发卡量仅约700万张,同比2021年的新增1166万张减少近四成。月均活跃客户数量则排在招商、平安、中信同行之后。

新增发卡量减少近四成的同时,广发银行合规经营风险也引发关注。不仅在2月份收到三千万级的超级罚单,而且相关的消费者投诉也持续在广东省银行业排名首位。此外短短一年,就出现两任原董事长“落马”。

受累于王牌业务,广发银行经营业绩也不尽如人意。据年报数据显示,2022年,广发银行实现营收751.54亿元;同比仅增长0.33%;净利润则同比下降了12.61%。

针对上述情况,发现网向广发银行发送采访函请求释疑,广发银行回复表示,目前,广发信用卡新增卡优质客群占比居同业前列,睡眠卡比例远低于20%,广发信用卡整体的消费及活跃表现均呈现健康发展的良好势头。

信用卡王牌业务掉队 存量发展时代如何突围

作为国内首家发行信用卡的银行机构,信用卡业务是广发银行王牌业务。自1995年广发银行发行国内第一张符合国际标准的信用卡开始,国内信用卡也由此进入到一个崭新时代。作为领航者,广发银行在接下来的十年里,不断创新,推出各种主题信用卡,由此带动广发银行信用卡业务实现跨越式发展,并在2005年实现信用卡业务盈利。

从2002年开始,一批银行信用卡中心出现,行业开始步入发展的“黄金时期”,各家银行机构信用卡业务在全国“跑马圈地”。在这个新的十年,招商银行等同行机构的实力爆发,广发银行虽然也保持着稳定的增长,但是发展后劲出现不足。数据显示,截至2012年,广发银行累计发卡量为2293万张,而同期,招商银行信用卡累计发卡量达到了4484万张,有效卡量2180万张。

值得一提的是,广发银行本来可以依托先发者的优势实现逆袭,但这一美好的愿望却没有出现。

就在行业发展进入另一个新时代的时候,广发银行进入到了一个相对不稳定的时期,核心高管的频繁变动使得广发银行的发展战略受到掣肘,最终错失了持续快速发展的良机。2015年后,行业竞争同质化严重以及行业发展的乱象,包括监管持续出手,国内信用卡行业进入到一个存量竞争的发展时代。而这一时期叠加疫情,显得尤为漫长。各大银行机构都在不断的摸索、创新,试图走出行业寒冬。

在这个背景压力下,广发银行也同样面临着不小压力,包括信用卡新增发卡等均出现明显下滑。数据显示,截至2022年,广发信用卡累计发卡1.09亿张,发现精彩APP月均活跃客户量仅1797万。2022年新增发卡量仅约700万张,同比2021年的新增1166万张减少近四成。月均活跃客户数量则排在招商、平安、中信同行之后。庆幸的是,广发银行的累计信用卡消费金额达2.5万亿元,信用卡累计发卡量在股份制银行排名前三。

针对信用卡发卡增量减少的情况,广发银行向发现网表示,当前,信用卡行业已从追求规模向追求高质量发展转变,广发信用卡及早预判行业将从高速发展期转向存量经营期,以“千人千面、极致体验”的精细化经营战略实现科学有序的发展。目前,广发信用卡新增卡优质客群占比居同业前列,睡眠卡比例远低于20%,广发信用卡整体的消费及活跃表现均呈现健康发展的良好势头。

实际上,存量时代,破局行业同质化竞争,各家信用卡中心比任何时候都更加注重创新迭代,力争打造独特竞争优势以夺取更多的存量“蛋糕”。当下,业务创新与金融科技的快速交付密不可分,要求行业在数字化转型的时代潮流中聚焦“敏态”的数字思维,从而能够在存量之争中快速反应,抢占市场先机。

信用卡合规经营风险频出 消费者权益保护需提升

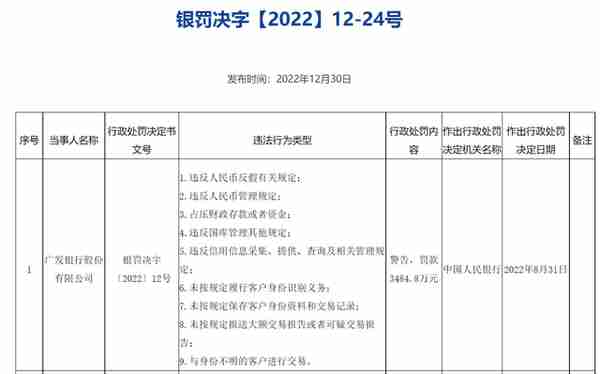

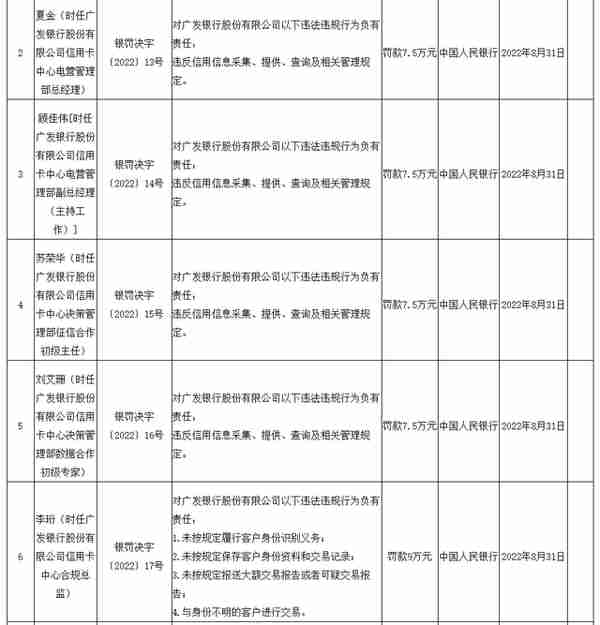

发卡量等指标掉队外,广发银行信用卡合规经营风险非常突出。今年2月份,央行发布行政处罚信息显示,广发银行存在违反信用信息采集、提供、查询及相关管理规定等9项违规事由,予以警告并罚款3484.8万元。另外,12名相关责任人合计被罚款69.5万元。经梳理发现,央行此次开具的多张罚单均指向广发银行信用卡零售业务方面的违规行为。

(罚单截图:中国人民银行官网)

对于罚单的情况,广发银行表示,该行政处罚是监管机构在2020年综合执法检查工作的处理结果,对此广发银行高度重视,立即制定工作计划,组织开展整改工作。目前已全部整改完成。广发信用卡高度重视合规管理工作,将多措并举进一步夯实内控合规管理根基,保障信用卡业务稳健运行。

实际上,除了违反反洗钱等规定外,广发银行信用卡业务合规运营整体情况非常不乐观。从消费者投诉情况来看,广东银保监局发布的2022年银行消费投诉通报显示,2022年广东银保监局及其辖内分局共接收并转送银行业消费投诉16837件,信用卡业务投诉9165件。其中,广发银行7864件(含信用卡总中心投诉7586件),占股份制商业银行投诉量的86.53%;广发银行信用卡投诉量占到投诉总量的82.77%。

在黑猫投诉平台上,亦有大量消费者对广发银行信用卡发起了投诉。截至2023年5月5日,共有9778条对广发银行的投诉几乎都指向了广发银行信用卡,投诉内容涉及多扣款、暴力催收、违规收取高额利息费用、虚假宣传等等。

这不是广发银行第一次被重罚。2020年,广发银行遭罚8871.53万元。2017年,被处罚金高达5.47亿元。经统计,三次罚款数额累计约6.7亿元。

针对消费者投诉中信用卡业务问题较为突出的情况,广发银行向发现网表示,广发信用卡坚持“以客户为中心”,高度重视客户投诉声音,已形成贯通事前、事中、事后的全环节投诉管理机制。与此同时,充分运用新时代“枫桥经验”,探索金融纠纷多元化解机制,以主动、高效的服务化解金融消费纠纷。疫情发生以来,广发信用卡针对受疫情影响的人群提供消费延期还款、利费减免等关爱服务,并对困难人群实施减费让利,积极落实“为群众办实事”。

业绩持续承压 IPO搁浅无新进展

除了频频收到巨额罚单,广发银行的经营业绩也堪忧。年报数据显示,广发银行2022年的营收基本原地踏步,由20021年的749.05亿元到751.54亿元,同比仅增长0.33%;而净利润则从174.76亿元骤降至155.28亿元,归母净利润135.03亿元,同比下降12.61%。

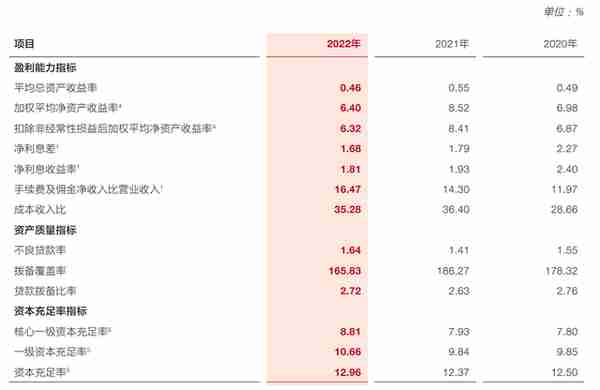

(数据来源:广发银行2022年年度报告)

值得注意的是,净利增速出现负增长的同时,广发银行的多项盈利指标有所弱化。2019年-2022年,该行平均总资产收益率分别为0.5%、0.49%、0.55%、0.46%;同期该行加权平均净资产回报率分别为7.42%、6.98%、8.52%、6.4%。这两项指标连续两年不满足监管资产利润率大于等于0.6%,资本利润率大于等于11%的需求。

(数据来源:广发银行2022年年度报告)

广发银行2022年财报同时披露,截至2022年末,广发银行作为被告或被申请人的诉讼或仲裁未决案件标的本金金额共计118.15亿元,其中,惠州侨兴风险事件引发的诉讼案件本金标的金额108.41亿元。

值得注意的是,广发银行新任董事长上任时间距今不过半年多,去年年内两任原董事长“落马”。

不仅如此,在2011年,广发银行即向监管部门报送上市辅导备案申请。2021年,广发银行公开表示不会改变银行后续发行上市的目标与计划。截至目前,广发银行IPO并无实质性进展。据全国产权行业信息化综合服务平台显示,近期,广发银行三位股东拟转让其持有该行的全部股权。诸多波折下,广发银行的上市计划“搁浅”至今。

(记者 罗雪峰 财经研究员 周子章)

BITGET交易所官网

BITGET交易所官网