在零售业务上不断发力的招商银行,总市值在11月曾一度跻身国内上市银行第三,超越中行、农行两大行,市值上升的背后,也难掩招商银行信用卡不良大幅攀升的局面。

撰文 | 张浩东

出品 | 支付百科

招行第三季度财务报告显示,截至2020年9月,招商银行总资产8.16万亿元,比上年末增长9.97%,与此形成鲜明对比的是招行的信用卡业务。

2020年1月至9月,招商银行信用卡不良贷款余额240.75亿元,同比增加107.98亿元,涨幅明显,从数据中可以看到,招商银行的信用卡业务在今年受到了严重的冲击。

作为业界公认的“零售之王”,招行的零售金融业务一直是业内的标杆,而信用卡业务在招商银行的总利润中占比很大,已经成为了招商银行的命脉。

招商银行在三季度财报中表示,疫情对招商银行零售业务的影响一直在持续,特别是导致信用卡业务的风险一直在上升,招商银行行长田惠宇更是直言:“疫情对信用卡业务造成影响最大。”

招商银行信用卡不良贷款的增长,是整个银行业的缩影,将信用卡业务当作核心业务的招商银行,在今年都遭受到如此大的冲击,其它银行也同样面临消化逾期的难题。

截至9月底,招商银行信用卡贷款不良率1.78%,比上年末提高0.43个百分点。以招商银行目前的信用卡贷款规模来看,即便0.43个百分点的增长,也将造成巨大的不良贷款。

在信用卡不良率及不良贷款余额不断增加的背景下,招商银行也试图通过加强信用卡催收业务,来控制现在不良增长的态势,催收成为了招商银行解决持卡人逾期的一个重要环节。

近期,有不少持卡人向「支付百科」反映,收到了招商银行的催收通知,有的持卡人还收到了招行寄出的律师函,招商最近采取的一系列动作,也释放了招行在不断加强催收的信号。

虽然招商银行在催收上下了不少功夫,但其催收手段却多次引起质疑,此前还曾因泄露客户隐私陷入风波,招商银行也因此被推上了舆论的风口浪尖。

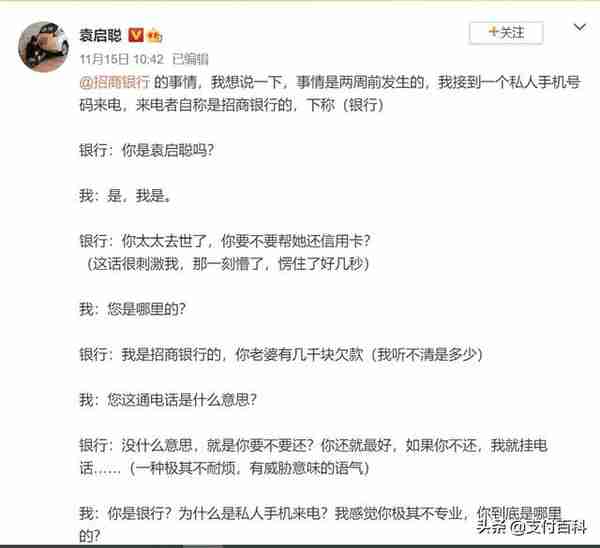

一名大V袁某发布微博称,在其妻子刚去世不久,一个陌生电话便打电话过来,口气粗暴地要求他替刚去世的妻子偿还信用卡欠款,来电者自称是招商银行,但在询问后得知是一家“收数公司”。袁某认为,招商银行未经自己允许,把个人隐私信息透露给第三方“收数公司”,银行应当给予相关说明,招商银行对此事进行了回应。

招行表示,招商银行在两个多月时间里,先后通过短信、电话联系客户本人及客户指定联络人(袁某)几十次,均未能联系上。招行信用卡中心委托第三方公司处置账务问题的流程合法合规,不存在泄露客户信息的情况。

所谓“收数公司”,就是通常意义上的催收公司。当银行前期对逾期的持卡人催收无果后,银行便会委托第三方催收公司进行催款,第三方催收在催收方式上五花八门,有的甚至还会使用暴力催收。

信用卡逾期的增加,加上银行对外包第三方催收机构的依赖,导致许多第三方催收机构业务量直线上升。有的催收公司虽然催收业务总量增加,但是实际的回收率确有所下滑。

对外包第三方催收机构的管理不慎,也使招商银行被大量投诉,多数投诉将矛头指向招商银行信用卡业务,高额利息,侵犯隐私、恶意催收等方面遭到质疑。

在中国银保监会消费者权益保护局发布《关于2020年第三季度银行业消费投诉情况的通报》中,招商银行的投诉量位列股份制商业银行第一名,涉及信用卡业务投诉中,招商银行同样位列股份制商业银行第一名。

今年8月初,招商银行信用卡中心也因对某客户个人信息未尽安全保护义务等违规行为,被上海监管局责令改正,并处100万元罚单。

无论是银行自己催收,还是委托第三方催收机构进行催收,在催收过程中,都应注重合规性及对用户个人信息的保护,暴力催收等过度催收的方式势必会引发不良反应。

随着信用卡催收乱象的不断发生,监管也在加大信用卡业务的整治,严禁银行违规泄露、滥用客户信息,对债务人或担保人违规不当催收,浦发银行、交通银行等多家银行因信用卡催收外包管理不审慎而吃了罚单。

BITGET交易所官网

BITGET交易所官网