21世纪经济报道特约研究员王应贵 澳门报道

2月3日上周五美国劳工部公布的1月份就业报告显示,美国就业市场出乎意料地强劲,新增了51.7万个就业岗位,失业率下降至3.4%,为53年来的新低。

然而,金融市场却普遍感到失望,因为尽管美联储激进加息,就业市场并没有因此而降温,并形成了较大的通胀压力,美联储不会按下暂停键。3日,美国标准普尔500指数跌43.28点,即1.03%;分别受云业务和数字广告收入拖累,亚马逊和谷歌母公司第四季度业绩低于预期,当日跌8.43%和2.75%,纳斯达克指数下跌193.86点,即1.59%。美元指数以102.823报收,涨1.23%;十年期国债收于3.519%,上涨幅度为3.45%。

考虑到最近媒体充满了有关科技股公司裁员计划报道,就业市场的惊艳表现粉粹了所有预期,不过不少市场观察者仍担心就业市场会戛然而止。就业报告较为准确地反映了最近的市场动态,高薪岗位增加相对较少,而低薪岗位增加较多。政府部门新增了7.4万个岗位,私营部门增加了44.3万个。商品制造业仅增加了4.9万个就业机会,其中建筑业(平均时薪35.57美元)增加2.5万个,制造业(平均时薪31.44美元)1.9万个。服务行业增加39.7万个就业机会,其中休闲住宿业(平均时薪20.64美元)增加了12.8万个,教育和卫生行业(平均时薪32.27美元)新增10.5万个机会,零售业(平均时薪23.42美元)新增了3万个就业岗位。与此同时,金融服务业(平均时薪42.45美元)新增6000个岗位,信息行业(平均时薪47.8美元)则裁员5000人。

美联储忧虑就业变化与通胀关系加深

美国目前通货膨胀不同于过去,其成因更为复杂。按照理论分析,货币政策操作不当应该是主因。美联储在不足一年内加息4.5%,资产负债表缩减了4400亿美元(2023年2月1日为8.48万亿美元),通胀率仍处于40年来的高位,由于时滞效应货币政策效果尚未完全发挥出来。就业市场供需失衡问题一直是美联储关注的焦点,就业报告自然成为美联储官员决策时的重要指南。菲利普斯曲线认为,通货膨胀和失业存在着稳定的反向关系。换言之,经济增长产生通货膨胀,这反过来创造会更多的就业机会,同时降低失业人数。虽然1980-2022年通胀水平和失业率的相关性较低,但2008-2022年两者的相关性上升至-0.47,说明菲利普斯曲线的预测具有一定的可信度。美联储正是担心就业变化与通货膨胀关系加深。

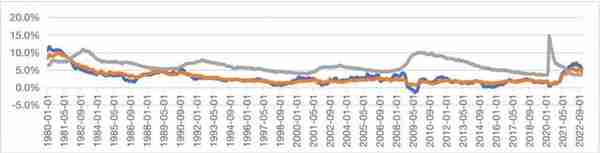

图1 1980-2022年美国个人消费指数、核心个人消费指数(2012=100)和失业率

资料来源:美联储圣路易斯分行经济研究数据库

今年2月1日,美联储主席鲍威尔表达了上述担忧,但当地媒体却做了选择性报道,从而淡化了通货膨胀问题的严重性。本月初联邦公开市场委员会(FOMC)发表的政策声明比以前更加简洁,认为“通货膨胀有所缓解但依然处于高位”“俄乌冲突增加了全球不确定性”,但删除了通胀产生的原因,如“与疫情有关的供需失衡、食品和能源价格上涨、普遍存在的物价压力”,也删除了类似“俄乌冲突导致物价压力上升,并抑制世界经济活动”的表述。

鲍威尔在媒体见面会上所表达的信息更加充分、更加详细。关于通货膨胀问题,鲍威尔表示,美联储乐见商品和租房价格上涨压力减缓,同时就业市场依然保持强劲(1月份远高于市场预期),但同时承认通胀压力已转移到服务部门(1月份服务行业新增岗位约占全社会的77%,其权重占通胀指数56%),核心非住房服务的通胀压力依然如故。鲍威尔认为,去通胀过程已开始,但仍处于初级阶段,因此不能宣布美联储已赢得了反通胀胜利。

通货膨胀变化总是一个曲折的过程,不可能是快速降温。图1中,灰色曲线表示失业率,橙黄色曲线表示核心个人消费成本指数(Core PCE),蓝色曲线表示个人消费成本指数。目前,用核心个人消费成本指数测算的核心通胀率为4.4%,远高于货币政策目标值2%;以个人消费成本指数测算的通货膨胀率为5.0%。相对于个人消费成本而言,美联储所偏爱的核心个人消费成本指数比较平稳。美国核心通胀率由1980年1月的8.2%降至1982年9月的6.1%,这个过程用了33个月,同期失业率由6.3%升至10.1%;然后由6.1%降至2.2%(1994年1月)的整个过程用了136个月,期末失业率为6.6%。当然,此一时非彼一时。通货膨胀何时能回归长期趋势?鲍威尔深知,通货膨胀趋势变数很大,只能根据未来的数据来做出判断,不会贸然下结论,却非常肯定美联储货币政策还未到充分紧缩程度,加息周期尚未结束。

个人消费现疲软,资本市场受重挫

与劳工市场表现相反,美国经济增长已呈现低迷状态。金融市场一直在猜测美联储激进加息引发的经济衰退是否成为现实?如果经济衰退成真,美联储是否会减息?或者美国能否避免经济衰退,从而实现经济软着陆?

虽然没有人能够回答这些问题,但最近的经济发展势头或许能解开一些谜团。首先,个人消费依然是美国经济增长的引擎,但最近势头减弱。通货膨胀导致家庭各类支出大增,严重削弱了消费者的购买力。美国个人储蓄由2020年第三季度末的48521亿美元降至2022年末的5529亿美元;2022年第三季度末,家庭和非营利机构的存款为5.12万亿美元,为历年来的峰值。通货膨胀导致家庭储蓄下降,现金账户存款虽多,各类支出更多。商品价格上涨压力减小多少缓解了家庭经济压力,但服务行业价格上涨,个人服务消费支出相应增加,加重了家庭财务负担。个人消费能否继续再次充当“救火队员”成疑。

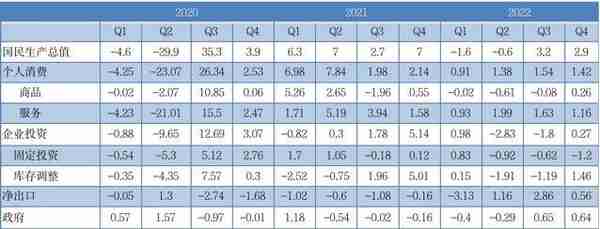

其次,在过去的一年里,美国资本市场遭受重挫。2022年美国公司债券融资额为1.35亿美元(为2012年以来的最低值),同比下降了31%;股票市场融资(含首次公开发行股票、二次增发和优先股)为992亿美元,创下新世纪以来的最低记录,同比大跌77.2%。如表1,企业固定投资对GDP贡献连续三个季度为负值,拖累了经济增长。

表1 2020-2022年美国GDP各组成部分的贡献率(单位:%)

资料来源:美国商务部经济分析局(BEA)

此外,进出口和库存调整有力地支撑了美国第四季度的经济增长,也使得全年经济增长勉强维持在2.1%,而2021年为5.9%(美国商务部数据)。从历史角度看,净出口对美国经济增长贡献度较低,那么目前这个势头能维持多久?再如表1所示,美国企业仓库调整(为圣诞消费做准备)对第四季度经济增长的贡献达到1.46%,但是如果个人消费和企业投资支出减弱,企业必须尽快处理手中的库存,这对2023年第一季度会产生一些负面影响。

最后,在正常情况下,美国联邦政府和州及地方政府消费和投资对经济贡献度较低,特别是当经济恢复正常时政府会缩减开支,对经济增长的支持力度会下降。美国联邦政府总负债已超过31.5万亿美元,两党就预算案争执不休,今年的预算法案尚未通过,提高联邦政府债务限额的立法悬而未决,新任下议院院长凯文·麦卡锡决心撸起袖子跟民主党大斗一番。鉴于国内政治内乱,美国市场也不会指望联邦政府继续大把花钱保增长,政府对经济的扶持作用有限。

3月份再加息后,货币政策何去何从?

就业市场、通货膨胀和经济衰退会成为今年的投资主线,目前美联储也只能根据接下来的两份就业报告、两份消费价格指数(CPI)报告和一份个人消费成本指数(PCE)报告来判断经济的发展状况以及通胀变化趋势。依据联邦公开市场声明和鲍威尔在媒体见面会上的回答,美联储3月份会加息25个基点,是否为本年最后一次加息尚不得而知。利息变化影响到55%-60%的经济活动,而且通胀缓解迹象还没有扩大至整个经济层面。

鉴于目前的不确定性,鲍威尔肯定地表示,2023年美联储不会减息。金融市场就今年经济形势达成了一种普遍共识:经济增长会更加疲软,就业市场会走弱,通货膨胀水平会稳定但缓慢下降。美联储内部共识是治理通货膨胀需要时间和耐心,联邦公开市场委员会要在较长时间内维持较高的利率水平。

从宏观指标趋势看,美国会出现较为温和的经济衰退,上市公司业绩表现与股价不符,特别是高科技泡沫依然较大。笔者认为,高科技公司所处的境况犹如本世纪初的情形,在元宇宙技术彻底爆发前必有一个洗牌和蛰伏时期。此外,相关分析较多地忽略了通货膨胀对美国家庭和企业的消费能力的负面影响,低薪工作机会无法解决大多数家庭的实际经济困难,除非行业工资上调到合理范围。美国国内政治环境较以往更恶劣,国际地缘政治风险依然较高,世界政治分裂和经济关系扭曲,国内外因素会妨碍美国经济增长。

更多内容请下载21财经APP

BITGET交易所官网

BITGET交易所官网